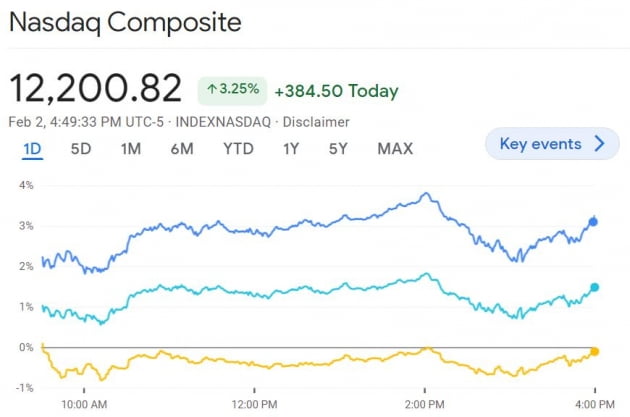

제롬 파월 미 중앙은행(Fed) 의장은 이 단어를 12번 이상 언급했다. 이는 랠리에 힘을 불어넣었다.' 야후파이낸스는 '주식이 Fed와 사랑에 빠지게 만든 단어'(The word that made stocks fall in love with the Fed)라는 제목의 기사에서 이렇게 밝혔습니다.

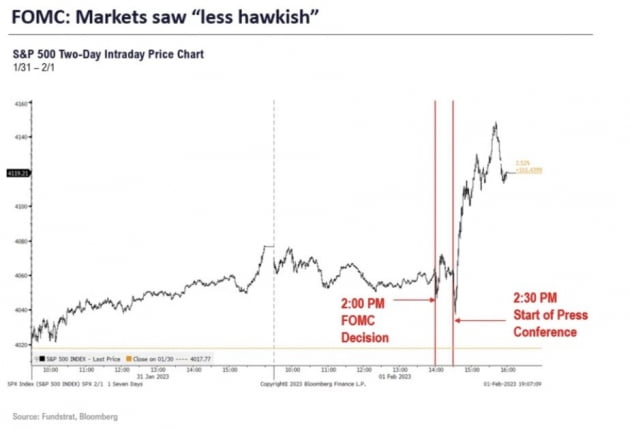

파월 의장은 1일 연방공개시장위원회(FOMC) 기자회견에서 "인플레이션과 전쟁에서 승리를 선언하기에는 시기상조"라고 말했지만, 시간이 지날수록 그의 말은 승전가처럼 들렸습니다. 시장은 최근 금융여건 완화(주가 상승, 금리 하락)에 대해 그가 '잭슨홀 연설 2.0 버전'을 내놓을까 우려했습니다. 하지만 "고통이 있을 것" 등 과거 시장을 겁주던 그런 말은 없었습니다. 매번 하던 "금리 몇 번 더 올리겠다"(아마 5월까지 두 번 더?)라는 정도였습니다.

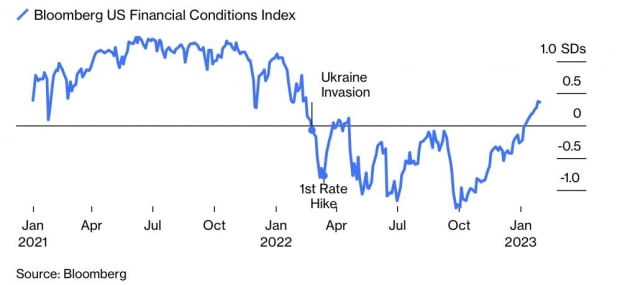

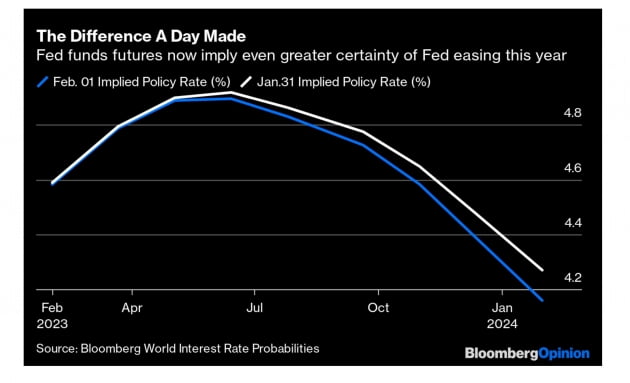

파월은 완화된 금융여건에 대해 "우리의 초점은 단기 변화가 아니라 더 광범위한 금융여건에 대한 지속적 변화에 있다"라고 신경 쓰지 않는 듯 말했습니다. 또 "시장과 Fed의 금리 전망 차이는 인플레이션 하락 속도에 대한 시각 차에 기인하며 크게 걱정하지 않는다"라고 했습니다. "만약 인플레이션이 훨씬 빨리 떨어지면 그건 통화정책에 반영될 것"이라고 덧붙이기도 했습니다. 시장 예상(최종금리가 5.1%까지 오르지 못할 것이고 연말에는 기준금리를 인하할 것)을 밀쳐내지 않은 것입니다.

FOMC 이후 월가에서는 '3월 회의(3월 21~22일)가 긴축의 끝이 될 것'이란 예상이 크게 강해졌습니다.

▶에버코어ISI는 "시장에서는 매파적 시각이 퇴색하고 있다. Fed가 '디스인플레이션이 진행 중'이라는 걸 깨달은 데 초점을 맞추면서 3월에 한 번 더 25bp를 인상한 뒤 금리 인상을 중단할 것으로 예상한다"라고 밝혔습니다.

▶오안다는 "다음 두 번의 인플레이션 보고서에서 물가 압력이 계속 완화된다면 Fed는 3월에 이번 긴축 주기를 끝낼 수 있다. 파월은 '올해 경제가 Fed 전망대로 진행된다면 금리 인하가 없을 것'이라고 했지만 아무도 그 말을 믿지 않는 것 같다"라고 말했습니다.

▶뱅크오브아메리카는 "여전히 추가로 두 번 25bp 금리를 인상해 최종금리 5~5.25%를 예상한다"라면서도 "어제 기자회견은 3월 인상 한 번만 하고 긴축을 끝내 최종금리를 4.75~5%로 낮출 명확한 위험을 제기했다"라고 지적했습니다.

▶모건스탠리의 경우 "3월 FOMC 전까지 나오는 데이터와 3월 회의에서의 경제전망(SEP) 수정을 통해 Fed가 3월에 금리 인상을 중단할 것으로 예상한다"라고 밝혔습니다. 어제 올린 게 마지막 인상이었다는 얘기입니다.

FOMC에 이어 2일(미 동부시간) 유럽중앙은행(ECB)과 영국은행(BOE)이 통화정책회의를 마치고 금리를 50bp씩 인상했습니다. 50bp나 올렸지만, 정작 비둘기파적 인상으로 풀이됐습니다. 성명서나 기자회견이 어찌 보면 전날 파월 의장과 비슷했기 때문입니다.

ECB는 금리를 50bp 인상했고, 크리스틴 라가르드 총재는 3월 다시 50bp 인상하겠다고 약속했습니다. 하지만 "그 이후 통화정책의 후속 경로를 평가할 것"이라고 밝혔습니다. ING는 "이 결정은 3월 이후 금리 인상을 일시 중지하거나 더 느린 금리 인상 속도를 위한 문을 여는 것"이라고 지적했습니다. 미국과 달리 근원 인플레이션이 1월 5.2%(미국 12월 4.4%)에 달하는 데다 상승세를 유지하는 상황에서 이는 비둘기파적인 것으로 해석됐습니다.

BOE도 50bp를 올렸지만, 성명서에서 '단호하게'(forcefully) 금리를 인상하겠다는 표현을 삭제해 앞으로는 덜 공격적일 것임을 암시했습니다. 인플레이션 전망치도 연말까지 4%로 떨어질 것으로 낮췄습니다. 앤드루 베일리 총재는 "인플레이션 압력은 여전하며 아직 승리를 선언하기는 이르다"라면서도 "작년 11월 이후 고비를 넘겼다는 첫 번째 징후를 봤다"라고 밝혔습니다.

ECB와 BOE 회의가 끝난 뒤 유럽 국채 금리는 20bp 이상 급락했습니다. 또 주가는 오르고 통화 가치는 떨어졌습니다.

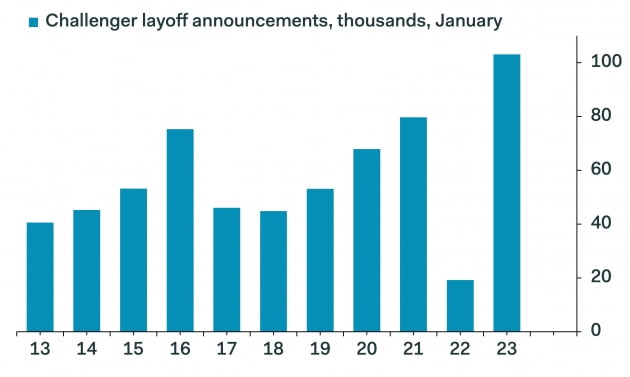

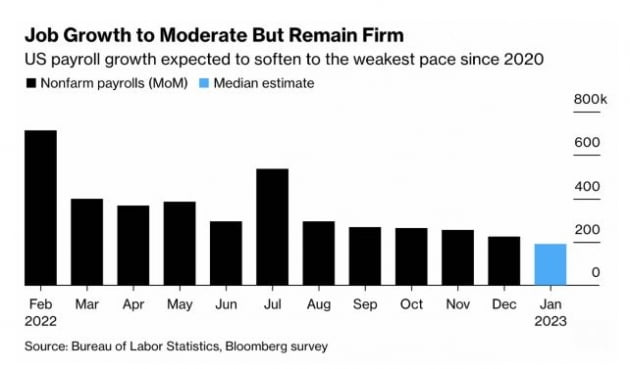

▶챌린저, 그레이 앤드 크리스마스(CG&C)가 집계한 기업들의 1월 감원 계획은 10만2943명으로 12월보다 136% 늘었고 전년 동월에 비해선 440% 폭증한 것으로 집계됐습니다. 2020년 9월 이후 최대입니다. 기술 기업 감원이 전체의 41%를 차지했습니다. 챌린저 측은 "기업들이 경기 침체에 대비해 인력을 감축하고 고용을 늦추고 있다"라고 분석했습니다. 하지만, 전주 실업급여 청구 건수는 이전 주보다 3000명 감소해 18만3000명으로 집계됐습니다. 월가 예상 19만5000명보다 훨씬 적습니다. 계속 혜택을 받는 사람의 수는 4만5459명 감소한 189만277명으로 나타났습니다. 내일 아침 발표되는 1월 고용보고서를 보면 더 큰 그림을 볼 수 있을 것입니다. 월가는 신규고용 18만 개 수준을 예상합니다.

▶12월 공장재 주문은 전월 대비 1.8% 증가해 예상 2.3% 증가보다 낮았지만 11월(-1.9%)보다는 개선됐습니다. 12월 내구재 주문(최종)은 예비치 5.6% 증가와 같았지만, 운송 부문을 제외한 주문은 예비치 0.1% 감소에서 0.2% 감소로 낮게 조정되었습니다. 경기는 계속 둔화하고 있는 것입니다.

증시 강세론자들은 힘을 얻고 있습니다. 대표적인 이가 펀드스트랫의 톰 리 설립자입니다. 그는 "파월은 이번 기자회견에서 '디스인플레이션'이라는 단어를 13번이나 사용했다. 이것은 말과 어조의 커다란 변화"라고 밝혔습니다. 그는 그 이유로 "인플레이션은 작년 10월에 벽에 부딪혔다. 일부에서는 서비스 인플레이션이 여전히 높다고 말하지만, 현실은 주거비를 중심으로 인플레이션이 더 낮아질 것이란 것이다. 올해 중반이 되면 인플레이션의 경로는 더 낮춰질 것이고, Fed와 시장은 이제 금리 경로를 하향 수정해야 할 것"이라고 밝혔습니다. 펀드스트랫은 올해 증시가 20~25% 오를 수 있다고 보고 있지요.

주식 비중 축소를 주장해온 블랙록의 웨이 리 글로벌 전략가는 "2022년 고통스러운 한 해가 지난 뒤 2023년 들어서면서 투자 심리가 개선됐다. 경기 둔화 위험을 평가하기보다 막대한 유동성을 바탕으로 야성적 충동이 확대되고 있다. 파월 의장이 어제 이런 시장을 밀쳐내지 않으면서 모든 게 오르는 랠리가 모멘텀을 얻고 있다. 지금은 계속해서 투자한 것을 유지할 때(now is the time to stay invested)"라고 조언했습니다.

다만 이미 S&P500 지수가 4200에 육박하면서 주가수익비율(P/E)은 19배를 넘고 있습니다. 지난 10년 평균인 16~18배보다 높습니다. 게다가 P/E의 분모인 기업 이익이 감소하고 있는 상황입니다. 상승 여력이 크지 않다는 지적이 나옵니다.

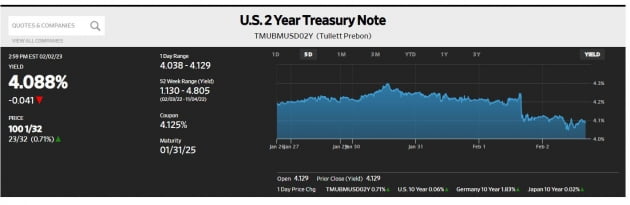

게다가 파월 발언은 이미 시장이 책정하고 있는 가격을 밀쳐내지 않은 것일 뿐입니다. 연착륙은 이미 충분히 주가와 금리에 반영된 상태입니다. 새로운 상승 모멘텀을 제공한 것은 아닐 수 있습니다. 시장의 최종금리에 대한 예상은 여전히 4.9%를 유지하고 있습니다. 또 3월 25bp 금리 인상에 대해서도 여전히 85% 확률로 베팅하고 있습니다. 단지 올해 말 기준금리에 대한 예상이 FOMC 직전 4.5%에서 오늘 4.4% 수준으로 10bp 정도 하락했을 뿐입니다. 바이탈 날리지의 애덤 크리사펄리 설립자는 "시장은 Fed의 긴축 경로에 대해 단기에 엄청난 가격 재조정을 하지 않고 있다"라며 "파월의 발언은 일종의 시장이 책정한 가격을 확인한 것으로 생각한다. 그가 확인해준 것은 디스인플레이션이 계속된다면 올해 말 금리가 인하될 수 있다는 시장 예상이 환상이 아니라는 것"이라고 설명했습니다. 그는 "나는 여전히 S&P500 지수 4100~4150 수준이 천정이라고 생각한다. 나는 추가 상승이 안 될 것으로 보진 않으며 '아무것도 하지 않는'(do nothing type) 식으로 접근하겠다. 지금 수준에서는 급하게 추격 매수하기보다는 하락을 기다려서 매수하는 방식에 기울고 있다"라고 밝혔습니다.

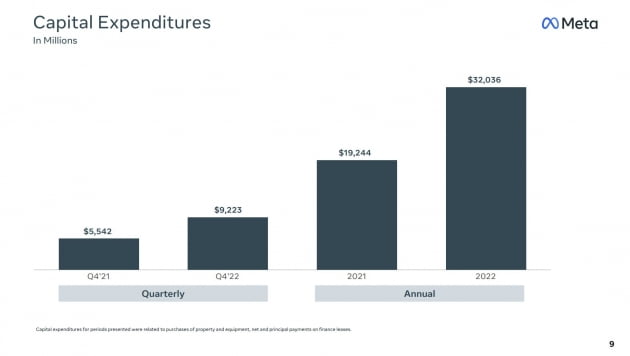

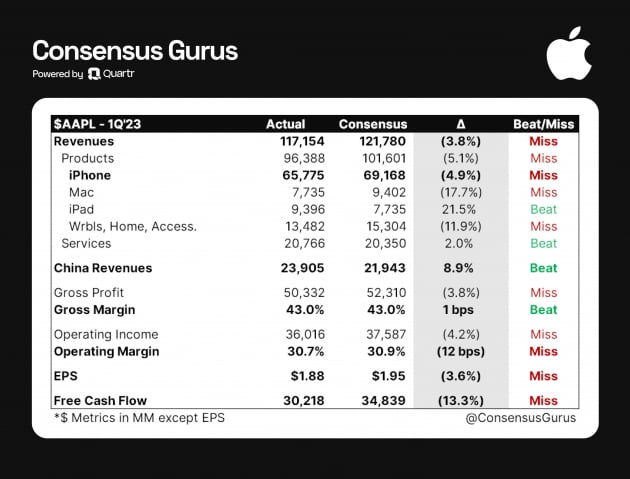

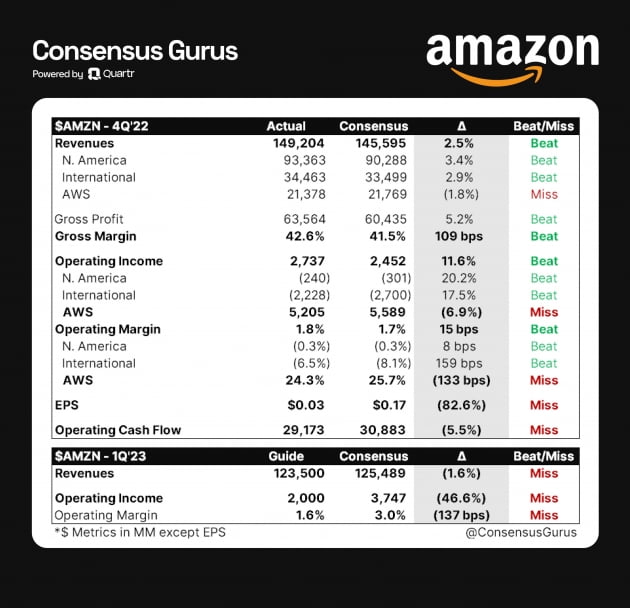

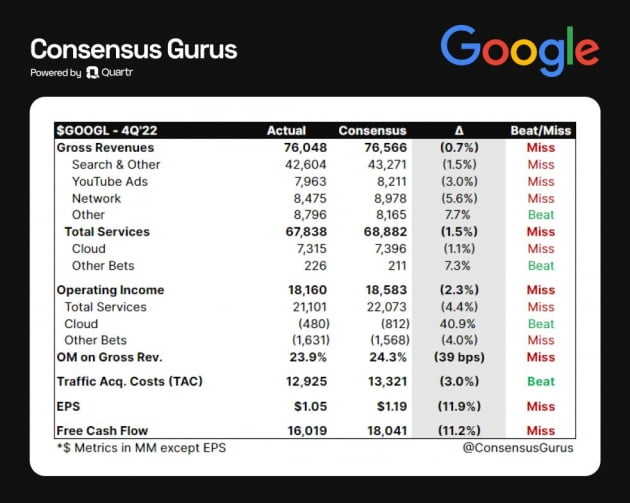

게다가 4분기 기업 실적도 여전히 혼조세를 보이고 있지요. 장 마감 뒤 발표된 애플, 아마존, 알파벳도 실적이 그리 좋지는 않았습니다.

![[베트남증시 3일 마감시황] VN지수 0.44p(0.04%) 하락 1,077.15p '금융주 하락에도 부동산주 강세로 약보합 마감'](https://img.hankyung.com/photo/202406/B20230203191231397.jpg)

![[단독] 석유公 "액트지오가 맞았다…메이저사 투자 의향 강해"](https://img.hankyung.com/photo/202502/01.39557048.3.jpg)