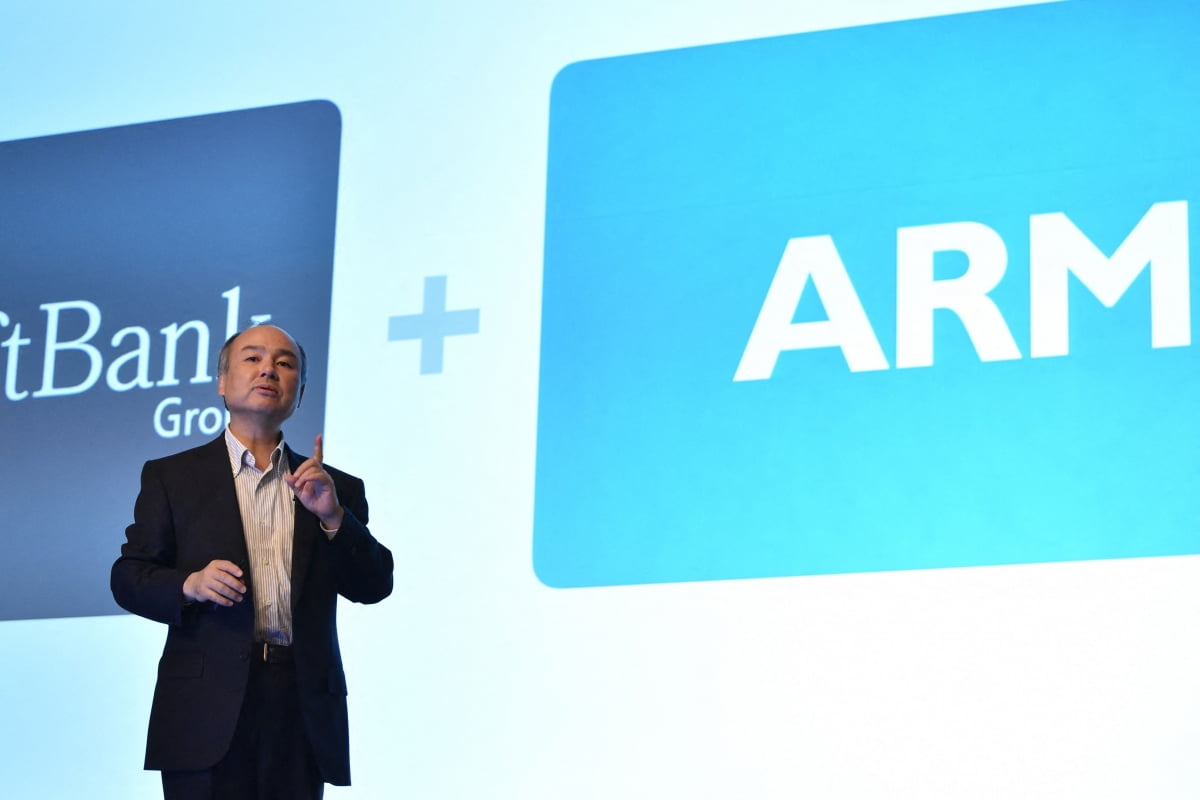

'AI 열풍'에 투자 수요 몰려…기업가치 72조원

ARM은 "최종 공모가격을 주당 51달러로 확정했다"면서 "14일부터 종목명 ARM으로 나스닥에서 거래를 시작할 예정"이라고 13일(현지시간) 발표했다.

ARM은 증권신고서에서 공모 희망가 범위를 주당 47~51달러로 제시했는데 최상단에서 공모가가 결정됐다. 월스트리트저널(WSJ)은 ARM가 공모가를 희망 범위보다 높은 주당 52달러로 책정하는 방안도 내부적으로 논의했으나 51달러로 결정했다고 소식통을 인용해 보도했다.

WSJ에 따르면 ARM의 기업가치는 최대 545억달러(72조4000억원)에 달할 것으로 추산된다. 이는 지난달 소프트뱅크가 산하 비전펀드로부터 ARM 지분을 인수할 당시 기업가치 평가액인 640억달러를 밑돌지만 2016년 인수가(320억달러), 엔비디아가 제시한 매입 가격(400억달러)을 웃돈다.

ARM의 상장을 앞두고 투자 수요가 몰리면서 공모가를 높은 수준으로 책정한 것으로 보인다. ARM의 공모주가 기관투자가 사이에서 인기를 끌며 청약 수요는 공모 물량의 10배를 초과하기도 했다. 세계 최대 파운드리(반도체 위탁생산) 기업인 대만 TSMC는 ARM이 상장하면 최대 1억 달러(약 1327억원)를 투자할 것이라고 전날 밝혔다.

미 CNBC는 "ARM은 인공지능(AI) 열풍을 타고 거의 2년간 중단됐던 기술 기업의 IPO 시장을 열고 있다"고 평가했다.

소프트뱅크는 지난달 산하 비전펀드로부터 ARM의 지분(25%)을 인수해 지분 전량(100%)을 보유하고 있다. 소프트뱅크는 ARM 상장 후에도 지분의 약 10%만 매각하고 90%를 보유할 계획이다. 이번 공모로 약 50억달러를 조달할 수 있게 됐다.

ARM은 스마트폰의 두뇌 역할을 하는 애플리케이션프로세서(AP)의 반도체 기초설계도(IP)를 고객사에 제공하고 라이선스비와 로열티를 받는 기업이다. 최근 회계연도에 매출이 정체됐고 일부에서 중국 내 다양한 위험에 노출됐다고 우려하지만, AI 열풍에 힘입어 매출 성장이 가속할 것으로 기대하고 있다.

일각에서는 ARM이 스마트폰 AP용 IP 시장의 독점기업(2022년 점유율 99%)이라고 해도 매출이 수년간 정체했고 신사업 발굴 성과가 크지 않다는 이유에서 '고평가'라는 분석도 나온다. ARM이 상장한 직후 기관이 단기 차익을 얻고 공모주를 대거 매각하면 주가가 하락할 가능성도 있다.

신정은 기자 newyearis@hankyung.com