다각화로 인한 이익 인도, 멕시코, 인도네시아로 확산

중국 제외한 신흥국 ETF로 장기 투자 조

7일(현지시간) 투자전문매체 배런스에 따르면 중국과 미국에 인접한 신흥국가가 새로운 투자처가 될 전망이다. 지난해 러시아 전쟁으로 인해 경제 안보가 핵심 의제로 떠오른 데다 미국과 중국의 갈등이 심화하며 생산기지를 다각화하려는 기업이 급증해서다.

비용이 이전보다 늘어나더라도 생산시설을 분산하는 기업도 증가하는 모습이다. 지난달 주중 미국 상공회의소가 회원국을 대상으로 설문조사를 한 결과 4분의 1가량이 '탈(脫) 중국'을 검토 중인 것으로 나타났다. 27%가량은 신사업 확장 시 중국 대신 다른 국가를 최우선으로 검토하겠다고 답했다. 전년 대비 21%포인트 증가한 수치다.

전문가들은 인도, 인도네시아, 멕시코 등 3개국이 미·중 갈등으로 인한 반사이익을 얻을 것으로 보고 있다. 인도의 경우 앞으로 20년간 생산가능인구가 2억 4000만명 이상 증가하는 등 중국의 강력한 경쟁국으로 평가받고 있다. 인도 정부도 중국을 떠나는 기업을 유치하기 위해 수입 관세 인하, 세액 공제 확대 등을 추진하고 있다.

베누고팔 가레 번스타인 애널리스트는 "앞으로 10~20년간의 노동력을 고려하면 인도의 제조업이 중국을 앞설 것이다"라며 "이미 변화는 이뤄지고 있다"고 강조했다.

미국의 인접국인 멕시코 경제도 순풍을 탈 것이란 전망이 나온다. 멕시코는 미국과 가까우면서 값싼 노동력이 풍부하다는 이점을 활용해 성장세가 가파를 것이란 설명이다. 멕시코의 1인당 엔지니어 수도 인도를 앞지르고 있다.

자원 부국인 인도네시아 경제도 급성장할 것이란 전망이 잇따른다. 석탄과 팜유 수출 등을 통해 외환보유고가 늘어나고 있는 데다 전기차 배터리 핵심 소재인 니켈 보유량도 세계 1위를 차지하고 있어서다.

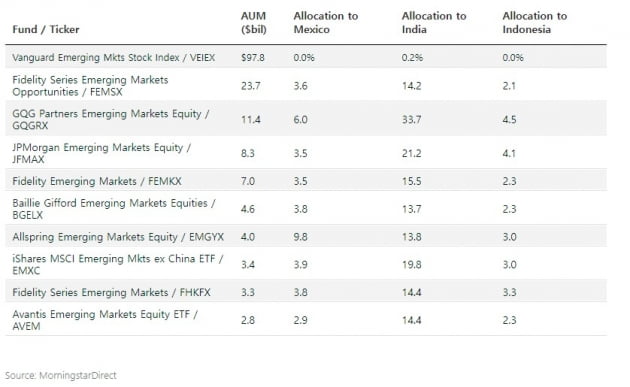

아직 멕시코, 인도, 인도네시아를 한 묶음으로 담아낸 투자 상품은 없다. 다만 배런스는 투자 리서치회사 모닝스타 다이렉트와 함께 3개국의 비중이 큰 상장지수펀드(ETF)를 조사했다. 3개국 투자 비중이 큰 10개 ETF 투자를 제언했다. 지난 3년간 수익률이 가장 높은 ETF로 추렸다.

올스프링이머징마켓에쿼티(EMGYX)는 멕시코 투자 비중(9.8%)이 가장 큰 ETF로 꼽힌다. JP모건의 신흥국시장주식펀드(JFAMX)는 인도네시아와 인도 비중이 가장 큰 ETF다. 두 펀드의 거래 수수료는 각 1.36%, 1.24%로 집계됐다.

패시브 ETF 중에선 뱅가드 이머징마켓 스톡 인덱스 펀드(VEIEX)와 아이셰어즈MSCI이머징마켓엑스차이나(EMXC)도 유망 종목으로 선정됐다. 거래 수수료는 0.3%대로 저렴한 데다 인도, 멕시코, 인도네시아 투자 비중도 고르게 유지돼서다.

모닝스타 다이렉트는 "MSCI 신흥국 지수를 추종하다 보면 중국 투자 비중이 큰 것을 확인할 수 있다"며 "중국을 벗어나 공급망을 다각화하는 흐름을 좇으려면 운용자산 규모가 작더라도 신흥국가 주식 비중이 큰 ETF를 선택해야 한다"고 설명한다.

오현우 기자 ohw@hankyung.com