자동차 2차전지 시장 적극 공략

화학사업 의존도 낮추고

車 관련 사업 투자 확대

자동차 사업 투자 늘리는 SK그룹

SKC는 △폴리우레탄 원료 등을 생산하는 화학사업 △폴리에스테르 필름을 제조하는 산업용 소재사업 △반도체소재를 만드는 전자재료사업 △화장품 원료를 만드는 뷰티헬스케어(BHC)사업 등으로 나뉘어져 있다.

KCFT 인수로 필름사업의 부진한 수익을 만회하는 한편 미래 성장 동력을 확보해 장기적으로 화학사업 의존도를 낮출 수 있게 됐다는 평가다.

SK그룹 차원에서 자동차 관련 투자를 늘려가고 있는 점도 SKC의 KCFT 인수에 영향을 줬다는 게 업계 관계자들 해석이다. SK(주)는 지난해 11월 중국 1위 동박제조업체 왓슨 지분을 2712억원어치 사들여 2대 주주로 올라섰다. 왓슨은 KCFT와 동종 업체다. SK네트웍스는 지난해 9월 AJ렌터카 경영권을 사들였다. SK(주)와 SK텔레콤은 공유차업체인 쏘카, 동남아시아의 우버라고 불리는 그랩, 미국의 카셰어링업체 투로 등에도 투자를 이어오고 있다.

KCFT 성장성에 베팅

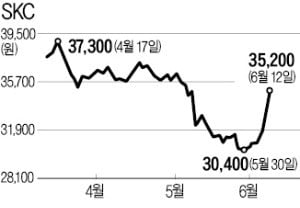

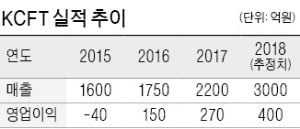

성장성을 감안하면 KCFT가 조만간 SKC의 주력 사업이 될 수 있다는 전망도 나온다. 전기자동차 시장이 급성장하면서 리튬이온전지 사용이 크게 늘어나는 추세이기 때문이다. 이에 따라 KCFT 매출도 지난해 약 3000억원으로 전년에 비해 36% 불어났다. 영업이익은 48% 늘어난 약 400억원을 기록했다.

내년 초 동박 4공장이 증설을 끝내고 가동을 시작하면 연 생산량이 2만t에서 3만1000t까지 불어난다. 수주 물량이 쌓여 있어 매출이 크게 늘어날 것이란 분석이다. 김영태 KCFT 대표는 지난 3월 비전 선포식에서 “2023년까지 연간 매출 1조원을 달성하겠다”고 밝혔다.

기술력 역시 중국 업체들에 비해 3~4년 앞서 있는 것으로 평가받는다. 동박은 구리를 얇게 펴는 동시에 전해물질이 동박에 고루 퍼지도록 하는 것이 핵심인데, KCFT가 세계 최고 수준의 기술력을 확보하고 있다. 2013년 6㎛에 이어 2016년에는 5㎛ 전지용 동박 양산에 세계 최초로 성공했다. 삼성SDI, LG화학뿐 아니라 일본 NEC, 파나소닉 등 전 세계 리튬이온전지업체에 납품하고 있다.

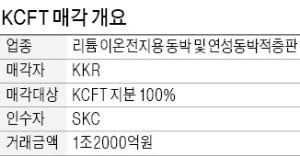

KKR, KCFT 투자수익률 네 배

KKR은 지난해 초 LS그룹으로부터 자동차부품업체 LS오토모티브 지분 47%를 인수하면서 LS엠트론 동박사업부도 함께 사들였다. 동박사업부가 지금의 KCFT다. KKR은 두 회사를 인수하는 데 총 1조500억원을 썼다. 이 중 KCFT 매각만으로 원금을 뛰어넘는 1조2000억원을 회수한 셈이다. KCFT만 따지면 3000억원에 인수한 뒤 1조2000억원에 매각해 투자 1년여 만에 네 배에 달하는 수익률을 기록했다.

이동훈/이상은 기자 leedh@hankyung.com

![[마켓인사이트] 태림포장 인수전, 한솔 등 7곳 참여](https://img.hankyung.com/photo/201906/AA.19865530.3.jpg)

![[단독] 삼성전자·하이닉스 회계법인 '강제 교체'](https://img.hankyung.com/photo/201906/AA.19864948.3.jpg)