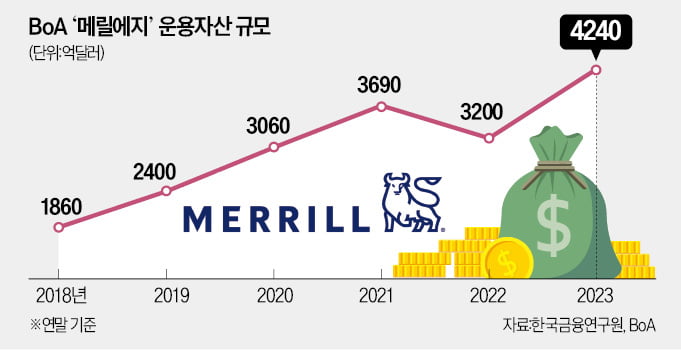

중산층 자산관리 수요까지 흡수

5년간 운용자산 330조원 늘어

"韓은행도 고객 세분화 나서야"

JP모간은 반대로 오프라인 집중

○BoA, 자산관리 플랫폼 세 단계 구분

BoA의 WM 운용자산이 빠르게 불어난 것은 온라인 플랫폼을 활용해 고액 자산가뿐만 아니라 ‘대중 부유층’의 자산관리 수요까지 확보했기 때문이라고 금융연구원은 분석했다. 대중 부유층(노멀리치)은 보통 금융 자산이 1억원 이상 10억원 미만인 중산층을 가리킨다. 10억원 이상부터는 고액 자산가로 분류한다. BoA는 온라인 WM 플랫폼 유형을 크게 세 가지로 세분화했다.

범용 WM 서비스 플랫폼은 2010년에 나온 ‘메릴에지 셀프 디렉티드’다. BoA 연구 자료를 제공해 투자자가 직접 주식, 채권, 옵션 등을 매매할 수 있도록 돕는 플랫폼으로, 수수료와 최소 투자금액이 없다.

2017년 출시된 중간 단계 WM 서비스 플랫폼은 ‘메릴 가이디드 인베스팅 온라인’이다. 최소 투자금액(1000달러)과 수수료(연 0.45%)를 설정했다. 포트폴리오 구성과 자문 등 모든 WM 서비스를 100% 온라인으로 제공한다.

가장 높은 단계인 ‘메릴 가이디드 인베스팅’은 온라인 플랫폼을 사용하되 오프라인에서 선보이는 대면 자문은 비대면 서비스와 함께 제공한다. 최소 투자금액은 2만달러, 수수료율은 연 0.85%로 가입 문턱이 상대적으로 높다.

김영민 금융연구원 연구원은 “BoA 사례는 WM 사업 성공을 위해 오프라인 자산관리뿐만 아니라 디지털 플랫폼에서 고객을 재분류하고 이에 따른 맞춤 서비스를 제공할 필요가 있다는 점을 시사한다”고 분석했다.

○한국 은행은 AI 개인화에 초점

한국 은행들은 WM 고객 외연을 확장하기 위해 최근 디지털 기술을 적극 활용하고 있다. 다만 소비자 특성별로 서비스 플랫폼을 세분화하기보다 인공지능(AI) 기술로 개인화된 포트폴리오 제공 서비스를 구현하는 데 주력하는 모습이다.하나은행은 지난해 4월 ‘초개인화’를 슬로건으로 비대면 자산관리 서비스 ‘아이웰스’를 출시했다. 아이웰스는 하나은행이 자체 개발한 알고리즘을 기반으로 소비자의 투자성향과 자산 현황 등을 분석해 포트폴리오를 제안하고 자산군 간 리밸런싱도 수행한다. 국민은행은 올해 상반기 국민은행뿐만 아니라 다른 금융업권의 자산까지 종합적으로 진단해 AI가 펀드 포트폴리오를 추천하는 서비스를 내놓을 예정이다.

WM 사업은 여전히 디지털보다 오프라인 경쟁력이 중요하다는 반론도 있다. 실제로 JP모간은 미국 4대 은행 중 유일하게 오프라인 지점을 늘리고 있는데, 주로 부유층 고객에게 자산관리 서비스를 제공하기 위한 지점으로 꾸미고 있다.

정의진 기자 justjin@hankyung.com