증여세 분납 '5년→20년'

업종변경 허용 범위도 확대

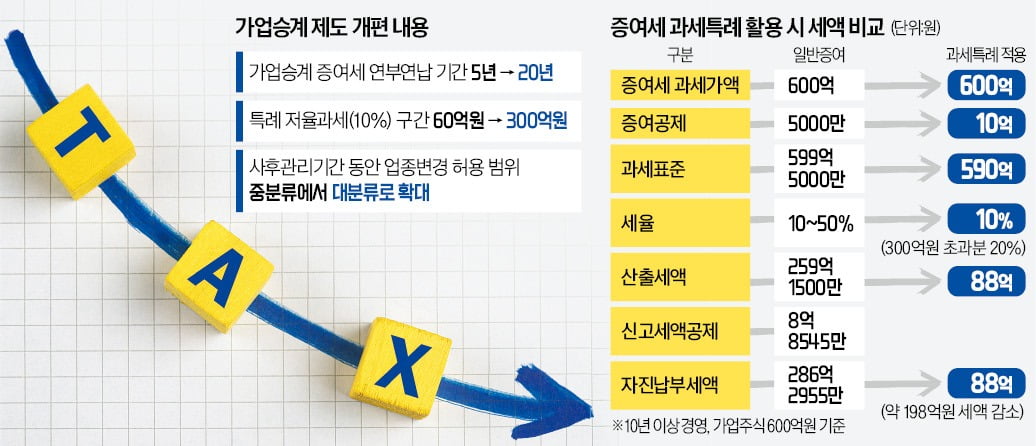

과세특례 세율 10% 구간

'60억→300억' 5배 상향

10년 넘은 中企 승계하면

최대 600억까지 상속 공제

공제 요건 꼼꼼히 점검해야

가업상속 공제는 피상속인이 생전에 10년 이상 운영한 중견·중소기업 등을 승계하는 경우 최대 600억원까지 상속 공제해 가업승계에 따른 세 부담을 줄여주는 제도다. 공제 한도는 경영기간 10년 이상 20년 미만은 300억원, 20년 이상 30년 미만은 400억원, 30년 이상은 600억원이다. 예컨대 600억원 규모 재산을 일반 상속하면 일괄공제 5억원을 제외한 과세표준 595억원에 단계적으로 10~50% 세율을 적용해 산출세액이 292억원으로 계산된다. 30년 이상 기업을 경영한 사람이 가업을 물려주면 600억원 전액을 공제받게 된다.다만 공제 요건을 꼼꼼히 따져봐야 한다. 예컨대 중소기업은 직전 사업연도 자산총액이 5000억원 미만에 매출은 업종별로 400억원 이하~1500억원 이하여야 하고, 중견기업은 상속개시일 직전 3개 소득세 과세기간 또는 법인세 사업연도의 매출 평균 금액이 5000억원 미만이어야 한다. 피상속인은 기업 지분 40%(상장법인은 20%) 이상을 10년 이상 계속 보유해야 한다. 상속인은 상속개시 전 2년 이상 가업에 종사해야 하고, 상속세 신고 기한(6개월)까지 임원으로 취임해야 한다. 모든 요건을 충족하지 못하면 가업상속 공제 제도를 활용할 수 없기 때문에 장기간에 걸쳐 매년 꾸준히 점검해야 한다고 전문가들은 강조한다.

증여로 가업승계 부담 줄일 수도

경영자인 부모가 살아생전에 자녀에게 가업을 낮은 세율로 증여할 수 있도록 도와주는 가업승계 증여세 과세특례도 있다. 일반적인 증여는 증여공제 한도가 5000만원, 세율은 10~50%지만 증여세 과세특례는 증여공제 한도 10억원, 세율은 10~20%다. 경영 기간에 따라 최대 600억원까지 저율 과세(10~20%)한다. 정부는 이번에 증여세 과세특례로 세율 10% 적용 구간을 종전 60억원에서 300억원으로 상향했다.특례를 적용받으려면 증여자(부모)는 최소 10년 이상 기업을 경영하고, 기업 지분을 40%(상장사 20%) 이상 보유해야 한다. 수증자(18세 이상 자녀)는 증여세 신고기한(3개월)까지 가업에 종사해야 하고, 증여일로부터 3년 이내 대표로 취임해야 한다. 승계 후 5년간은 증여받은 주식 지분을 유지해야 한다. 요건을 지키지 못하면 일반적인 증여세율을 적용한 증여세에 이자까지 납부해야 한다.

윤지욱 신한은행 PWM잠실센터 팀장은 “증여하는 비상장주식 가치를 평가할 때는 증여일 직전 3년간의 순손익가치를 따져보게 된다”며 “경기 사이클을 타는 업종이라면 주식 가치가 저평가되는 시기에 맞춰 지분을 증여하는 게 좋다”고 조언했다. 또 “한 자녀에게만 가업을 승계하기보다는 계열사별로 나눠 여러 자녀에게 독립적으로 승계하는 것이 절세에 유리하다”고 덧붙였다.

정부는 이번 세법 개정을 통해 증여세 연부연납 기간을 현행 5년에서 20년으로 연장한다. 증여세는 일시 납부가 원칙이지만 일시 납부에 따른 과중한 세 부담을 줄이기 위해 분납과 연부연납을 허용하고 있다. 또 기업들이 산업구조 변화에 유연하게 대응할 수 있도록 가업상속공제 및 가업승계 증여세 과세특례 후 사후관리기간(5년) 동안 업종 변경 허용 범위를 ‘중분류’에서 ‘대분류’로 확대한다. 현재는 상속인이 기업을 물려받고 5년간 표준산업 분류상 중분류 내에서만 업종을 변경해야 가업상속공제 특례를 받을 수 있다.

박상용 기자 yourpencil@hankyung.com