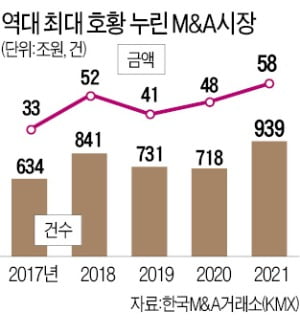

거래금액 전년 대비 16% 증가

배터리 활황에 관련 거래 늘어

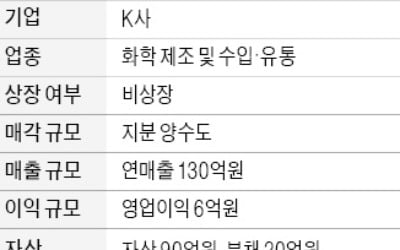

업종별로는 부품·소재·화학 업종 등 이른바 소부장 기업의 거래가 총 118건으로 가장 많았다. 전체 M&A 거래에서 차지하는 비중도 12.6%로 가장 컸다. 2018년 5.2%에 불과했던 소부장 기업 대상 거래 비중은 2019년 10.7%, 2020년 11.7% 등으로 매년 증가하는 추세다. LG화학, SK이노베이션, 삼성SDI 등 국내 전기차 배터리 대형 3사가 설비 확장 경쟁을 펴는 등 시장이 커지자 이 분야 핵심 소재 업체를 선점하려는 경쟁이 치열했던 것으로 풀이된다.

2019년 일본의 수출규제 여파로 촉발된 ‘소재 국산화’ 기조도 이 분야 M&A를 촉진했다. DL케미칼이 16억달러(약 1조8800억원)를 투입해 글로벌 화학사인 크레이튼을 인수하는 등 해외 진출을 위한 ‘빅딜’도 활발했다.

소부장 업종에 이어서는 건설·부동산 관련 업종(101건), 물류·유통 분야 업종(99건)의 거래가 많았다. 거래 비중도 각각 10%를 웃돌았다. 반면 2020년까지 활발했던 바이오 분야 거래는 51건(5.4%)에 그쳤다.

분기별로는 지난해 2분기부터 M&A 건수가 급증했다. 코로나19 팬데믹 후 한동안 위축됐던 기업들이 이때를 기점으로 본격적으로 지갑을 열기 시작했다는 해석이다. 이창헌 KMX 회장은 “지난해 초까진 해외 현장 실사가 막히면서 진행 중인 거래가 멈추는 등 어려움이 컸지만 하반기부터 기업들도 비대면 실사로 거래를 재개하면서 적응하기 시작했다”고 해석했다.

금액별로는 500억~1000억원, 1000억~5000억원대 중소형 거래가 각각 10%대의 큰 비중을 차지했다. 1조원 이상 ‘메가딜’ 비중은 3.1%에 그쳤지만 건수(11건)는 최근 5년 내 가장 많았다.

차준호 기자 chacha@hankyung.com

![해외 기관투자자들이 한국을 꺼려하는 이유 [PEF썰전]](https://img.hankyung.com/photo/202201/01.28592716.3.jpg)