저금리 따른 보험 수익 악화 등

가격 '디스카운트' 요인도 작용

인수 후 거래종결일(최종 잔금 납입일)까지 예상되는 회사 가치 상승분도 이자 명목(750억원)으로 지급하기로 했다. 이 기간에 푸르덴셜생명이 벌어들이는 이익을 고려한 것이다. 반대로 기업 가치가 떨어지면 최종 매매 가격이 하향 조정될 수 있다.

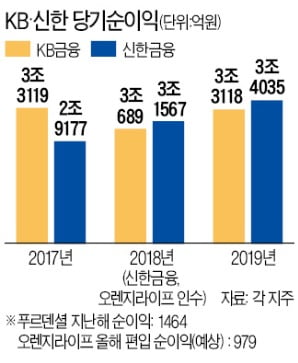

업계에서는 인수 금액 적정성을 평가할 때 주가순자산비율(PBR)을 주로 이용한다. 해당 회사의 순자산 가치 대비 가격이다. 지난해 푸르덴셜생명의 순자산가치는 2조9140억원이었다. 기초 매매대금 기준으로 한 PBR은 0.78배로 평가된다. 향후 이자 지급분을 고려하면 0.8배다. 신한금융의 2018년 오렌지라이프 인수 계약 당시 PBR(1.08배)보다 낮은 수준이다. 신한금융은 경영권 지분을 취득한 뒤 올초 1분기 주식교환을 통해 잔여 지분을 추가로 취득했다. 최종적으로 3조2570억원을 들여 지분 100%를 사들였다. 지난해 말 오렌지라이프의 순 자산가치는 3조1870억원이었다. 이에 따라 최종 PBR은 0.94배로 내려갔다.

푸르덴셜 매각 측도 신한금융의 오렌지라이프 경영권 인수 당시를 참고했다. 이에 따라 PBR 1.1배 수준에서 매각을 원했으나 업황이 악화되면서 이보다 낮은 가격에 거래가 성사됐다. 상장된 국내 생보사의 최근 PBR은 0.1~0.3배에 머물러 있다. 신종 코로나바이러스 감염증(코로나19) 사태 이후 금리가 떨어지면서 주가가 급락한 영향이다.

정소람 기자 ram@hankyung.com

![[단독] KB금융, 푸르덴셜생명 품에 안는다…2.3조원 가량에 인수](https://img.hankyung.com/photo/202004/01.22316246.3.jpg)