웅진그룹, 1.8兆 자금 조달 성공

한투證 전환사채 인수로 마무리

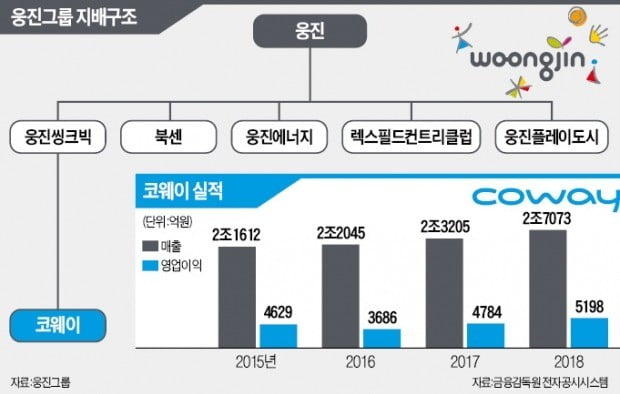

웅진그룹이 법정관리(기업회생절차)에 들어가면서 사모펀드인 MBK파트너스에 웅진코웨이를 매각한 지 6년 만이다. 웅진그룹은 지난해 10월 말 코웨이를 되산다고 발표했다. 발표 이후에도 1조7000억원에 이르는 인수자금을 마련하지 못할 것이란 우려가 계속 나왔다. 하지만 웅진그룹은 인수자금을 조달하는 데 성공했다. 오는 22일 자금을 치르고 코웨이 인수작업을 마무리할 예정이다.

코웨이는 이날 이사회에서 코웨이 사명을 ‘웅진코웨이’로 바꾸는 상호변경안과 등기이사 선임안을 승인했다. 이번 코웨이 인수전을 주도한 안지용 웅진그룹 기획조정실장이 사내이사에 올랐다. 비상근이사엔 윤석금 웅진그룹 회장의 차남인 윤새봄 사업운영총괄과 채진호 스틱인베스트먼트 본부장이 선임됐다. 사외이사엔 탁태문 전 서울대 명예교수 외 4인이 이름을 올렸다.

1.8조원 자금마련 성공

웅진은 지난해 10월 29일 웅진씽크빅이 사모펀드인 MBK파트너스로부터 코웨이 지분 22.17%를 1조6850억원에 인수하는 주식매매 계약을 체결했다. 대금을 치르고 거래를 종결하는 시점은 5개월 뒤인 3월 15일로 잡았다. 기업 인수합병(M&A) 절차상 주식매매계약으로부터 잔금 납입까지 통상 한 달 시한을 둔다. 이례적으로 긴 5개월의 시한을 둔 것에 대해 시장에선 ‘웅진그룹이 자금을 마련하기가 힘들어 시간을 더 달라고 한 것이 아니냐’는 우려가 나왔다.

고비도 있었다. 지난해 말 웅진씽크빅은 인수자금을 마련하기 위해 실시한 유상증자에서 890억원밖에 조달하지 못했다. 당초 목표했던 1690억원에 한참 못 미치는 규모였다. 하지만 한국투자증권이 1조원을 인수금융(M&A용 대출) 형태로 빌려주기로 하면서 숨통이 트였다. 마지막 관건이었던 웅진씽크빅의 전환사채(CB) 4000억원어치도 6일 한국투자증권이 인수하기로 확정함에 따라 웅진그룹은 코웨이 인수자금을 모두 마련했다. 나머지 자금은 사모펀드(PEF) 운용사인 스틱인베스트먼트가 댄다.

웅진그룹이 유상증자, CB발행, 한국투자증권 및 스틱인베스트먼트로부터 대출 등으로 마련한 금액은 총 1조8000억원 규모다. 웅진그룹은 남는 자금으로 주식시장에서 코웨이 지분을 추가로 인수해 보유 지분율을 24~25%까지 높일 계획이다.

웅진그룹 재건 시동

코웨이는 윤 회장이 1989년 설립한 생활가전 렌털업체다. 국내에서 처음으로 렌털사업을 시작한 이후 줄곧 1위 자리를 지키고 있다. 웅진은 경영위기로 2013년 1월 웅진코웨이를 MBK파트너스에 팔았다가 6년여 만에 되사게 됐다.

윤 회장은 코웨이 인수를 계기로 웅진그룹을 재건한다는 구상이다. 그는 “정수기 공기청정기뿐만 아니라 냉장고 등 대형 가전, 가구까지 렌털하는 시대가 올 것”이라며 “코웨이가 그룹의 미래 성장동력이 될 것”이라고 말했다.

코웨이 인수로 웅진그룹 자산은 2조5000억원에서 4조5000억원 수준으로 늘어난다. 웅진씽크빅, 웅진렌탈 방문판매 인력(1만3000명)과 코웨이 인력(2만 명)을 합쳐 3만3000명의 방문 판매망을 구축하게 된다.

전설리/정영효/이동훈 기자 sljun@hankyung.com