부채상환·호텔 리모델링에 사용

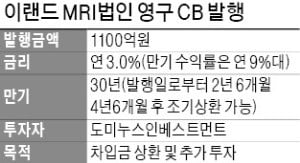

24일 투자은행(IB)업계에 따르면 이랜드그룹은 도미누스인베스트먼트를 대상으로 1100억원 규모의 MRI법인 하이브리드 전환사채(CB)를 발행하기로 하고 지난 23일 계약을 맺었다. MRI법인은 사이판켄싱턴호텔(사진), 퍼시픽아일랜즈클럽(PIC)리조트, 코랄오션포인트(COP)골프장 등을 갖고 있다.

연내 잔금 납입이 이뤄지면 이랜드그룹은 이 자금으로 MRI법인의 부채를 상환해 재무구조를 개선한다는 계획이다. 호텔과 리조트 리모델링에도 자금을 투자할 것으로 알려졌다. 골프장은 최근 사이판을 덮친 태풍의 영향으로 복구가 필요한 상황이다.

이번 하이브리드 CB의 만기는 30년이며, 표면 이자율은 연 3%대다. CB를 보통주로 전환할 경우 도미누스인베스트먼트는 MRI법인 지분 49%를 확보하게 된다. 이랜드그룹은 MRI법인의 해외 기업공개(IPO)를 계획하고 있어 상장을 통한 자금 회수도 가능할 것으로 점쳐진다.

이랜드그룹 관계자는 “이번 하이브리드 CB 발행은 그룹 차원에서 지속적으로 진행 중인 재무구조 개선이 순조롭게 이뤄지고 있다는 점을 보여준다”며 “MRI법인은 투자자금으로 재무구조를 개선하고 사업 역량을 강화할 것”이라고 말했다.

2013년 부채비율이 400%에 육박했던 이랜드그룹은 2015년부터 대대적인 재무 정상화 작업을 시작했다. 지난해 6월 재무구조를 개선하기 위해 핵심 계열사인 이랜드리테일 지분 69%를 6000억원을 받고 큐리어스파트너스, 큐캐피탈, 프랙시스캐피탈, 엔베스터 등으로 구성된 큐리어스 컨소시엄에 판 것이 대표적이다. 이외 티니위니(7900억원), 모던하우스(7100억원) 등도 매각해 지난해 말 부채비율을 198%까지 낮췄다.

이랜드그룹은 올해 초 국내외 사모펀드로부터 총 1조원의 자금을 모아 부채비율을 100% 아래까지 끌어내리겠다는 계획을 내놓고 대규모 투자 유치에 나섰다. 하지만 조달에 실패해 어려움을 겪기도 했다. 메리츠금융과 앵커에쿼티파트너스로부터 중·후순위 채권 5000억원 조달에 성공했지만 나머지 선순위 인수금융 5000억원 조달에는 실패했다.

자금조달 계획 무산에 메리츠금융과 앵커에쿼티파트너스가 투자금 상환을 요구하고 나서자 이랜드그룹은 최근 ‘로이드’ ‘OST’ 등의 브랜드를 보유한 주얼리 사업부를 2200억원에 계열사인 이월드에 매각하고, 미래에셋대우, NH투자증권에서 2600억원을 대출받아 급한 불을 껐다.

황정환/이동훈 기자 jung@hankyung.com

![[마켓인사이트] KB부동산신탁, 대전 세이탄방점 매입](https://img.hankyung.com/photo/201812/AA.18555429.3.jpg)

![[마켓인사이트] "기업가치 뛴다"…물류업에 잇단 베팅](https://img.hankyung.com/photo/201812/AA.18556526.3.jpg)