에코프로머티에 주가 상승세 밀려

"리튬 가격 하락에 실적 악화…단기간에 반등하긴 어려워"

"중장기 성장성은 여전…내년 주목"

21일 한국거래소에 따르면 전날 에코프로비엠은 3.63% 하락한 27만8500원에 마감했다. 작년 7월 26일 기록한 고점 58만4000원에 비해 반토막 난 수준이다. 한때 40조원을 웃돌았던 시가총액은 현재 27조2377억원으로 쪼그라들었다. 에코프로 그룹의 막내 에코프로머티가 공모가(3만6200원)에 비해 498% 급등한 것과 대조적이다. 에코프로머티는 작년 11월 상장했다.

올해 들어 개인 투자자는 에코프로비엠을 1378억원 순매도하며 차익 실현에 집중했다. 거래량도 급감하며 점차 시장의 관심에서 멀어지고 있다. 지난달 151만9644주에 달했던 일평균 거래량도 이달 들어선 100만1837주로 급감했다.

작년 이맘때와 확연히 다른 분위기다. 당시 9만원대였던 주가는 실적 개선에 힘입어 상승했다. 작년 초 발표한 2022년 에코프로비엠의 연간 영업이익은 3807억원이었다. 2021년에 비해 230.93% 급증한 수치였다. 시장은 환호성을 질렀고, 기대감은 점점 부풀어 올랐다. 주가는 어느새 증권가에서 제시한 목표주가도 아득히 뛰어넘었다. 하지만 탄탄대로를 달리던 주가는 어느 순간 동력을 잃고 꺾였다.

리튬 가격 추락하며 판가 하락…실적 악화

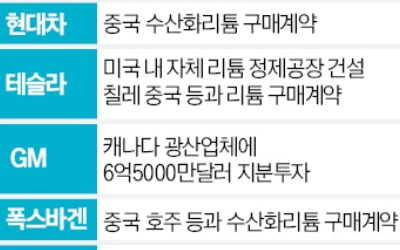

1년 전과 가장 달라진 건 리튬 가격이다. 리튬 등 광물 가격은 양극재 업체 실적에 미치는 영향이 크다. 양극재 제품 가격은 판매 시점의 광물 가격을 기준으로 연동된다. 원자재 가격이 상승하는 시기에는 저렴하게 구매한 원재료로 양극재를 만들어 비싸게 팔아 수익성을 극대화할 수 있다. 반대로 가격이 하락할 경우에는 손실을 볼 수 있다. 배터리 업체에 양극재를 실제로 공급할 때 원료 가격이 낮으면 공급가를 낮출 수밖에 없기 때문이다.한국자원정보서비스(KOMIS)에 따르면 최근 리튬인산철(LFP) 배터리에 주로 쓰이는 탄산리튬 가격은 ㎏당 86.5위안(약 3만1000원)까지 내려앉았다. 작년 1월 말(447.5위안)에 비해 81% 급락했다. 2022년 11월 t당 7만9870달러(약 1억700만원)까지 올랐던 수산화리튬 가격은 14개월 만에 1만1550달러(약 1549만원)로 주저앉았다. 수산화리튬은 국내 배터리 소재사가 주로 사용하는 광물로 삼원계 배터리를 만드는 데 사용된다.

에코프로비엠을 바라보는 눈높이도 점차 낮아지고 있다. NH투자증권은 올해 에코프로비엠의 연간 영업익 추정치를 전년 대비 28% 감소한 1652억원으로 제시했다. 같은 기간 매출액도 15% 감소한 5조9000억원에 그칠 것으로 봤다. 매출액과 영업익 모두 컨센서스(증권사 추정치 평균)를 밑돌 것으로 판단했다.

이 증권사 주민우 연구원은 "에코프로비엠의 올해 양극재 판매량은 작년에 비해 28% 늘겠지만, 판가가 32% 감소해 실적이 부진할 것"이라며 "현재 컨센서스는 하향 조정될 필요가 있다"고 말했다. 금융정보업체 에프앤가이드에 따르면 증권가에서 제시한 올해 에코프로비엠의 매출액 추정치 평균은 8조5334억원, 영업익 평균은 4655억원이다.

장재혁 메리츠증권 연구원은 "2021년 전기차 시장이 폭발적으로 성장하며 리튬 가격이 급등했는데, 현재 전기차 산업 성장세가 둔화한 것을 감안하면 당분간 과거와 같은 급격한 가격 상승 가능성은 제한적"이라고 분석했다. 이어 "지난 6년간 리튬 업체의 설비투자(CAPEX) 규모는 급증한 점도 리튬 가격에 부담을 주고 있다"며 "리튬 공급 속도가 둔화하면 리튬값은 매우 천천히 오를 것"이라고 전망했다.

다만 일부 전문가는 양극재 가격이 1분기 바닥을 찍을 것으로 예상했다. 전기차 수요보다 양극재 출하량이 더 크게 줄어들었단 분석에서다. 이용욱 한화투자증권 연구원은 "1분기 국내 업체의 양극재 가격은 전 분기 대비 10~15% 하락할 것"이라면서도 "양극재, 배터리 판가가 하락을 예상한 고객사가 구매 시점을 늦추고 있다"고 설명했다.

그러면서 "전방 시장의 판매량이 특별히 더 악화하지 않는다면 배터리 고객사도 양극재 구매를 재개할 필요가 있다"며 "양극재 가격은 1분기 바닥일 것이며 2분기부턴 판매량도 회복될 것"이라고 전망했다.

"에코프로비엠 장기적으로 봤을 때, 성장여력 여전해"

이처럼 에코프로비엠을 둘러싼 상황은 여의치 않지만, 중장기적으로 봤을 때, 성장시나리오는 아직 매력적이란 분석도 제기된다. 유민기 상상인증권 연구원은 "전기차 시장 성장세에 대한 우려가 커진 가운데, 포트폴리오가 다양하지 않은 건 에코프로비엠에 불리한 상황"이라며 "북미 시장의 실적 개선도 기대하긴 이른 시점"이라고 지적했다.그러면서도 "내년 셀 고객사의 합작법인이 북미 공장에서 본격적으로 가동될 것"이라며 "같은 해 유럽 시장의 프리미엄 완성차 업체가 신규 차량 출시를 예고하고 있어 에코프로비엠의 중장기 성장시나리오는 유효하다"고 평가했다.

진영기 한경닷컴 기자 young71@hankyung.com

![주가 4만5000원→2만5000원 뚝…코윈테크 본사 가보니 [윤현주의 主食이 주식]](https://img.hankyung.com/photo/202401/01.35585880.3.jpg)