美 금리인상 우려에 증시 불안

안전장치 역할하는 상품 주목

재무·성장성 탄탄한 퀄리티株

독보적 경쟁력 갖춘 기업들 매력

메타버스·ESG는 중장기로 봐야

변동장세 버팀목 될 ETF는

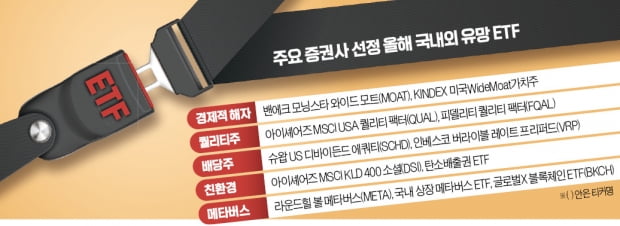

퀄리티 주식, 경쟁자들이 넘보기 힘든 경제적 해자, 배당주, 리츠(REITs·부동산투자회사) ETF 등을 변동성 장세를 버텨낼 상품으로 지목했다. 퀄리티 주식이란 재무 건전성과 성장성이 우수한 주식을 뜻한다. 같은 퀄리티 ETF라도 자기자본이익률(ROE), 부채 비율, 기업실적 성장세 등 종목 선별 기준은 각기 다르다.

김인식 IBK투자증권 연구원은 ‘피델리티 퀄리티 팩터(FQAL)’를 유망 ETF로 꼽았다. 그는 “상대적으로 높은 비용(총보수 연 0.29%)을 감안하더라도 현재 수익성이 좋고 특정 업종에 대한 집중도가 낮아 분산효과가 있는 FQAL을 추천한다”고 했다. 삼성증권과 KB증권은 퀄리티 ETF 중 운용 규모가 제일 큰 ‘아이셰어즈 MSCI USA 퀄리티 팩터(QUAL)’를 추천했다.

‘밴에크 모닝스타 와이드 모트(MOAT)’도 IBK투자증권, 삼성증권 등 여러 증권사가 올해 유망 ETF로 꼽았다. 경쟁 기업이 따라잡지 못하는 독보적 경쟁력, 즉 ‘경제적 해자’를 갖춘 기업을 선별하는 상품이다.

국내외 리츠 ETF 역시 눈여겨봐야 한다는 조언이다. 공원배 KB증권 연구원은 “올해는 금리 상승과 더불어 코로나19 팬데믹 이전의 물가보다 높은 수준의 인플레이션이 지속될 것”이라며 “올해 자산배분 전략의 핵심은 채권 자산 비중을 축소하고 대체자산 등 포트폴리오를 다각화하는 일”이라고 했다.

메타버스, 친환경(및 탄소배출권) 테마 ETF도 여전히 중장기 성장 테마로 매력적이라는 평가다. 박지영 이베스트투자증권 연구원은 “금리 인상기 메타버스 테마의 모멘텀(상승 동력)은 다소 둔화된 상황이지만 중장기적으로 주목해야 할 테마”라며 “다만 워낙 종목과 업종이 다양하다 보니 개인투자자는 ETF를 투자 수단으로 활용할 만하다”고 했다.

연금개미가 기억할 11개 테마는

최근에는 연금 계좌로 ETF에 투자하는 사람도 늘어나는 추세다. ETF 투자 수요가 커지자 최근 은행권에서도 신탁 방식으로 ETF 상품을 확대했을 정도다.미래에셋자산운용은 상대적으로 긴 기간 투자하는 연금 계좌에 담을 만한 ETF 테마로 11개를 추렸다. △전기차 △클라우드 △중국 바이오 △중국 소비 △반도체 △인공지능(AI) 및 로봇 △원격의료 △메타버스 △사이버 보안과 핀테크 △e커머스 △ESG와 친환경 등이다. 2020년 말 냈던 보고서의 개정판이다. 기존 ‘게임’과 ‘소셜미디어’를 ‘메타버스’로 통합했고 ‘ESG와 친환경’을 추가했다.

이승원 미래에셋자산운용 ETF마케팅부문 본부장은 “테마형 ETF는 기본적으로 주식형 상품이므로 단기적으로는 연금 포트폴리오의 위험을 높이지만, 투자 기간이 길다면 이런 단점이 희석된다”며 “글로벌 메가트렌드를 손쉽게 따라갈 수 있는 테마형 ETF가 연금 투자자에게 더욱 매력적인 이유”라고 말했다.

구은서 기자 koo@hankyung.com

![원유투자 잔혹사..유가가 마이너스가 된 까닭은[파생시장의 기억(3)]](https://img.hankyung.com/photo/202201/01.28461524.3.jpg)