두산솔루스·두산퓨얼셀 신설

(1) 기업가치 상승

(2) 유동성 확보

두산은 16일 유가증권시장에서 8000원(8.12%) 오른 10만6500원에 장을 마감했다. 두산이 10만원 선을 돌파한 것은 두 달 만이다. 지난 2월 손자회사인 두산건설의 대규모 유상증자 발표 등에 따른 충격을 단숨에 만회했다.

당시 두산건설은 지난해 5517억원의 순손실을 내면서 급격히 나빠진 재무구조를 개선하기 위해 오는 5월 4200억원 규모 유상증자를 하겠다고 발표했다. 두산중공업도 자회사 증자에 참여해 3000억원의 자금을 수혈하기로 했다. 이를 위해 두산건설과 비슷한 시기 5370억원 규모 유상증자(전환상환우선주 포함)에 나설 예정이다.

신사업 분할이 기업가치 상승으로 이어질 것이란 기대심리가 주저앉아 있던 주가를 밀어올렸다는 평가다. 두산은 전날 유기발광다이오드(OLED)와 전지박막 등을 제조하는 소재사업(두산솔루스), 연료전지사업(두산퓨얼셀)을 인적분할한다고 발표했다.

두산은 전자와 산업차량 등 기존 사업에 가려져 있던 신사업을 별도로 들어내 시장의 재평가를 받는다는 전략이다.

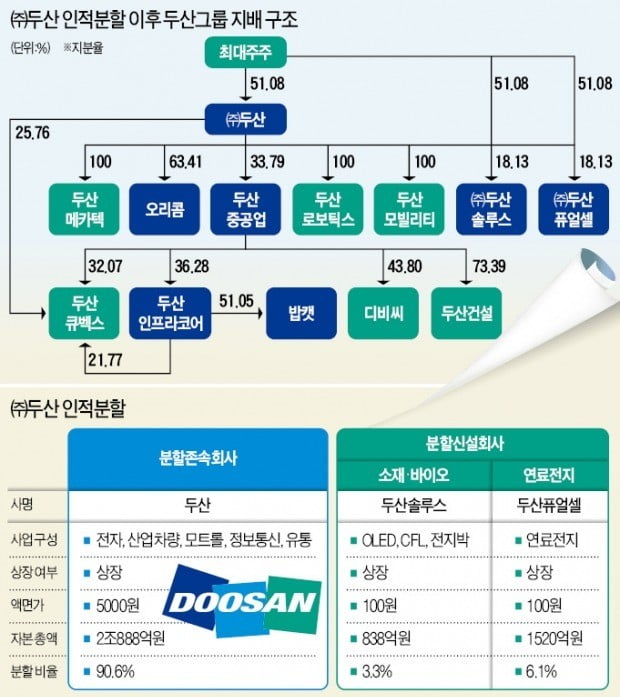

자사주 18.13%를 들고 있는 두산은 이번 인적분할로 신설회사인 두산솔루스와 두산퓨얼셀 지분을 18.13%씩 갖게 된다. 상법상 인적분할을 할 때 존속회사는 자사주 지분율만큼 분할 신설회사의 지분을 보유할 수 있기 때문이다. 분할 후 지배구조는 ‘박정원 두산그룹 회장 및 특수관계자→두산→두산솔루스·두산퓨얼셀’이 된다.

두산은 넉넉한 자사주를 활용해 두 신설회사의 지분율을 높일 가능성이 높다는 분석이 나온다. 자사주와 박 회장 등 대주주가 보유한 분할 신설회사 지분(각 51.08%) 중 일부를 교환할 것이란 관측이 지배적이다.

이렇게 되면 한푼의 현금 유출 없이 경영권을 안정적으로 유지할 수 있는 수준의 지분을 확보하게 된다. 김장원 IBK투자증권 연구원은 “대주주가 분할 신설회사 지분을 50% 이상 들고 있을 필요가 없다고 판단하면 두산이 자사주를 현물출자해 두산솔루스와 두산퓨얼셀 지분을 추가로 확보할 가능성이 있다”고 말했다.

유동성 확보 수단도 획득

두산의 바람대로 두 분할 신설회사 주가가 올라가면 그룹 내 다른 계열사 투자도 원활해질 것이란 분석이다. 상장 자회사라는 점에서 장내 매도 또는 블록딜(시간외매매) 등을 통해 두 분할회사 지분을 현금화하기가 상대적으로 쉬워진다. 두산이 투자자금을 조달하거나 재무구조를 개선하려고 할 때 유용한 유동성 확보 수단이 될 것이란 평가가 나온다.

두산은 계열사인 두산건설과 두산중공업에 비해 재무상태가 양호한 편이라 당장 자금조달이 급한 곳은 아니다. 다만 다음달 두산중공업의 유상증자에 참여하면 적잖은 현금이 유출될 수 있다.

두산중공업 지분 33.79%를 보유한 두산이 이번 증자에서 배정된 신주물량을 모두 인수하면 1415억원가량을 지출할 것으로 추산됐다. 이 회사는 16일에도 두산건설과 두산중공업이 보유한 디비씨 주식 57만8760주를 사들여 두 회사에 291억원을 수혈했다. 두산인프라코어와 두산밥캣코리아도 디비씨 주식 56만6040주를 인수해 두산건설과 두산중공업에 285억원을 넣었다.

김진성 기자 jskim1028@hankyung.com

![[종목썰쩐]인적분할 두산 "사업가치 재평가될 것…적극 매수해야"](https://img.hankyung.com/photo/201904/ZA.19075821.3.jpg)