우량·부실회사로 분할

우량회사는 재무구조 개선

부실회사는 매각 등 정리

"사업 안정성 높아질 듯"

굿컴퍼니는 3000억원 규모의 신주를 발행한다. 발행된 신주는 삼성증권이 총수익스와프(TRS) 방식으로 인수하기로 했다. TRS는 주식 매수자에게 확정수익을 보장해주는 파생거래다. 통상 매도자가 매수자에게 일정 기간 고정이자 등을 제공하면서 주가 손실에 대한 보전도 해준다. 대신 주가가 상승해 발생한 추가 수익은 매도자가 가져가는 구조다.

IB업계의 한 관계자는 “SK해운이 다양한 재무적투자자(FI)와 접촉했으나 삼성증권이 가장 좋은 조건을 제시했다”고 전했다.

신규 자금 중 1600억원가량은 2014년 국민연금과 토종 사모펀드 도미누스인베스트먼트, 미래에셋대우(당시 대우증권) 등으로부터 지원받은 자금을 상환하는 데 사용할 예정이다. 국민연금 등은 당시 영국 HSBC가 보유하고 있던 SK해운 보통주 16.9%를 6% 할인한 1200억원에 사들였다.

HSBC는 앞서 2010년 SK해운 보통주를 사들이며 2016년 12월까지 기업공개(IPO)를 하지 않으면 회사가 원금에 연 복리 6%의 이자를 붙여 주식을 되사주는 풋옵션 계약을 맺었다.

국민연금 등은 2014년 보통주를 매입하면서 풋옵션까지 승계했다. IPO는 이뤄지지 않았고, 국민연금 등은 투자 2년여 만에 12%의 수익을 거두게 됐다.

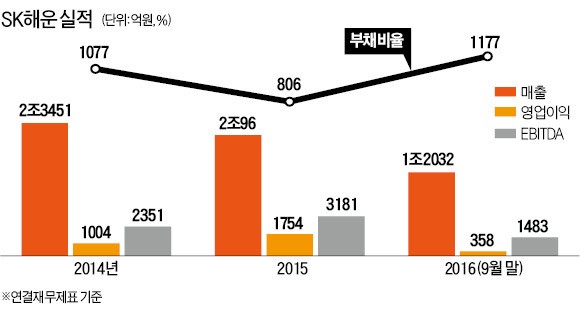

이번 선제적 구조조정으로 SK해운의 자금난이 다소나마 해소될지 주목된다. SK해운은 지난해 3분기 연결기준으로 226억원의 영업적자를 기록했다. 부채비율은 1177%에 달했다. 선대 투자를 위해 차입금 규모를 늘린 상황에서 주력 사업인 탱커선과 벌크선 시장의 공급과잉으로 수익성이 나빠졌기 때문이다.

지난해 3분기 SK해운의 순차입금은 3조9777억원에 달했다. 한국기업평가는 최근 “SK해운의 상각 전 영업이익(EBITDA) 대비 순차입금 비율이 기준선인 15배를 훌쩍 넘었다”며 현재 A-인 신용등급 전망을 안정적에서 부정적으로 낮췄다. 업계 관계자는 “이번 구조조정으로 매출은 다소 줄어들겠지만 적자사업 정리와 재무구조 개선 등으로 사업의 안정성은 다소 높아질 것”이라고 전망했다.

이동훈/유창재/정소람 기자 yoocool@hankyung.com