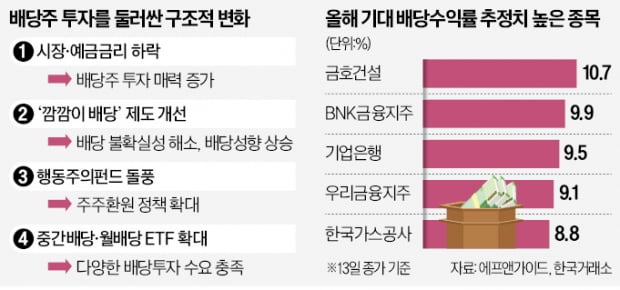

박스권서 길 잃은 개미, 배당주로 눈돌린다

금호건설 기대배당률 10% 넘어

BNK금융·기업은행도 9%대

정부 '깜깜이 배당' 개선 추진

외국인 자금 유입 기대감도

깜깜이 배당 없어진다

13일 금융권에 따르면 국민·신한·하나·우리·농협 등 5대 은행의 1년 만기 예금 금리는 연 3.00~4.15%다. 작년 11월 중순까지만 해도 금리가 연 5%를 넘었지만 석 달 만에 1%포인트 이상 하락했다.시장금리가 내려가면 배당주 같은 인컴자산(정기적으로 배당·이자 등이 나오는 자산)의 매력이 높아진다. 허남권 신영자산운용 대표는 “5%대에 달하는 인플레이션을 헤지(위험 회피)하기 위해선 은행 예금보다 높은 수익률을 기대할 수 있는 자산에 투자해야 한다”고 말했다.

정부가 추진하는 배당제도 개선 방안도 긍정적이다. 금융위원회는 미국 등 선진국처럼 배당액을 먼저 확인한 뒤 배당받을 주주를 확정하는 방식으로 배당제도를 개편하기로 했다. 그동안 ‘깜깜이 배당’이라며 국내 배당주 투자를 기피하던 외국인 투자자의 자금이 유입될 것으로 기대된다.

월배당 ETF 속속 상장

행동주의펀드의 돌풍도 눈여겨볼 만하다. 지배구조 개선과 주주친화 정책을 요구하는 행동주의펀드가 힘을 얻을수록 기업의 배당성향은 올라갈 것으로 예상된다. 얼라인파트너스가 주요 금융지주를 대상으로 주주환원 확대를 요구하자 KB금융·신한지주 등이 일제히 총주주 환원율을 올린 것이 대표적이다.배당주 투자 기회도 넓어지고 있다. 분기 배당 종목이 늘었고 지난해부터 월배당 상장지수펀드(ETF)가 잇달아 출시되고 있다. 주요 월배당 ETF로는 SOL 미국S&P500, TIGER 미국S&P500배당귀족, KODEX 미국배당프리미엄액티브, TIMEFOLIO Korea플러스배당액티브 ETF 등이 있다.

금융정보업체 에프앤가이드에 따르면 증권사 세 곳 이상의 실적 전망치가 있는 233개 상장사 가운데 올해 기대 배당수익률이 5%를 웃도는 기업은 27곳이다.

기대 배당수익률이 가장 높은 종목은 금호건설(10.7%)이었다. BNK금융지주(9.9%) 기업은행(9.5%) 우리금융지주(9.1%) 한국가스공사(8.8%) DGB금융지주(8.5%) 등도 8%를 웃돈다.

전문가들은 배당주에 투자할 때도 분산투자 원칙과 장기투자 원칙을 지켜야 한다고 강조한다. 허 대표는 “고배당주 가운데 어떤 종목 주가가 올라갈지 모르는 만큼 펀드에 투자하거나 개인적으로 포트폴리오를 구성해 분산투자하는 것이 중요하다”고 말했다.

서형교 기자 seogyo@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![구글, 사상 첫 배당 '주당 20센트'…AI 불안감 덮었다 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240426073327760.jpg)