"M&A보다 경쟁력 강화 차원"

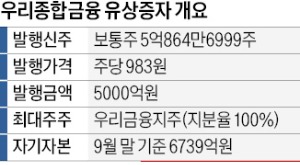

우리금융지주가 우리종합금융을 완전자회사로 편입한 지 4개월여 만에 5000억원 규모의 자본을 투입한다. 당장 증권사를 인수합병(M&A)하는 대신 우리종합금융의 덩치를 키우면서 적당한 매물이 나올 때를 기다리겠다는 전략으로 해석됐다.

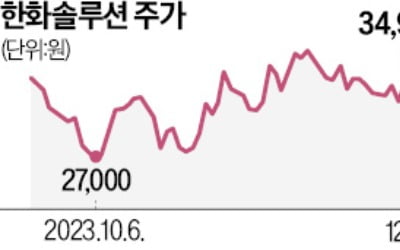

우리금융은 지난 8월 말 우리종합금융 주주들에게 우리금융 신주를 발행해 제공하고 이들이 보유한 지분을 넘겨받는 주식 교환을 완료했다. 우리종합금융 지분율은 58.7%에서 100%로 높아졌다. 우리금융이 우리종합금융을 완전자회사로 편입한 지 약 4개월 만에 대규모 자본을 투입하자 우리금융의 M&A 전략이 바뀐 게 아니냐는 분석이 나오고 있다. 시장에서 적당한 매물을 찾지 못하자 자체 경쟁력을 강화하는 방안으로 노선을 틀었다는 것이다. 우리금융은 내부적으로 자기자본 1조원에서 3조원 사이의 증권사 인수를 검토한 것으로 알려졌다. 마땅한 매물이 없을 경우 우리종합금융 덩치를 키우는 방안이 플랜B로 거론됐었다.

투자은행(IB) 관계자는 “당장 마뜩한 증권사 매물도 없을뿐더러 시간이 흐를수록 매수자 우위 시장이 형성될 텐데 굳이 비쌀 때 인수 경쟁에 뛰어들 이유가 없다”며 “우리종합금융 경쟁력을 강화하면서 시간을 두고 타이밍을 보겠다는 생각인 것으로 예상된다”고 말했다.

증권가는 앞으로 부동산 프로젝트파이낸싱(PF) 투자 부실 등으로 증권사 몸값이 하락할 것으로 전망하고 있다.

최석철 기자 dolsoi@hankyung.com