제조·서비스업 PMI는 다음달 2·4일 발표

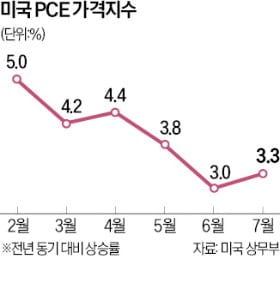

연휴 기간에 발표되는 미국 물가 관련 지표 중 가장 먼저 나오는 건 상무부 산하 경제분석국이 내는 소비자물가지수(PCE)다. 이 지표 8월치가 한국시간으로 오는 29일 저녁 9시 30분(미국시간 29일 오전 8시 30분)에 발표된다. PCE는 고용지표와 함께 미국 물가 동향을 가늠하게 해주는 가장 중요한 지표로 꼽힌다.

안재균 신한투자증권 연구원은 "PCE가 예상치를 넘어서면 물가 상승 우려가 재점화될 수 있다"면서도 "근원 PCE가 예상치에서 크게 벗어나지 않는다면 향후 물가 상승 우려는 제한될 전망"이라고 말했다. 그는 "서비스업을 중심으로 소비가 조금씩 둔화하고 있다는 점에서 근원 PCE의 하락세가 지속될 것으로 예상된다"고 했다.

구매관리자지수(PMI) 9월분은 추석 연휴 기간인 다음달 2일과 4일 발표된다. 미국구매자관리협회(ISM)가 2일 밤 11시에는 제조업 PMI를, 4일 밤 10시 45분에는 서비스업 PMI를 발표한다. PMI는 50이 기준선이며, 그보다 수치가 낮으면 앞으로 경기가 안 좋아질 것이라고 생각하는 사람이 많다는 뜻이고 그보다 높으면 반대다. 지금처럼 물가 상승 우려가 큰 상황에서는 기준선보다 낮은 게 주식시장에 유리하다.

제조업 PMI는 올 들어서는 기준선을 줄곧 하회하고 있다. 지난해 11월 50.2를 마지막으로 한번도 기준선을 상회한 적이 없고, 지난 1일 나온 8월치도 47.6으로 안정된 수치를 보였다. 지난해부터 시작된 글로벌 기준금리 인상 사이클에서 통화긴축 효과가 가장 크게 나타난 곳은 제조업 경기였기 때문이다. 코로나19 사태 직후 가장 크게 일었던 내구재 중심 소비가 강도 높은 긴축정책으로 타격을 받았고 그 영향이 지금까지 이어지고 있다. 다만 5월 46.9에서 6월 46.0으로 낮아졌다가 7월 46.4, 8월 47.6으로 상승하는 흐름을 보여 안심하기 어렵다고 보는 시각도 있다.

서비스업 PMI는 아직 기준선 아래로 떨어지지 않았다. 그러나 흐름이 안정적이어서 큰 우려는 아니라고 보는 전문가가 많다. 서비스업 PMI는 지난 5월 54.9에서 8월 50.5로 내려왔고, 지난 22일 발표된 9월 예비치도 8개월 만에 최저 수준인 50.2로 안정적인 흐름을 보였다. 안 연구원은 "제조업 반등 조짐에도 서비스업 위축 속 전체 경기 하락 신호가 유지되고 있다"고 했다.

추석 연휴 기간 주목해야 할 또 다른 지표는 다음달 3일 밤 11시에 발표되는 미국 노동부 구인·이직보고서(JOLTs)다. JOLTs는 미국 노동 시장을 평가하는 대표적 지표로 전국 구인 건수를 의미한다. 지난 8월 이 지표는 882만7000건으로 3개월 연속 하락했고, 2년5개월여 만에 최저 수준을 기록했다. 기업들의 구인건수 감소는 최근 이어졌던 미국 노동시장의 수급 불균형을 추가로 개선할 것으로 전망된다. 최광혁 이베스트투자증권 연구원은 "최근 상황은 미국 고용시장이 2021년 초 상황으로 돌아갔음을 보여주고 있다"고 했다.

이번 JOLTs 발표가 안정적으로 나오면 성장주가 다시 급등할 것이라고 보는 시각도 있다. 김용구 삼성증권 연구원은 "통상 미국 10년 만기 국채 금리는 중앙은행 금리 인상 사이클이 종료되기 3개월 전에 정점을 통과한다"며 "오는 11월 추가 인상 여지를 감안하더라도 9월 시장을 통해 시장금리 피크아웃 전환은 가능하다"고 말했다. 그는 "최근 숨 고르기에 나섰던 성장주의 반격 가능성이 높아질 것으로 보인다"고 했다.

양병훈 기자 hun@hankyung.com