추가 하락 가능성 높지 않고

배당수익률 10% 안팎 높아져

"중장기 관점에서 투자 기회

적립식 매수에 나서볼 만해"

안정성 높은 리츠 ETF 주목

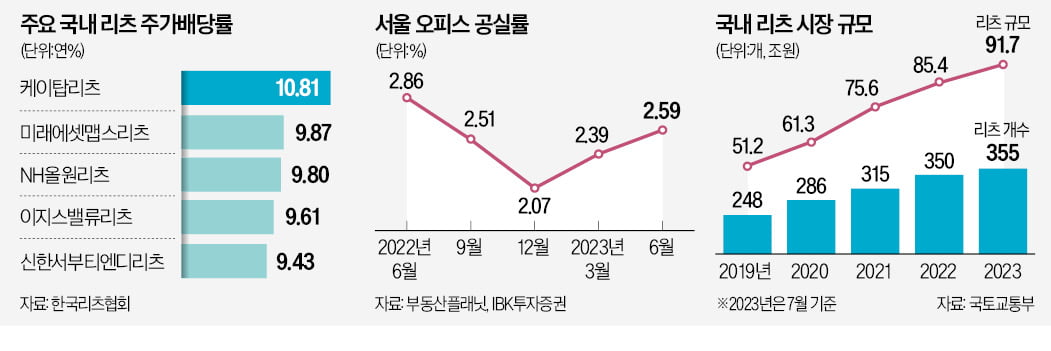

○배당률 10% 리츠 속출

NH올원리츠는 올 들어 2.36% 하락했다. 경기 성남시 분당스퀘어, 서울 당산동 에이원타워 등 도심 지역 오피스 빌딩과 도심물류센터 등 안정적인 임차인을 확보한 자산을 편입하고 있다. 신한서부티엔디리츠도 올해 9.83% 빠졌다. 인천 스퀘어원 등 대형 쇼핑몰과 용산 그랜드머큐어 등 호텔 등에 투자한다. 경기 수원의 광교센트럴푸르지오 등 상업시설에 투자하는 미래에셋맵스리츠, 서울과 경기 지역 오피스 빌딩을 담고 있는 이지스밸류리츠도 올 들어 각각 11.11%, 5.24% 떨어졌다.

시가 대비 배당수익률은 10% 안팎으로 높아졌다. IBK투자증권에 따르면 지난달 25일 기준 NH올원리츠의 연 배당률은 9.8%, 신한서부티엔디리츠의 배당률은 9.43%로 추산됐다. 미래에셋맵스리츠(9.87%)와 이지스밸류리츠(9.61%)도 배당률이 10% 안팎으로 추정됐다. 연 4% 안팎의 은행 1년 정기예금보다 두 배 높은 수준인데, 추후 리츠 가격이 오르면 자본 차익도 기대할 수 있다.

○추가 하락 가능성 낮아

리츠 가격이 추가로 빠질 가능성은 높지 않다는 의견이 주류다. 현재 리츠 가격이 부동산 PF 부실 우려가 극도로 높았던 지난해 말 당시의 최저점에 근접해서다. 1일 미래에셋맵스리츠는 3120원으로 역사상 최저점인 3065원(2022년 10월)과 비슷한 가격이다. 서울 주요 오피스 빌딩 공실률이 2%대로 안정적인 수준을 유지하고 있는 것도 가격을 지지하는 요인이다. 대외 변수와 관계없이 오피스 빌딩 수요가 안정적인 상황을 보여준다. 공실률이 이처럼 낮게 유지될 경우 배당이 중단되거나 감액될 가능성은 상당히 낮다.김인식 IBK투자증권 연구원은 “중국 부동산 리스크와 미국 고금리 장기화 등 불안 요인으로 단기간 가격 상승세가 뚜렷해지기는 쉽지 않을 것”이라면서도 “배당수익률을 고려하면 중장기 관점에서 투자 기회”라고 말했다. 단기 차익보다 배당과 자본 차익을 노리는 중장기 투자가 유망하다는 의미다.

○리츠 ETF로 분산투자 효과

더 안정적인 투자 상품을 원한다면 여러 개의 리츠에 분산투자하는 리츠 상장지수펀드(ETF)가 대안이 될 수 있다. ‘TIGER 리츠부동산인프라’는 순자산 2924억원으로 국내 리츠 중 규모가 가장 크다. 롯데리츠, 신한알파리츠, 삼성FN리츠 등 9개 리츠와 국내 인프라 자산을 포함한 맥쿼리인프라 등을 담고 있다. 올 들어 가격이 5.08% 하락하면서 연분배율은 7% 수준으로 상승했다.‘ARIRANG K리츠Fn’은 SK리츠, ESR켄달스퀘어리츠, 롯데리츠 등 12개 리츠에 나눠 투자한다. 올 들어 가격이 8.5% 하락하면서 연분배율은 6% 수준으로 올랐다. ‘히어로즈 리츠이지스액티브’는 시황 등에 따라 리츠 포트폴리오를 바꾸는 상품이다. 현재 16개 리츠에 투자하고 있다. 연 분배율은 5%대 중반이다.

리츠 ETF는 안정성이 높은 대신 수수료가 상대적으로 비싸다. TIGER 리츠부동산인프라의 총보수는 0.29%, ARIRANG K리츠Fn은 0.25%다. 액티브 운용을 하는 히어로즈 리츠이지스액티브는 수수료가 0.52%로 더 비싸다. 대형 자산운용사의 한 펀드매니저는 “리츠나 리츠 ETF를 가장 유망한 자산으로 보는 매니저가 점점 많아지고 있다”며 “적립식 매수 전략을 추천한다”고 말했다.

성상훈 기자 uphoon@hankyung.com