특히 신용도가 낮은 기업의 경우 기업 기초여건(펀더멘털)에 대한 우려가 커지면서 금리를 높여도 회사채 발행이 어려워져 부담이 가중될 것이란 관측이 나온다.

6일 금융투자협회에 따르면 지난달 자산유동화증권(ABS)을 제외한 회사채 발행 규모는 5조3천440억원으로 집계돼 연중 최저치를 기록했다.

이는 올 초 1월(8조7천710억원)과 비교해선 39.1%, 지난해 같은 기간(8조4천950억원)에 비해서도 37.1% 급감한 규모다.

통화정책에 대한 불확실성 속에 금리가 높아지면서 회사채 발행이 감소했다는 분석이다.

회사채는 국채보다 신용도가 낮을 수밖에 없기 때문에 통상 국채보다 더 많은 이자를 줘야 자금을 조달할 수 있다.

국채 금리 상승기에 회사채 금리도 덩달아 오르는 이유다.

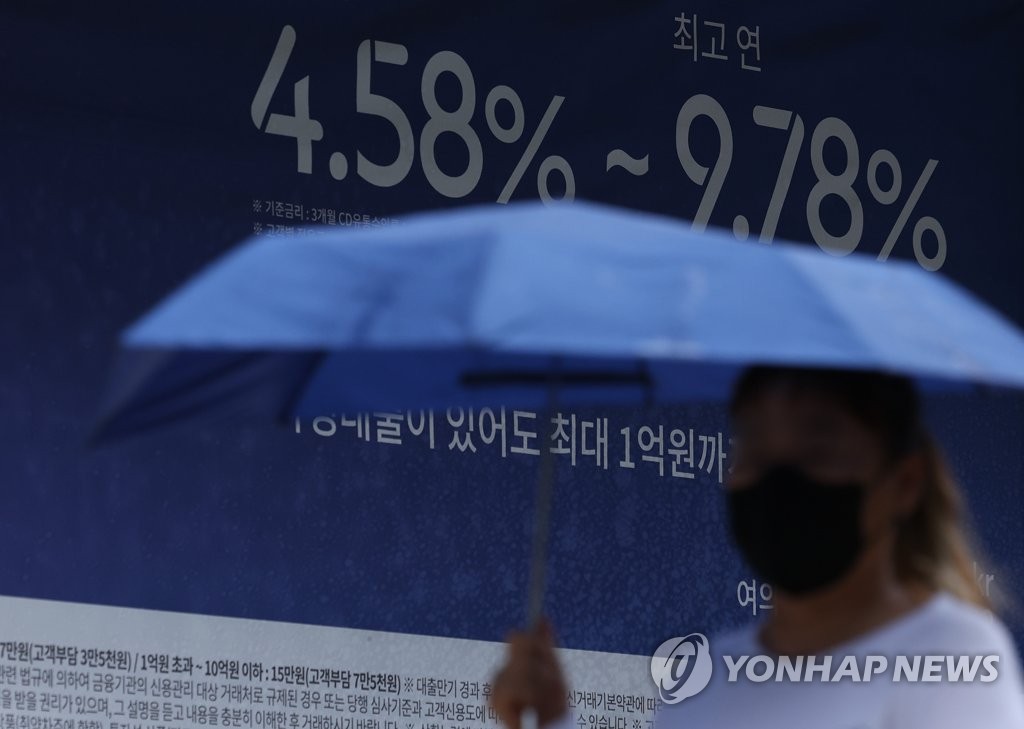

신용등급 AA- 기업의 무보증 회사채 3년물 금리는 지난달 26일 연 5.528%, 신용등급 BBB- 기업의 무보증 회사채 3년물 금리는 연 11.382%로 연고점을 찍었다.

올해 연저점이었던 지난 1월 3일에는 AA- 및 BBB- 회사채 금리가 각각 연 2.460%, 연 8.316%였다는 점을 감안하면 모두 300bp(1bp=0.01%포인트) 이상 급등했다.

전날 기준으로도 AA- 회사채 금리는 연 5.242%, BBB- 회사채 금리는 연 11.093%로 여전히 높은 수준이다.

AA등급 이상의 신용도 상위 기업들은 높은 금리를 주고서라도 회사채 발행을 통해 자금을 끌어모을 수 있지만, 문제는 신용도가 낮은 기업들이다.

A급 이하의 하위 기업들은 펀더멘털 악화와 실적 부진에 대한 시장 우려로 금리를 훨씬 더 높여도 자금 조달이 어렵다는 게 전문가들의 분석이다.

한광열 NH투자증권 연구원은 "지금까지는 기업들이 지난해 양호했던 실적 덕분에 어느 정도 현금을 보유하기도 했고 은행들도 수요가 줄어든 가계대출 대신 기업 대출을 늘려왔기 때문에 버틸 수 있었다"고 설명했다.

하지만 "은행들도 국내외 경기 둔화와 금융시장 불확실성 확대로 향후 기업 대출 확대를 제한할 수밖에 없다"며 "이렇게 되면 신용도 낮은 기업들은 자금 조달이 더 어려워질 것"이라고 내다봤다.

결국 이런 기업들이 회사채 발행이나 은행 대출로 자금을 조달하지 못하면 전환사채(CB) 발행, 또는 유상증자로 자금 조달 창구를 변경하게 되지만 금융시장 불안으로 이마저 여의치 않아 신용경색이 발생할 가능성이 크다.

회사채 시장의 심리 회복은 최소 연말까지 쉽지 않을 것이란 전망이 나온다.

김은기 삼성증권 수석연구위원은 지난 8월 제롬 파월 미국 연방준비제도(Fed·연준) 의장이 매파(통화긴축 신호)적 발언을 내놓은 잭슨홀 연설 이후 "시장 투자심리가 보수적으로 돌아섰다"며 "통화정책 불확실성과 이에 따른 금리 상승이 연말까지는 쉽게 진정되지 않을 것"으로 내다봤다.

다만 신용등급 BBB급인 두산에너빌리티가 지난달 500억원 규모 회사채 수요예측에서 주문이 몰려 최종 800억원 규모로 회사채를 발행하는 등 일부 하위등급 기업은 어려운 시황에서도 회사채 발행에 성공하기도 해 눈길을 끌었다.

/연합뉴스