한국은 국민연금과 퇴직연금, 개인연금 등 3단계의 연금제도를 운용한다. 국민연금의 연평균 누적수익률은 연 5.29%다. 개인이 직접 적립하는 IRP와 연금저축의 수익률은 이에 크게 못 미친다. 국내 퇴직연금 운용회사 43개사가 공시한 퇴직연금 수익률은 6월 말 기준 연 1.75%이고, 개인이 직접 넣는 IRP 수익률은 연 1.27%에 불과하다. 저금리 추세가 지속되는 가운데 IRP를 예·적금 위주로 운용하기 때문이다. 금융감독원에 따르면 생명보험사 연금저축보험의 작년 말 기준 수익률은 연 1.94%다. 실적배당형 상품인 연금저축펀드 수익률은 연 10.5%다.

장기보유 자금일수록 물가상승률 이상의 수익을 낼 방안을 찾아야 한다. 신탁형 연금저축 가입자는 당장 연금펀드로의 자금 이동을 고려해야 한다. 연금저축보험은 5000만원의 예금자 보호를 받을 수 있으나, 연금펀드로 전환 시 원리금이 보장되진 않는다.

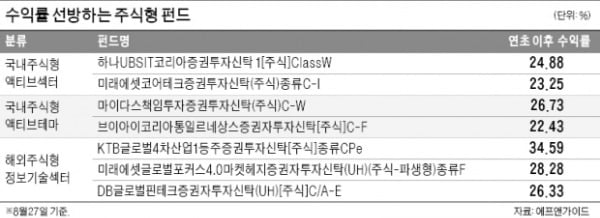

국내 주식형 펀드에 직접 투자하면 매매차익이 비과세다. 그러나 해외 주식형 펀드는 주식 매매차익도 배당소득으로 간주한다. 해외 주식형 펀드를 연금계좌에 담아 운용하고 추후 연금으로 받으면 해당 수익이 연금소득세율 3.3~5.5%로 통합돼 과세된다.

김유미 < 신한PWM분당센터 PB팀장 >