건강보장 상태를 재점검하고 보완하라

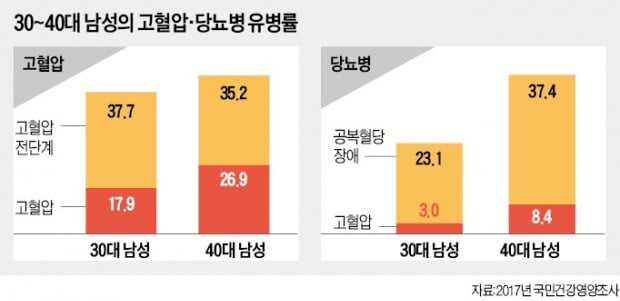

병치레 한번 없던 사람도 40세 전후가 되면 운동 부족, 스트레스, 영양상태 불균형 등으로 여기저기 몸에 이상이 생긴다. 남성 고혈압 환자는 30대 17.9%, 40대 26.9%이며 당뇨병 환자도 각각 3.0%, 8.4%에 달한다. 고혈압 전 단계나 당뇨병으로 진행될 수 있는 공복혈당장애에 해당하는 사람은 이보다 훨씬 많다. 여성도 남성에 비해서는 양호하지만 안심할 수 없는 상황이다.

아직 젊다고 자만하지 말고 본인의 가족력, 생활습관 등을 고려해 발생 가능성이 높은 질병에 집중적으로 대비해야 한다. 기존에 가입한 보험으로는 부족하다면 암, 심뇌혈관질환을 중심으로 특별히 걱정되는 생활습관병까지 보장을 강화한 상품을 선택하자. 보험료가 부담될 경우 저해지 상품도 고려해 볼 만하다. 갱신 시 보험료가 인상되는 갱신형인지 그렇지 않은 비갱신형인지도 확인한다. 보험금 지급 사유가 발생했을 때 주어지는 보험료 납입 면제 범위와 혜택도 상품별로 따져봐야 한다. 본인뿐 아니라 배우자나 자녀의 건강보장도 이번 기회에 재점검해본다. 특히 건강보험 준비가 부족한 부모님이 간병기에 접어들기 전에 간병 및 치매보험을 꼭 챙겨드리자.

사망보장자산만큼은 반드시 확보하라

40세를 넘어서도 아직 사망보장이 안 돼 있다면 서둘러야 한다. 나이가 들수록 동일한 보장에 대해 내야 하는 보험료가 오르기 때문이다. 사망 보장금액은 남은 가족이 제자리를 찾고 새로운 삶을 시작할 수 있을 만한 수준이 돼야 한다.

외국에서는 가장이 받던 연봉의 6~10배 정도로 보장금액을 준비하라고 말한다. 부담이 된다면 적어도 가장의 3~5년치 연봉액과 현재 남아있는 부채를 더한 만큼은 들어둬야 한다. 3~5년 정도면 남은 가족이 자립 기반을 마련하는 데 크게 부족하진 않은 기간이다. 단, 종신보험은 중도에 해약하면 해약환급금이 내가 낸 보험료보다 적으므로 보험료 납입 여력에 맞게 보험료 수준을 결정한다.

생전에도 활용 가능한 종신보험 선택

종신보험도 어떤 상품을 선택하느냐에 따라 살아있을 때도 활용할 수 있다. 생애설계기능을 갖춘 종신보험에 가입하면 내가 낸 보험료 중 위험보험료와 사업비를 제외한 적립 부분이 투자되거나 부리돼 해약환급금이 쌓이고, 노후에는 사망보장금액 일부를 줄여 생활비, 의료비 등으로 쓸 수 있다.

연금이나 저축을 통해 노후자금을 착실히 쌓아도 중간에 꺼내 쓰거나 생각보다 오래 살게 되면 돈이 부족해진다. 이때 생애설계기능이 있는 종신보험은 사망보장과 함께 노후 부족자금도 보완해주는 효자 노릇을 한다. 은퇴까지 아직 시간이 남아있는 만큼 보험에 내장된 펀드 운용을 통해 다소간의 투자 수익을 낼 수 있는 변액종신보험도 고려해볼 만하다. 투자에는 위험이 따르므로 생애설계자금 최저보증기능이 있는 상품에 가입하는 것도 좋다.

삼성생명 인생금융연구소 제공