도마 오른 'CB 콜옵션 거래'

1일 금융투자업계에 따르면 금융위원회는 최근 국회 정무위원회에 “상장사와 대주주 간 콜옵션 거래를 원천적으로 금지하는 것보단 일부 악용 사례 등에 대한 제한적 규제가 타당하다”는 견해를 전달했다.

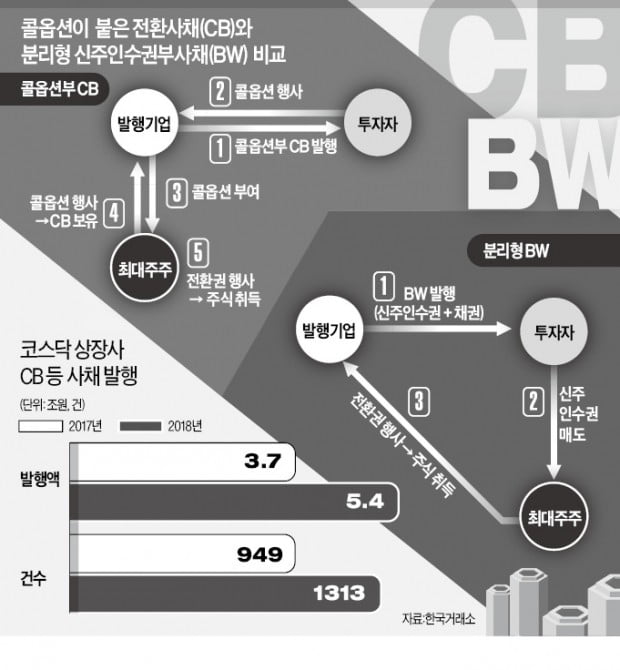

앞서 박용진 더불어민주당 의원은 CB 콜옵션에 대한 규제를 강화하는 내용이 담긴 자본시장법 개정안을 올초 대표 발의했다. 상장사가 CB를 제3자 배정 등 사모 방식으로 발행한 경우 해당 CB를 기초로 하는 콜옵션 등 파생상품을 대주주나 특수관계인이 매매할 수 없도록 금지하는 게 법안의 골자다. 박 의원은 “현행법은 상장사가 신주인수권만을 분리해 대주주 등에게 양도할 수 있는 ‘분리형 신주인수권부사채(BW)’ 발행을 금지하고 있다”며 “그런데 CB 콜옵션은 콜옵션을 대주주가 상장사로부터 매입하는 방식으로 신주인수권을 가질 수 있어 분리형 BW와 동일한 효과가 발생한다”고 설명했다.

현대엘리베이터 사례가 대표적이다. 이 회사는 2015년 11월 CB 2050억원어치를 제3자 배정 방식으로 발행했다. CB를 통해 전환 가능한 주식 수는 약 386만 주였다. 그로부터 1년2개월 뒤인 2017년 1월 현대엘리베이터는 약 820억원을 들여 CB의 40%에 대해 콜옵션을 행사했다. 이와 동시에 콜옵션으로 상환된 CB를 신주 169만여 주로 전환할 수 있는 권리는 78억원을 받고 대주주인 현정은 회장과 관계사인 현대글로벌에 넘겼다.

현 회장은 현대엘리베이터 경영권을 두고 2대 주주인 쉰들러와 치열한 다툼을 벌이고 있다. 경제개혁연대 등 시민단체는 “현대엘리베이터가 외관상 CB를 발행하면서 실질적으로는 분리형 BW와 마찬가지로 신주인수권을 오너 일가에 헐값에 넘겨 지분율을 쉽게 높일 수 있도록 한 것”이라고 지적했다.

증권가에서는 지난해 코스닥벤처펀드 등 정부의 코스닥시장 활성화 정책에 힘입어 CB 발행이 급증하면서 이처럼 발행사 대주주에게 유리한 CB 발행 사례가 크게 늘었다는 분석이 나왔다. 한국거래소에 따르면 지난해 코스닥시장에서 발행된 CB 등 주식 관련 사채는 2017년(3조7000억원) 대비 약 46% 증가한 5조4000억원어치에 달한다. 자이글 등 일부 상장사는 콜옵션율 70%가 붙은 CB를 발행하기도 했다.

상장사 “자금 조달 위축 우려”

상장사들의 시각은 다르다. 이들은 자금 조달의 어려움을 들며 CB 콜옵션 거래 존속을 원하고 있다. 코스닥협회 관계자는 “은행 대출이나 회사채 발행이 여의치 않은 한계기업들은 외부 자금 조달을 받으면서 대주주 경영권을 지키기 위해선 CB 콜옵션 거래가 불가피한 측면이 있다”며 “재벌 등이 악용하는 사례가 있다면 중소기업 등으로 대상을 한정하거나 증여세 등을 무겁게 물리면 되는데 아예 거래 자체를 금지하는 것은 과도한 규제”라고 토로했다.

금융위도 “기업 자금 사정이 일시적으로 악화되면 CB 콜옵션이 자금 조달 경로로 활용될 수 있다는 점을 감안할 필요가 있다”고 설명했다. 한 금융당국 관계자는 “CB 콜옵션 거래를 아예 금지하면 규제당국으로선 편하긴 하지만 과연 그렇게까지 해야 하는지는 의문”이라고 말했다.

지난해 발행된 CB가 대주주 지분 희석을 일부 방지하는 수준을 넘어 실제 경영권 강화에 악용된 사례는 많지 않다는 게 금융당국의 판단이다. 금융위는 CB 콜옵션 거래를 금지하는 것보다 CB에 붙는 콜옵션율을 대주주 지분율과 연동해 제한하는 등 ‘핀셋 규제’를 대안으로 검토하고 있다.

오형주 기자 ohj@hankyung.com