금융위기 이후 한동안 자취를 감췄던 환투기 세력이 활동을 다시 시작한 것은 작년 3월 미국 중앙은행(Fed)이 금리를 올린 직후부터다. 중남미 통화 약세에 베팅하면서 아르헨티나는 환투기 세력에 손을 들고 국제통화기금(IMF)에 구제금융을 신청했다. 환투기 세력의 공격으로 헤알화 가치가 급락하면서 브라질 국채에 투자한 한국인도 큰 손실을 봤다.

작년 6월 Fed의 두 번째 금리 인상 이후 환투기 세력의 공격 대상이 중동과 남아시아 통화로 이동했다. 빅 스텝 금리 인상 등으로 마지막까지 방어하다 견디지 못한 터키와 파키스탄은 IMF에 구제금융을 신청했으나 미국과의 관계 악화로 지원받지는 못했다. 이란, 스리랑카 등 주변국도 마찬가지였다.

중국 외환당국의 적극적인 방어로 위안화 약세 베팅에 실패한 환투기 세력이 작년 하반기 미국의 환율보고서 발표를 앞두고 ‘일본도 환율 조작에서 피해갈 수 없다’는 경고가 나오자 곧바로 엔화를 공격하기 시작했다. 환투기 세력이 선진국 통화를 표적으로 삼은 것은 1990년대 초 조지 소로스가 영국 파운드화를 공격한 이후 처음 있는 일이다.

쉽게 이해되지 않는 것은 미국의 환율 조작 경계 발언 이후 일본 주가가 떨어지는데 왜 환투기 세력은 엔화 ‘약세’가 아니라 ‘강세’에 베팅하느냐 하는 점이다. 경제 실상을 반영한다는 차원에서 보면 주가가 떨어지면 통화 가치도 약세를 나타내야 한다. 그 답은 아베노믹스(아베 신조 정부의 경제정책) 실체에 숨어 있다.

1990년대 이후 일본 경제가 ‘잃어버린 20년’을 겪은 것은 배리 아이컨그린 미국 버클리대 교수가 지적한 ‘엔고의 저주(curse under safe haven)’가 주요인이다. 특정국 경기가 침체되면 해당국 통화 가치는 약세가 돼야 수출이 증대되고 경기가 살아날 수 있다. 하지만 일본은 엔화 가치가 강세가 돼 경기가 더 침체됐다.

‘경기 실상과 통화 가치가 따로 노는 악순환 국면을 차단하는 것이 일본 경기를 회복시키는 마지막 방안’이라는 하마다 고이치 미국 예일대 명예교수의 권고를 받아들인 게 아베노믹스다. 2012년 말부터 아베 정부는 발권력까지 동원해 인위적으로 엔저를 유도, 즉 환율을 조작해 경기를 부양시켜 왔고 성과도 컸다.

첫 번째 의문점이 풀린다. 미국의 환율 조작 경계로 더 이상 아베노믹스가 추진되지 못할 경우 경기 둔화 우려로 주가가 떨어지고 엔화 가치는 종전대로 강세로 되돌아갈 가능성이 높다. 환투기 세력은 바로 이 점을 노린 것이다. 1985년 플라자 협정 이후 엔화 강세에 베팅해 세 배 이상 환차익을 거둔 ‘유포리아 회상(euphoria recall)’도 가세했다.

또 하나의 의문점이 생긴다. 일본 경기가 침체되는데 엔화 가치는 왜 강세를 나타내는가 하는 점이다. 안전통화 여부는 경기가 침체될 때 마지막으로 기댈 수 있는, 즉 최종 대부자(last resort) 역할을 누가 하느냐에 달려 있다. 일본은 엔화표시 채권을 자국 국민이 96%를 갖고 있어 저축률이 떨어지지 않는 한 국가부도 위험이 희박하다.

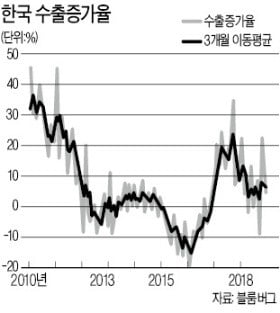

환투기 세력이 인접국인 중국 위안화, 일본 엔화를 순차적으로 공격했다면 그 다음 표적이 한국 원화가 될 수 있다는 생각은 누구나 할 수 있다. 성격도 엔화처럼 원화 절상을 겨냥할 가능성이 높다. 한국과의 무역적자를 줄이기 위한 미국의 원화 강세 압력이 높아지고 1990년대 일본 경제처럼 불황형 경상수지 흑자를 많이 갖고 있기 때문이다.

환투기에 의해 원화 가치가 지금보다 강세를 보여 경기가 더 침체되면 한국 경제도 ‘원고의 저주’에 시달릴 가능성이 높다. 우리 경제 상황에 맞게 불황형 경상수지 흑자가 시정돼야 미국의 통상 압력이 줄어들고 경기 침체 부담도 줄일 수 있다. 1990년대 후반과 같은 원화 약세에 대한 베팅은 외환보유액이 많아 충분히 방어할 수 있다.

![[한상춘의 국제경제읽기] 흔들리는 한국 경제…올 상반기에 운명 갈린다](https://img.hankyung.com/photo/201901/AA.16144492.3.jpg)