국내 채권형펀드 수익의 9배

삼성證 "개인 투자자 수요 급증"

환차익만 6%대…11% 수익률 내기도

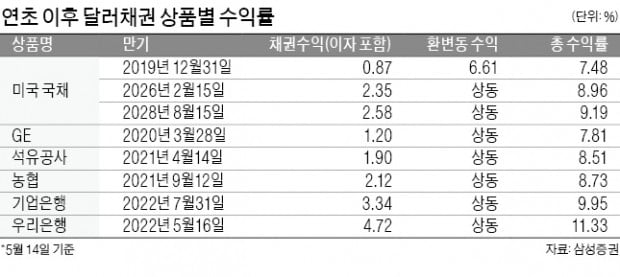

구체적인 상품별로는 올해 12월 말 만기인 미국 국채의 연초 대비 투자수익률이 7.48%였고, 내년 3월 말 만기인 제너럴일렉트릭(GE) 회사채도 7.81%로 비슷했다. 국내 금융회사나 공기업 등이 발행한 달러 표시 채권(KP물)은 수익률이 더욱 높았다. 2021년 4월 만기인 한국석유공사 달러채권과 2022년 7월 말 만기인 기업은행 달러채권은 각각 8.51%, 9.95%의 수익률을 기록했으며 2022년 5월 만기인 우리은행 달러채권의 수익률은 무려 11.33%에 달했다.

이는 최근 미·중 무역전쟁의 격화로 외환시장에서 원·달러 환율이 급등(원화 가치 급락)하면서 대량의 환차익이 발생한 덕분으로 풀이된다. 이들 달러채권의 환차익에 따른 수익률만 6.61%였다.

한·미 금리 역전에 따라 이자율이 오히려 원화 채권보다 더 높아진 점도 한몫한 것으로 분석된다. 한·미 간 채권 금리 차이는 국채의 경우 50~70bp(1bp는 0.01%포인트), 회사채는 100bp가량 난다. 이 때문에 달러채권에 대한 고액 자산가들의 관심이 커졌고 지난해 말부터 삼성증권을 비롯한 대형 증권사들이 적극적인 마케팅을 펼치기도 했다. 삼성증권은 투자자 저변을 확대하기 위해 업계 최초로 달러채권의 최소 가입금액을 1만달러로 낮췄으며 분산투자 관점에서 해외 채권형 자산 비중을 늘리자는 ‘해외투자 2.0’ 캠페인도 펼치고 있다.

박태근 삼성증권 글로벌채권팀장은 “글로벌 경기 불확실성으로 하방 리스크가 커지면서 안전자산인 달러채권으로 투자위험을 분산하려는 개인투자자들의 수요가 크게 늘고 있다”고 설명했다.

미국 달러선물에 투자하는 달러선물 상장지수펀드(ETF)도 올 들어 좋은 성적을 내고 있다. 지난 15일 현재 달러선물 레버리지 ETF의 연초 이후 수익률이 10%를 넘어섰다.

‘삼성KODEX미국달러선물레버리지’ ETF는 14.39%의 수익률을 기록했으며 ‘미래에셋TIGER미국달러선물레버리지’ ETF와 ‘키움KOSEF미국달러선물레버리지’ ETF도 수익률이 각각 14.15%, 13.41%에 달했다. 달러선물 지수를 두 배로 추종하는 달러선물 레버리지 ETF는 지수 상승 폭의 두 배 수익률을 내도록 설계돼 있다.

미·중 무역전쟁이 본격화된 국면에서 환율 상승이 당분간 이어져 달러채권 인기가 계속될 것이란 전망도 나온다. 전규연 하나금융투자 연구원은 “원화가 중국 위안화 약세에도 연동돼 변동성 높은 장세가 유지될 것”이라고 예측했다.

이호기 기자 hglee@hankyung.com

![[이슈+]"원·달러 1210원까지 열어둬야…하반기 하락 예상"](https://img.hankyung.com/photo/201905/99.13435342.3.jpg)