인플레이션과 지정학의 시대, 투자 전략은? [NH WM마스터즈의 금융톡톡!]

지난해 말 대부분의 국내외 금융기관들은 2022년 인플레이션 부담이 계속될 것으로 예상했습니다. 동시에 금리인상과 유동성 축소가 금융시장의 핵심 이슈가 될 것으로 전망했습니다. 현 상황은 인플레이션이 이 정도로 높아질 줄 몰랐다는 겁니다. 우크라이나 전쟁으로 인해, 좀 더 구체적으로는 러시아에 대한 초강력 제재로 예상보다 높은 인플레이션을 대처해야 하는 상황이 발생했습니다.

또 경기 둔화 혹은 경기 침체 가능성이 커지면서 1970년대식 스태그플레이션에 대한 우려의 목소리가 높아지고 있습니다. 1970년대 거대 인플레이션(Great Inflation) 이라고 불리었던 시대가 다시 반복될 수 있을까요?

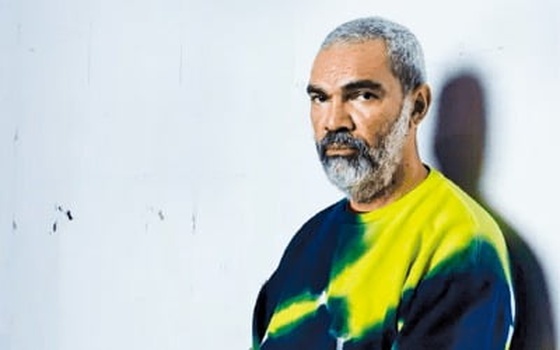

신환종 수석 전문위원(NH투자증권 FICC리서치부)은 1970년대 '고 인플레이션'의 배경을 다음의 4가지로 구분해보고, 현 상황과 비교·전망했습니다.

1970년대 고 인플레이션 배경 4가지

첫번째는 시장이 아닌 정부 중심의 케인즈주의 경제철학이 지배하던 시기라는 것입니다. 정부를 만능으로 여겨 위대한 사회를 만들 수 있다는 정부의 오만이 스태그플레이션이라는 '정부 실패'를 낳았다는 것이 지금의 상황과도 유사한 측면이 있습니다.1980년대 이후 신자유주의 경제철학으로 바뀌면서 시장과 효용으로 중심 이동을 한 것이 인플레이션을 낮추는 데 크게 기여했다고 알려져 있습니다.

두 번째 배경은 지정학적 위기입니다. 미국은 1970년대 베트남 전쟁에서 망신을, 중동전쟁에서 무기력함까지 보였습니다. 강력했던 미국 패권 중심의 국제 정치질서가 흔들리고 에너지 가격이 폭등했던 것도 지금과 비슷한 측면입니다.

네 번째 배경은 1970년대 브레튼우즈 체제가 붕괴하면서 미국의 달러의 위상이 현저히 약화했다는 점입니다. 1971년 닉슨 독트린으로 달러와 금의 연동이 끊어지면서 금값은 폭등하고 달러가 급락하면서 수입 물가가 급등했습니다. 이후 반복적으로 부각되는 이슈는 '달러의 위기' 상황이었습니다.

2022년 현재 달러에 대한 신뢰는 여전히 높은 상태입니다. 지정학적 위상에 따른 달러에 대한 지위가 장기적으로 조금씩 변화할 수 있지만, 약 5~10년 정도를 예상해 봤을 때 달러는 여전히 강력한 패권과 높은 신뢰를 받는 것이 1970년대와 상당히 다른 점입니다.

70년대와 같은 상황이 반복된다는 전망은 무리긴 하지만…

첫 번째와 두 번째 요인처럼 1970년대와 유사한 측면도 있지만 세 번째, 네 번째 요인처럼 그 당시와는 상당히 다른 측면을 고려해볼 때 1970년대와 같은 상황이 반복된다고 전망하는 것은 무리라고 판단됩니다.다만 우크라이나 전쟁이 계속되고 러시아에 대한 제재가 더욱 강화되면서 원자재 가격의 급등이 전반적인 인플레이션을 계속해서 자극하고 있어, 인플레이션은 꽤 오랫동안 금융시장에 부담을 줄 것으로 보입니다.

하반기 인플레이션과 함께 경기 침체 우려 부각되며 금리 횡보 전망

NH투자증권은 시장 금리가 기준금리 인상을 빠르게 선반영하면서 올해 상반기에 먼저 상승 압력을 받을 것으로 전망했습니다. 미국채 10년 금리는 3.2%를 기록한 이후 2.8% 수준으로 하락했지만, 복합적인 이슈가 다시 불거지면서 3% 이상으로 재상승할 수도 있을 것으로 판단됩니다.그러나 하반기에는 인플레이션과 함께 경기 침체 우려가 부각되면서 금리는 횡보할 것으로 보입니다.

따라서 미 국채 금리가 상승할 때를 이용하여 약 3~8% 수준의 미국과 유럽 기업, 그리고 신흥국 기업들이 달러로 발행한 회사채를 매수할 만하다고 보입니다. 3.3% 수준을 유지하고 있는 한국 국채 10년물과 4~5% 수준의 한국의 회사채, 은행채 코코본드도 투자 매력이 높아졌다고 판단됩니다.

거래 증권사를 통해 개별 회사채를 직접 매수할 수도 있고 거래 은행을 통해 다양한 국내외 채권 펀드에 투자하는 것도 해볼만한 타이밍이라고 판단됩니다. 하이일드 펀드의 경우엔 금리 상승에 따른 부담을 기업들이 충분히 감당할 수 있는지를 신용스프레드를 통해 지켜본 후 안정화된 이후에 투자하는 것이 좋을 것으로 판단됩니다.

신흥국 채권 시장도 선제적으로 금리를 인상한 국가들을 중심으로 투자 기회가 있을 것으로 판단됩니다. 그러나 터키와 러시아 등 글로벌 금융시장에서 배제되는 국가들의 충격이 아직 모두 반영되었다고 판단하기 어렵기 때문에, 국가별로 차별화된 투자 전략이 필요한 시점입니다.

<한경닷컴 The Moneyist>신환종 NH WM마스터즈 수석 전문위원(NH투자증권 FICC리서치부)

'NH WM마스터즈'는 농협금융지주와 각 계열사에서 선발된 자산관리 관련 최정예 전문가 집단으로, 리서치에 기반한 투자전략과 자산포트폴리오를 제시하고 있습니다.

"외부 필진의 기고 내용은 본지의 편집 방향과 다를 수 있습니다."

독자 문의 : thepen@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![가정의 달 5월, 꼭 챙겨야 할 세금은? [NH WM마스터즈의 금융톡톡!]](https://img.hankyung.com/photo/202205/99.10978255.3.jpg)

!["파월의 볼커 모멘트…장기적으로는 채권시장 기회"[NH WM마스터즈의 금융톡톡!]](https://img.hankyung.com/photo/202204/AA.28718363.3.jpg)

!["글로벌 증시, 선진국 중심 완만한 반등 예상" [NH WM마스터즈의 금융톡톡!]](https://img.hankyung.com/photo/202204/99.29357087.3.jpg)