5대 은행 미뤄준 원금·이자 139조…자영업자 등 지원종료 임박(종합)

은행권, 상환·거치 기간 늘려주는 연착륙 프로그램도 준비

한은 "지원 끝나면 상환 부담 증가"…한계 자영업자 급증 가능성

5대 은행이 약 2년 동안 코로나19 지원책의 일환으로 상환 등을 미뤄준 소상공인·중소기업의 대출 원금과 이자만 139조원이 넘는 것으로 확인됐다.

금융당국 수장이 '3월 말 연장·유예 지원 종료' 원칙을 언급한 가운데, 실제로 재연장이 이뤄지지 않으면 자영업자 등의 상환 부담이 적지 않을 것으로 예상된다.

금융당국과 은행 등 금융권은 다음 주부터 잇따라 비공개회의를 열고 본격적으로 소상공인·중소기업 금융지원 종료 이후 대책, 컨설팅 등 다른 지원 방안 등을 논의할 예정이다.

아울러 은행은 대출자들과 상담을 통해 상환·거치기간을 늘려주는 등의 연착륙 프로그램을 대대적으로 실행하기 위한 준비에도 들어갔다.

은행권은 2020년 초부터 정부의 코로나19 금융지원 방침에 따라 중소기업과 소상공인의 대출 원금 만기를 연장하고 이자 상환도 유예했다.

지원은 당초 2020년 9월로 시한을 정해 시작됐지만, 이후 코로나19 여파가 길어지자 지원 종료 시점이 6개월씩 3차례나 연장됐다.

6일 KB국민·신한·하나·우리·NH농협 5대 시중은행의 '코로나19 금융 지원 실적' 자료에 따르면 지원이 시작된 이후 올해 1월 말까지 여러 형태로 납기가 연장된 대출과 이자의 총액은 139조4천494억원에 이른다.

만기가 연장된 대출(재약정 포함) 잔액은 모두 129조6천943억원으로 집계됐다.

대출 원금을 나눠 갚고 있던 기업의 '분할 납부액' 9조6천887억원도 받지 않고 미뤄줬고(원금상환 유예), 같은 기간 이자 664억원도 유예됐다.

더구나 이자 유예액은 664억원 뿐이지만, 한은이 집계한 지난해 12월 말 기준 기업의 평균 대출 금리(연 3.14%)를 적용하면 이 이자 뒤에는 약 1조573억원(664억원/0.0314/2년)의 대출 원금이 있는 것으로 추정된다.

결국 현재 5대 은행은 코로나19와 관련해 140조5천67억원(139조4천494억+1조573억원)에 이르는 잠재 부실 대출을 떠안고 있는 셈이다.

[표] 5대 은행 코로나19 금융 지원 실적

(단위:억원)

┌──────┬──────┬─────────┬─────────────┐

│ 대출 만기 │ 분할 납부 │ 이자 유예 │ 총액 │

│ 연장 │ 유예(원금) │ │ │

├──────┼──────┼────┬────┼─────────────┤

│ 금액 │ 금액 │ 금액 │관련 원 │ │

│ │ │ │금(추정)│ │

├──────┼──────┼────┼────┼─────────────┤

│ 1,296,943│ 96,887│ 664│ 10,573│ 1,394,494│

│ │ │ │ │ (이자유예 원금 제외시)│

│ │ │ │ │ 1,405,067│

│ │ │ │ │ (이자유예 원금 포함시)│

└──────┴──────┴────┴────┴─────────────┘

※ KB국민·신한·하나·우리·NH농협은행 자료 취합

◇ 당국·금융권, 내주부터 연착륙 금융·비금융 지원 방안 논의

다음달 말 4번째 재연장 가능성에 대해 일단 고승범 금융위원장은 지난달 19일 "만기 연장·상환유예 조치는 3월 말 종료를 원칙으로 하되 종료 시점까지 코로나 방역상황, 금융권 건전성 모니터링 결과 등을 종합적으로 고려해 결정하겠다"고 말했다.

대선 직후 정치적 결정에 따라 다시 재연장될 가능성도 있지만, 일단 금융권과 당국은 지원 종료에 대한 준비에 들어갔다.

금융권에 따르면 금융위원회는 7일 비공개로 KB국민은행·신한은행·기업은행·신한카드·신용보증기금·서민금융진흥원 등 금융기관의 고위 중소기업 담당자들과 함께 '소상공인 비(非)금융 지원 방안'을 주제로 간담회를 열 예정이다.

비금융 지원은 대출 등 금융 지원 외 금융기관들이 소상공인·중소기업을 대상으로 업종·영업·세무 등의 문제를 컨설팅해주거나 적합한 기관과 연결해주는 서비스를 말한다.

이 자리에서 금융기관들은 현재 운영 중인 비금융 지원 특화상품, 프로그램 현황 관련 자료를 제출하고 향후 운영 계획 등에 대해 당국과 의견을 나눈다.

이 회의와 별개로 금융위는 다음 주부터 6개 안팎의 주요 시중은행 여신 담당 임원(부행장급)과 비공개로 '코로나19 소상공인·중소기업 금융 지원 방안'과 관련해 개별 면담도 진행할 예정이다.

여기에서 각 은행은 3월 말 지원 종료에 대한 의견을 밝히고, 종료될 경우 시작할 연착륙 방안들도 당국과 논의한다.

시중은행 관계자는 "당국과의 비공개회의가 잇따라 잡히고 있다"며 "금융, 비금융 모든 분야에 걸쳐 자영업자, 중소기업 등의 대출 연착륙을 돕기 위한 방안들이 비로소 실행을 가정하고 본격적으로 논의되기 시작하는 분위기"라고 전했다.

◇ 은행권, 종료 가정한 지원 프로세스 돌입…"상환·거치 기간 조정"

은행들은 이미 지원 대상 소상공인·중소기업들에 유선 또는 SMS(문자서비스) 등을 통해 유예 종료일과 납입기일 등을 안내했고, 상담을 통해 대출자들과 함께 지원 종료 이후 상환 계획을 짰거나 짜고 있다.

예를 들어 신한은행의 경우 대출자가 3가지 연착륙 프로그램 가운데 하나를 선택할 수 있다.

우선 분할상환 기간을 총 유예기간의 3배 이내(최대 5년)로 연장해 대출 잔액을 균등분할 방식으로 갚을 수 있다.

상환 유예기간이 1.5년이라면, 유예된 분할상환금을 4.5년간 나눠 갚기 때문에 월 분할상환금은 3분의 1로 줄어든다.

유예이자 납부 기간을 총 유예기간의 5배 이내(최대 5년)로 늘리거나, 거치기간을 연장하는 방안을 택할 수도 있다.

당장 분할상환이나 유예 이자 납입이 어려운 고객에게 6개월 또는 12개월의 거치기간을 둬 원금·이자 부담을 덜어주는 방식이다.

KB국민은행도 비슷한 연착륙 프로그램을 운영하면서, 코로나19 피해 소상공인·중소기업 신용평가 과정에서 회복 가능성을 충분히 반영하고 신용등급이 하락할 경우에도 금리 인상 폭을 최대한 억제하는 방식으로 추가 지원할 방침이다.

아울러 유예 기간중 발생한 이자에는 별도의 이자를 부과하지 않고 상환 방법·기간과 관계없이 이자 총액을 유지하며, 지원 종료 후 대출자의 지속적 상환 부담이 예상될 경우 정상화·자구계획 이행 가능성을 지속적으로 점검해 대출자가 가장 알맞은 방법의 연착륙 방법을 선택하도록 유도한다.

연착륙 지원 프로그램이 시작되면, 대출자에 대한 모니터링도 강화된다.

한 시중은행 관계자는 "최근 사내 공문으로 3월 말 실제 지원 종료를 가정하고 '코로나 금융지원 종료 이후 지원방안 프로세스' 안내문이 게시됐다"며 "이에 따라 지원 종료 이후 대상 차주의 휴·폐업과 연체 여부, 고객관리 활동 등을 주기적으로 모니터링하면서 이상 징후를 점검해나갈 계획"이라고 밝혔다.

당국과 금융권이 가장 걱정하는 것은 아무리 연착륙 프로그램이 가동된다고 해도, 코로나19 확산세가 이어지고 거리두기가 완화되지 않는 상황에서 조금씩이라도 대출·이자 상환이 시작되면 한계에 이르는 자영업자 등이 급증할 가능성이다.

한국은행은 오는 3월 소상공인 대출 만기 연장·원리금 상환유예 조치가 끝날 경우, 자영업자의 총부채원리금상환비율(DSR)이 41.3%에 이를 것으로 추정했다.

지원이 유지되는 경우(39.1%)보다 2.2%포인트(p) 높은 수준이다.

대부분 업종에서 DSR이 오르는데, 특히 여가서비스(52.8%→56.1%, +3.3%포인트)와 개인서비스(62.2%→65.9%, +3.7%포인트)의 상승 폭이 클 것으로 예상됐다.

한은은 "코로나19 변이 발생과 사회적 거리두기 장기화로 자영업자의 채무상환 능력이 악화할 수 있는 만큼, 관계 당국과 금융기관은 리스크 관리를 강화하고 취약·고위험 자영업자에 대한 맞춤형 관리 방안을 강구할 필요가 있다"고 조언했다.

특히 가장 우려되는 '고위험'군은 여러 기관에서 최대한 대출을 끌어 쓴 다중채무자들이다.

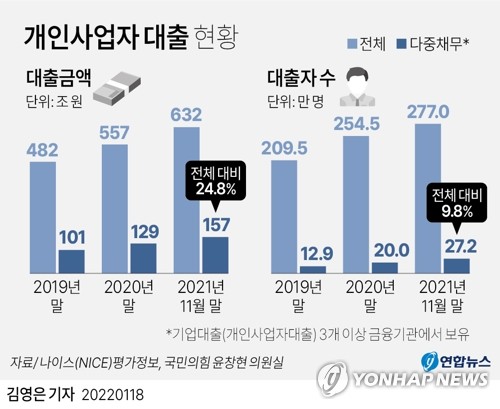

신용평가기관 나이스(NICE)평가정보가 국회 정무위원회 소속 윤창현 의원(국민의힘)에게 제출한 최신 자료에 따르면, 지난해 11월 말 현재 개인사업자(자영업자) 가운데 3곳 이상에서 대출을 받은 다중채무자는 27만2천308명으로 집계됐다.

코로나19 사태 이전 2019년 말(12만8천799명)과 비교해 2년 사이 2.1배로 불었고, 다중채무자 1인당 대출액도 평균 5억7천655만원에 이르렀다.

/연합뉴스

-

기사 스크랩

-

공유

-

프린트

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)