[테샛 공부합시다] 가격 변동 위험을 없애는 헤지거래에는 어떤 게 있나?

■ 위험과 헤지(hedge)

헤지에는 여러 가지 방법이 있다. 농산물 밭떼기와 같은 선도거래 선물거래 선물환거래 옵션거래 등이 대표적이다. 선도거래는 매도자, 매수자가 합의만 하면 성사되는 가장 고전적이고 일반적인 거래다. 선물거래는 선도거래와 비슷하나 거래 대상이 표준화돼 있다는 점이 다르다. 농산물 밭떼기 거래에서 거래 대상이 ‘10월 1일에 인도하는 OO배추 100포기’로 표준화돼 시장에서 공식 거래된다면 선물거래라고 할 수 있다. 대표적인 선물거래로는 석유 금 구리 등 원자재 선물과 주가지수 선물을 들 수 있다. 옵션은 미래의 일정 기한 내에 특정 상품을 정해진 가격에 사거나 팔 수 있는 권리다. 옵션에는 특정 자산을 일정한 가격에 매수할 수 있는 권리인 콜옵션과 매도할 수 있는 권리인 풋옵션이 있다.

■ 선물환거래

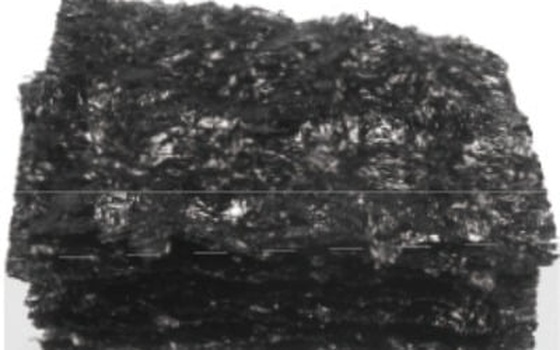

![[테샛 공부합시다] 가격 변동 위험을 없애는 헤지거래에는 어떤 게 있나?](https://img.hankyung.com/photo/201605/AA.11676906.1.jpg)

예를 들어 A국내 조선업체가 해외 선주로부터 10억달러 규모 선박을 수주하면서 대금은 모두 1년 후에 받기로 했다고 하자. 계약 당시 원·달러 환율은 1230원이나 A사는 1년 후 환율을 알 수 없다. 따라서 1년 후 받을 달러대금을 확정시킬 필요가 있다. 만일 환율이 하락해 원화로 바꾼 선박대금이 선박제조비용 이하로 내려갈 경우 일만 열심히 하고 손실을 볼 수 있기 때문이다.

이런 상황에서 A사는 선물환을 취급하는 B은행을 찾아가 1년 후에 10억달러가 들어오면 1230원에 매도하기로 하는 선물환 매도 계약을 체결한다.(그림 ①거래) 이 거래로 A사는 환율 변동 위험에서 해방된다. 반면 1년 후 A사로부터 10억달러를 받게 되는 B은행은 1년 후 환율이 1230원보다 하락할 경우 손실을 보게 된다. 이에 따라 B은행은 1년 후에 받게 될 10억달러(일종의 채권)를 담보로 현재 외국 은행으로부터 10억달러를 빌려 와(그림 ②거래) 원화 1조2300억원으로 바꿔 채권에 투자하거나 다른 기업에 대출해준다.(그림 ③④)

1년이 지나면 이러한 일련의 거래가 모두 청산(반대거래)된다. 우선 국내 A조선업체는 외국 선주로부터 10억달러를 받아 이를 B은행에 주고 선물환 매도계약에 따라 달러당 1230원을 적용, 1230억원을 받는다. B은행은 채권에 투자하거나 다른 기업에 대출해준 자금을 회수해 1조2300억원을 마련해 A사에 지급한다.(그림 ①반대거래) B은행은 또 A사에서 받은 10억달러와 채권 투자 또는 대출로 받은 이자를 활용해 외국 은행에 1년 전 빌린 10억달러와 이자를 상환한다.

(그림 (2)(3)(4) 반대거래)

조선업계의 선물환 매도 거래는 미래에 들어올 달러를 담보로 현재 달러 부채를 일으키는 것이므로 외환보유액에 착시 현상을 일으키기도 한다. 즉 조선업계가 선박 수주를 많이 하면 일시적으로 단기 외채가 증가하고 환율이 하락하는 이상현상을 보인다.

-

기사 스크랩

-

공유

-

프린트

![[포토] 보도사진전 참석한 서울시장·문체부 장관](https://img.hankyung.com/photo/202404/AA.36458231.3.jpg)