KB증권, 현대자산운용 매각한다

KB증권이 현대증권과 통합한 이후 자산운용부문 사업 재편을 위해 현대자산운용을 팔기로 했다.

그동안 유력하게 검토하던 ‘KB자산운용과의 병행 운영안’을 접고 매각으로 방향을 틀었다. 지난해 1그룹 1운용사 제한정책이 폐지된 뒤 올해 첫 공식 매물이 등장하면서 자산운용업계 재편에 무게가 실릴 전망이다.

KB증권이 현대자산운용을 매각하기로 한 것은 그룹의 자산운용 사업 구조를 효율화하기 위한 차원이다. 당초 KB증권은 현대증권과의 합병 이후 현대자산운용을 △KB자산운용과 통합하는 안 △그룹 내에서 별도 체제로 운영하는 안 △제3자에 매각하는 안 등을 놓고 저울질해왔다.

증권업계 관계자는 “당초 매각하지 않고 그룹 내에 남겨두는 방안을 유력하게 검토한 것으로 안다”며 “종합 검토 결과 두 회사의 조직 성격이 달라 통합해도 시너지를 크게 기대하기 어렵다고 판단하고 방침을 바꾼 것”이라고 설명했다.

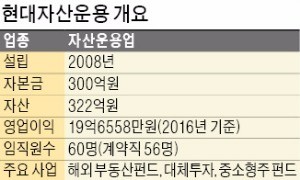

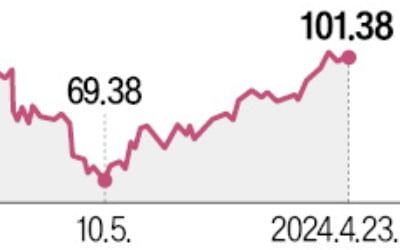

두 회사는 같은 자산운용사지만 강점에서 차이를 보인다. KB자산운용은 자산 규모만 50조원을 웃도는 업계 3위 대형 종합 자산운용사다. 주식을 비롯해 채권 부동산 인수금융 원자재 사회간접자본(SOC) 등 다양한 분야를 망라하고 있다. 반면 현대자산운용은 중소형 운용사로 주로 중소형주 펀드나 해외 부동산펀드, 대체 투자 분야에서 강점을 보이고 있다. 중소형주 펀드는 2011년 6월에 설정한 뒤 67%의 수익률을 내는 등 두각을 나타내고 있다는 게 업계의 평가다.

KB자산운용이 자체적으로 회사 분할을 추진하고 있는 것도 매각 결정의 한 배경이다. 지난해부터 그룹당 복수 자산운용사 운영이 가능해지면서 업계에서는 운용사를 세부 사업 부문별로 쪼개는 움직임이 활발하다. 삼성자산운용은 액티브-헤지자산운용으로 물적분할해 법인을 2곳으로 나눴으며, 미래자산운용도 기존 운용과 대체 투자전문 운용사로 회사를 나눴다.

현대자산운용은 중소형사인 만큼 매각 가격이 수백억원대에서 거론되고 있다. 다만 수탁액이 7조원에 달하고, 특화된 투자 분야에서 포트폴리오를 잘 갖춘 것으로 평가받고 있는 만큼 매력도 상당하다는 분석이 나온다. 운용업계 관계자는 “대체 투자 등 분야를 강화하고자 하는 기존 운용사나 새롭게 자산운용업에 진출하고자 하는 금융사 등이 눈독을 들일 가능성이 있다”며 “올해 운용업계 첫 매물인 만큼 시장의 관심을 받을 것 같다”고 내다봤다. 매각 측은 이르면 3월 말에서 4월쯤에 예비 투자자들로부터 예비 입찰을 받을 계획이다.

정소람/유창재 기자 ram@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![김서준 해시드 대표 "동남아 웹3 시장 '대규모 채택' 이끌어 낼 것" [SEABW 2024]](https://img.hankyung.com/photo/202404/01.36515089.3.jpg)

![MBC '뉴스데스크' 앵커 출신 박혜진, 파격 근황 봤더니 [이일내일]](https://timg.hankyung.com/t/560x0/photo/202404/01.36513659.3.jpg)