[저축은행 4곳 영업정지 파장] 퇴출 피하려고…솔로몬ㆍ미래, 우회증자로 BIS비율 '뻥튀기'

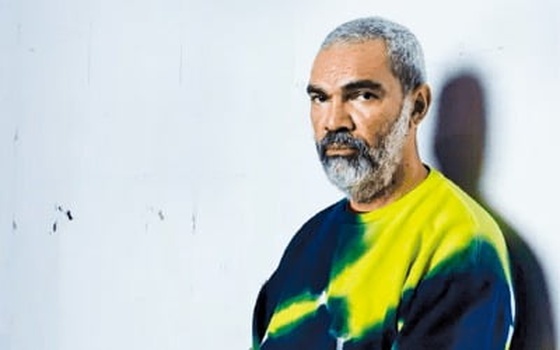

김찬경 미래 회장, 그림 담보…하나캐피탈서 145억 출자

파이시티 등 PF 사업장에 불법 증액대출 '회계장부 조작'

○우회 증자로 BIS비율 뻥튀기

금감원은 이 과정에서 서로 증자를 도와준 것을 적발했다. 금감원 관계자는 “차명으로 증자를 도와준 것이 확인됐다”며 “증자 과정을 속인 것이어서 감독규정을 위반한 것”이라고 말했다. 금융당국에 따르면 보통 부실 저축은행은 증자한 돈을 특수목적법인(SPC)에 넣은 뒤, 증권사가 SPC자산을 담보로 자산담보부기업어음(ABCP)을 발행하면 이를 다시 인수하는 식으로 우회 증자를 하는 경우가 많다고 전했다.

○미래저축은행에 물린 하나금융

하나금융 계열사인 하나캐피탈이 미래저축은행의 유상증자에 참여한 것에 대해서도 뒷말이 나오고 있다. 하나캐피탈은 지난해 9월 유상증자에 145억원을 투자, 지분 9.93%를 보유한 2대 주주가 됐다. 이 유상증자는 사실상 금리 연 10%짜리 ‘대출’에 가까웠는데, 하나캐피탈은 김찬경 미래저축은행 회장이 소유한 그림 5점을 담보로 잡았다.

당시 하나캐피탈 사장이었던 김종준 하나은행장은 한국경제신문과의 통화에서 “작년 12월 말까지 국제결제은행(BIS) 기준 자기자본비율을 8% 수준으로 끌어올리면 2년 내 기업공개(IPO)에 들어가고, 달성하지 못하면 3가지 담보를 갖기로(풋백옵션) 하는 계약이었다”고 설명했다.

미래저축은행이 제공한 담보는 시가 160억원으로 평가된 그림 5점(박수근 3점, 김환기 1점, 사이 톰블리 1점)과 저축은행 대주주 일가 지분 54.41%, 제주도 본사 건물의 후순위담보 3가지였다. 이 중 실제 가치가 있는 것은 그림들뿐이다. 하나금융 관계자는 “미래저축은행의 작년 말 BIS 자기자본비율이 -16.2%로 드러나 풋백옵션 행사 차원에서 그림 2점을 이미 처분했다”고 밝혔지만 처분가는 10억원가량에 불과했다.

금융권 안팎에선 이 유상증자가 애초부터 ‘수상한 거래’였다는 지적이 나오고 있다. 금융권의 한 관계자는 “평가액이 수시로 바뀌는 그림, 그것도 개인 소유 그림을 담보로 145억원을 투자해 준 것 자체가 친분관계에 의한 결정이었을 가능성이 높다”고 말했다.

○불법 증액 대출

저축은행은 부동산 프로젝트 파이낸싱(PF)을 취급하면서 불법 증액대출을 일삼아 부실이 커졌다. 증액대출이란 한 저축은행에서 대출을 해준 뒤 시행사가 이자를 갚지 못하자 이자를 갚을 수 있도록 계열사를 동원해 추가로 대출해주는 것을 말한다.

일반적으로 대출금을 못 갚으면 연체 채권으로 분류해 부실 채권에 대한 대손충당금을 쌓아야 하지만 여기에 또 다른 대출을 해줌으로써 회계처리상 부실 채권이 정상으로 둔갑해 대손충당금이 낮아지고 회계 조작까지 가능하게 된 것이다.

금감원 관계자는 “영업정지 후에는 이자가 안 들어오는 등 이상이 생기는 계좌만 추적해보면 차명으로 관리해온 계좌가 다 튀어나올 것”이라고 밝혔다.

금감원은 이러한 불법 증액대출이 파이시티가 시행사인 서울 양재동 복합물류센터 개발사업 PF에도 많은 것으로 보고 관련 혐의 발견시 검찰에 수사 의뢰할 방침이다. 파이시티는 금융권으로부터 총 1조5000억원의 대출을 받았고 이 중 3600억원은 저축은행으로부터 조달했다.

안대규/이상은 기자 selee@hankyung.com

-

기사 스크랩

-

공유

-

프린트