“삼성바이오로직스, 2분기 호실적…올해 매출 눈높이↑”

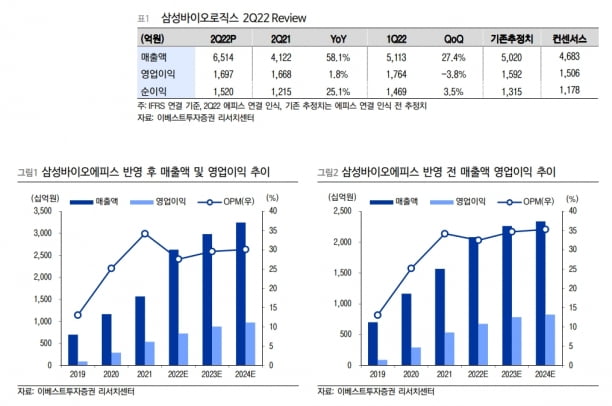

삼성바이오로직스는 연결 재무제표 기준으로 2분기에 매출 6514억원, 영업이익 1697억원을 기록했다. 전년 동기 대비 각각 58.0%와 1.7% 증가한 수치다. 매출과 영업이익은 컨센서스인 4683억원과 1506억원을 각각 8%와 14% 웃돌았다.

삼성바이오에피스는 지난 5월 이후부터 연결 대상 종속회사로 편입됐다. 2분기 실적은 4월까지는 지분법 회계처리를 하고, 5월부터 연결 회계처리해 반영했다.

삼성바이오로직스 별도로는 매출 5037억원, 영업이익 1719억원을 냈다. 전년 동기 대비 각각 22.2%와 3.1% 늘었다. 삼성바이오에피스는 전년 동기 대비 24.1%와 95.7% 증가한 2328억원의 매출과 585억원의 영업이익을 기록했다.

이나경 흥국증권 연구원은 “올 1분기 생산된 배치 수는 61배치로, 작년 4분기 104배치를 감안하면 2공장 가동률 하락으로 인한 물량 감소가 컸다”며 “그럼에도 원달러 환율 상승 효과 및 생산 효율화로, 배치당 단가가 단순계산 시 83억원으로 역대급 수준을 기록했다”고 설명했다.

삼성바이오로직스의 누적 수주 금액은 79억달러를 기록했다. 임 연구원은 “위탁생산(CMO) 73개, 위탁개발(CDO) 95개를 확보했다”며 “GSK 릴리 노바티스 등 활발한 수주활동을 이어가고 있다”고 말했다.

삼성바이오에피스의 실적에 대해 허혜민 키움증권 연구원은 “지난달 ‘루센티스’ 바이오시밀러가 미국에서 출시됐고, 단계별기술료(마일스톤)가 유입된 영향”이라고 했다.

하반기에는 상반기보다 더 성장할 것이란 전망이다. 2분기부터 1·2·3공장을 전면 가동해, 3분기 실적에 반영될 것으로 봤다. 강하나 이베스트투자증권 연구원은 “안정적인 수주와 생산성 극대화로 하반기는 상반기 대비 고성장할 것”이라며 “삼성바이오에피스의 연결 인식으로 인해 하반기에 영업이익률이 소폭 하락할 수 있는데, 이는 일시적일 것”이라고 예상했다.

중장기 성장 동력(모멘텀)도 유효하다고 판단했다. 내년부터 바이오시밀러 시장이 본격적으로 열릴 것으로 예상되는데다 4공장이 전면가동하면 매출 약 1조원, 영업이익률 30~40%가 예상된다고 강 연구원은 설명했다.

하현수 유안타증권 연구원은 “삼성바이오에피스는 내년 미국 출시 예정인 하드리마(휴미라 바이오시밀러)와 2025년 말까지 출시가 예상되는 4종의 블록버스터 바이오시밀러 등의 영향으로 지속적인 성장이 가능할 것”이라며 “올 4분기 부분 가동 예정인 4공장은 2024년부터 연간 매출 1조원 이상의 기여를 할 것”이라고 말했다.

5공장 조기 착공 가능성도 있다. 이동건 신한금융투자 연구원은 “신규 부지 매입 및 우호적인 업황을 바탕으로 4공장 수주와 별개로 5공장의 조기 착공에 진입할 가능성이 매우 높다”며 “최근 제2바이오캠퍼스 부지 매입을 마무리했고, 2025년 이후 상업화 예정인 글로벌 제약사들의 항체 신약에 대한 수주 확보를 위해서는 별도로 확보한 부지를 조기에 활용할 필요성은 충분하다”고 판단했다.

삼성바이오로직스는 올해 목표치(가이던스)를 전년 대비 매출 20%대 중반 성장, 영업이익률 30%대 초반 성장에서 매출 30%대 초반 성장으로 올렸다. 영업이익률은 기존과 동일하게 30%대 초반을 유지했다.

김예나 기자 yena@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[속보] 삼성전자, 반도체가 2분기 실적 악화 방어…역대급 매출](https://img.hankyung.com/photo/202207/02.26870664.3.jpg)

![MBC '뉴스데스크' 앵커 출신 박혜진, 파격 근황 봤더니 [이일내일]](https://timg.hankyung.com/t/560x0/photo/202404/01.36513659.3.jpg)