“에스티팜, 올리고 매출 이연으로 2분기 실적 예상치 밑돌 것”

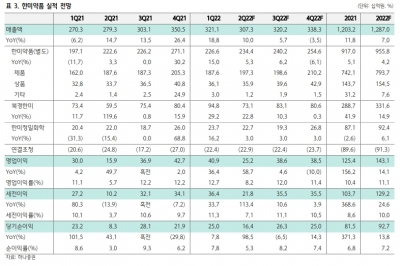

에스티팜의 2022년 2분기 연결 재무제표 기준 매출은 410억원, 영업이익은 11억원으로 추정했다. 전년 동기 대비 매출은 1.6% 늘고 영업이익은 76.8% 감소할 것이란 예상이다. 매출과 영업이익 모두 컨센서스를 밑돌 것으로 전망했다.

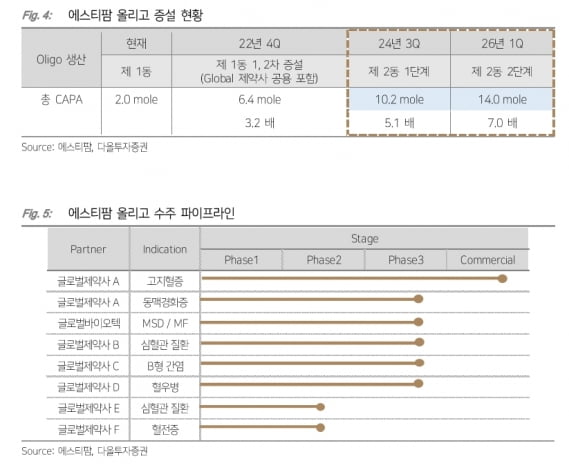

생산 설비 부족으로, 1분기에 이어 2분기에도 일부 올리고뉴클레오타이드 위탁개발생산(CDMO) 매출이 이연되면서다. 다만 해외 임상시험수탁기관(CRO)의 실적 개선으로 영업이익률은 2.8%로, 올 1분기 대비 확대될 것으로 추정했다.

해외 CRO 사업부의 실적 개선도 기대했다. 올리고동 증설 효과와 함께 고지혈증 치료제의 상업화 매출도 본격화될 것이란 판단이다. 지질나노입자(LNP)의 핵심 원료인 지질 매출 확대도 예상했다.

이지수 연구원은 “후보물질의 임상 단계 진전과 올리고 생산능력 확대에 따른 신규 수주 계약으로 추가적인 실적 상향도 가능하다”며 “다만 코로나19 메신저 리보핵산(mRNA) 백신, 에이즈 치료제 등 신약 후보물질 관련 연구개발(R&D) 비용 증가와 공장 증설에 따른 인건비 및 감가상각비 증가로 이익 성장은 제한적일 것”이라고 말했다.

김예나 기자 yena@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)