“한미약품, 올 2분기 실적 시장 예상치 웃돌 것…목표가↑”

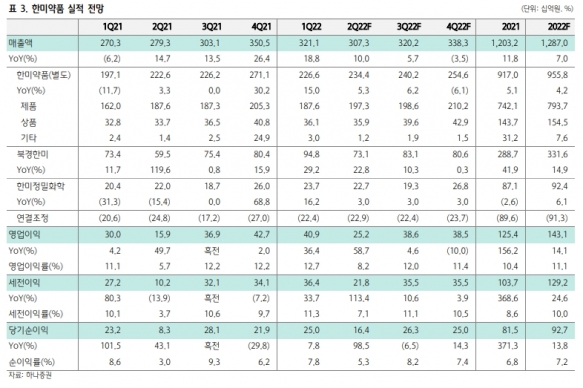

한미약품의 2022년 2분기 연결 재무제표 기준 매출과 영업이익은 각각 3073억원과 252억원으로 추정했다. 전년 동기 대비 각각 10.0%와 58.7% 증가한 수치다. 컨센서스인 매출 3026억원, 영업이익 233억원을 넘어설 것이란 예상이다.

자회사 북경한미의 성장이 2분기 실적을 이끌 것으로 봤다. 북경한미는 2분기에 우호적인 환율 효과와 기존 제품의 성장으로, 비수기임에도 전년 동기 대비 22.8% 증가한 731억원의 매출을 낼 것으로 예상했다.

한미약품의 개별 매출은 2344억원으로 전년 동기 대비 5.3% 늘어날 것으로 추산했다. 핵심 품목인 ‘로수젯’ ‘아모잘탄 패밀리’의 탄탄한 실적과 일부 호흡기 제품의 매출이 성장할 것이란 분석이다.

2022년 매출은 전년 동기 대비 7.0% 증가한 1조2870억원, 영업이익은 14.1% 늘어난 1431억원으로 전망했다.

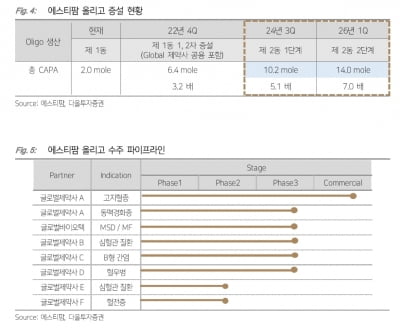

하반기부터는 주요 후보물질의 성과도 가시화된다는 설명이다. ‘롤론티스’와 ‘포지오티닙’의 미국 식품의약국(FDA) 전문의약품허가신청자비용부담법(PDUFA)에 따른 승인심사 기한은 각각 오는 9월 9일과 11월 24일이다. 4분기에 승인 여부가 결정될 예정이다.

미국 머크(MSD)에 기술이전한 ‘듀얼 아고니스트’는 작년 8월부터 임상 2a상을 진행하고 있다. 연말 임상을 마칠 예정이다.

박재경 연구원은 “실적 추정치를 상향 조정하며 영업가치를 기존의 3조6120억원에서 3조7190억으로 높여, 목표주가를 소폭 올렸다”고 설명했다.

그는 “올 4분기 롤론티스와 포지오티닙의 승인이 결정되면 내년부터 매출을 확인할 수 있을 것”이라며 “그러나 개발 초기와 경쟁 상황이 달라져, 신약 승인 이후 매출에 따른 주가 흐름이 나타날 것”이라고 했다.

-

기사 스크랩

-

공유

-

프린트

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)