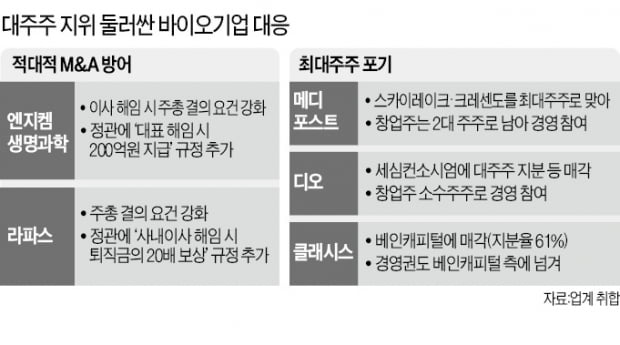

'경영권 사수 vs 최대주주 포기'…바이오 업계 엇갈린 생존 전략

엔지켐생명과학 '방어막' 추진

라파스도 의결권 문턱 높여

글로벌 진출·신사업이 우선

메디포스트 양윤선 대표

1400억 유치하고 2대 주주로

그리고 최근 두 회사 모두 이런 순간을 맞았다. 대응법은 정반대였다. 손기영 엔지켐 회장은 경영권 방어를 택한 반면 양윤선 메디포스트 대표는 순순히 오너 자리를 내줬다. 바이오업계에선 “올 들어 오너 지분율이 낮은 회사를 중심으로 M&A 논의가 활발하게 이뤄지고 있다”며 “향후 바이오 M&A는 ‘손기영 모델’ 아니면 ‘양윤선 모델’로 진행될 것”이라는 말이 나온다.

‘황금 낙하산’ 편 엔지켐

20일 업계에 따르면 엔지켐은 오는 31일 주주총회에서 적대적 M&A 방어를 위한 정관 변경에 나선다. 이사진을 해임하려면 출석 주주 의결권의 80% 이상, 발행 주식 총수의 75% 이상 동의를 얻도록 바꾼다. 기존 해임 규정(출석 주주 의결권의 절반, 발행 주식의 25% 이상)을 대폭 강화하는 것이다. 대표이사를 해임할 때 보상금으로 200억원을 지급하도록 하는 ‘황금 낙하산’(M&A 대상 기업의 이사가 해임될 경우 거액의 퇴직금을 주는 경영권 방어 제도) 안건도 올렸다.엔지켐이 경영권 방어에 나선 건 지난달 시행한 1685억원 규모 유상증자에서 대규모 실권주가 나오면서다. 실권주를 떠안은 KB증권이 보유 물량(지분율 28%)을 풀면 적대적 M&A가 가능해졌기 때문이다. 회사 관계자는 “유증 후 손 회장과 특수관계인 지분율이 12%대로 떨어지는 점을 감안해 경영권 방어 장치를 마련하는 것”이라고 했다.

마이크로니들(미세침) 기술을 보유한 라파스도 경영권 방어에 나선다. 이 회사는 연초 창업주 정도현 대표(지분율 24%)보다 많은 의결권(41%)을 끌어모은 소액주주연대의 경영권 위협에 홍역을 치렀다. 라파스는 25일 주총에서 적대적 M&A에 의해 사내이사가 해임되면 보상금으로 퇴직금의 20배를 지급하도록 하는 안건을 상정한다.

잇따르는 ‘최대주주 포기’

반면 양 대표처럼 최대주주 자리를 포기하는 사례도 잇따르고 있다. 양 대표는 사모펀드(PEF) 운용사인 스카이레이크와 크레센도에 최대주주(지분율 20.7%) 자리를 내주고 2대 주주가 됐다. 대신 회사는 1400억원을 유치했다. 메디포스트는 이 자금으로 북미 지역 세포치료제 위탁개발생산(CDMO) 사업에 진출하고 차세대 줄기세포 치료제 미국 임상도 추진할 계획이다.앞서 국내 3위 임플란트 업체 디오를 창업한 김진철 회장과 김진백 부회장도 보유 지분을 홍성범 상하이서울리거 원장에게 넘기며 최대주주 자리에서 내려왔다. 홍 원장은 국내 1위 보툴리눔 톡신 업체 휴젤을 창업한 인물이다. 김 회장 등 기존 경영진은 소수주주로 경영에 계속 참여한다. 에스테틱 의료기기 업체 클래시스와 중견 제약사 부광약품도 비슷한 과정을 거쳐 각각 베인캐피털과 OCI를 최대주주로 영입했다.

업계 관계자는 “최대주주 자리를 내준 기업은 대개 오너가 ‘경영권 방어보다 자금 수혈이 회사를 위해 더 필요하다’고 본 것”이라며 “일각에선 한계를 느낀 바이오 1세대들이 투자 유치를 명분으로 자연스럽게 경영에서 손을 터는 것으로 해석한다”고 말했다.

한재영 기자 jyhan@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![사모펀드 유치한 '바이오벤처 1세대' 메디포스트[한재영의 바이오 핫앤드콜드]](https://img.hankyung.com/photo/202203/01.29329819.3.png)