“대웅제약, 3분기 실적 기대치 부합할 것…올 수익성 대폭 개선”

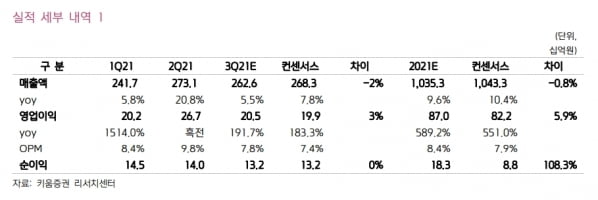

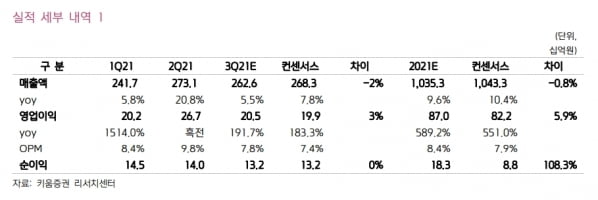

대웅제약의 3분기 매출과 영업이익은 각각 2626억원, 205억원으로 추정된다. 전년 동기 대비 6%와 192% 늘어난 수치다. 컨센서스인 매출 2683억원, 영업이익 199억원에 부합할 것이란 예상이다.

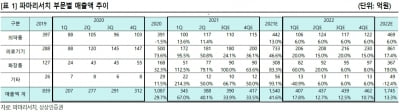

전문의약품(ETC)과 일반의약품(OTC) 매출은 2072억원과 298억원으로 전년 동기 대비 각각 7%와 2% 늘 것으로 추산했다. 수출은 67% 증가한 170억원을 기록할 전망이다. 허혜민 연구원은 “ETC의 고른 성장과 함께, 작년 같은 기간에 비해 125% 늘어난 나보타의 미국 및 브라질 수출로 매출 성장세를 이어갈 것”이라고 말했다.

영업이익은 200억원대를 유지할 것으로 봤다. 허 연구원은 “기술료 110억원이 포함됐던 2분기에 비해서는 23% 감소할 것”이라면서도 “다만 알비스 폐기 비용(약 27억원)이 이번 분기에 발생하지 않았고, 소송비용도 2분기 41억원보다 감소한 30억원이 예상된다”고 했다.

올해 매출은 1조353억원, 영업이익은 870억원으로 추정했다. 전년 대비 각각 10%와 589% 늘어, 수익성이 대폭 개선될 것으로 봤다. 다만 주가는 연초 대비 21% 하락해 저평가돼 있다고 했다.

실적 개선을 이어갈 동력(모멘텀)도 보유하고 있다고 판단했다. 허 연구원은 “내달 자체 신약인 펙수프라잔의 국내 승인을 받아 내년 상반기 출시 및 2022년 하반기에 100억원의 매출이 발생할 것”이라며 “나보타는 내년 상반기 유럽 출시 및 하반기 중국 승인이 예상된다”고 전했다.

이어 “소송 불확실성 해소와 고마진의 나보타 매출 성장 지속, 펙수프라잔의 국내 허가 등으로 구조적 성장을 예상한다”고 했다.

-

기사 스크랩

-

공유

-

프린트

![하루 만에 550조원 증발…실적·물가 압력에 기술주 투매 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240206081554930.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)

![[신간] 로마 제국이 '최고 국가'로 우뚝 서기까지…'팍스'](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36477517.3.jpg)