"한독, 절대 저평가 상태…오픈이노베이션 기대 유효"

한병화 연구원은 "한독은 연매출 5000억원을 기록하는 중견 제약사"라며 "이 정도 규모의 제약사 중 주가순자산비율(PBR) 1 배 이하의 업체는 없다"고 말했다. 한독의 PBR은 0.9배란 것이다.

그는 "신약후보물질(파이프라인)의 매력도에 따라 중견 이상의 제약사들은 PBR 기준 2~4 배 수준에서 가치가 형성되고 있다"며 "한독에 대한 가치평가가 낮은 이유는 자체 파이프라인 개발보다 외부 바이오 기업들에 대한 투자에 의존한다는 점 때문"이라고 했다. 또 2018년 이전에는 실적이 부진했던 점이 부정적으로 작용했다고 분석했다.

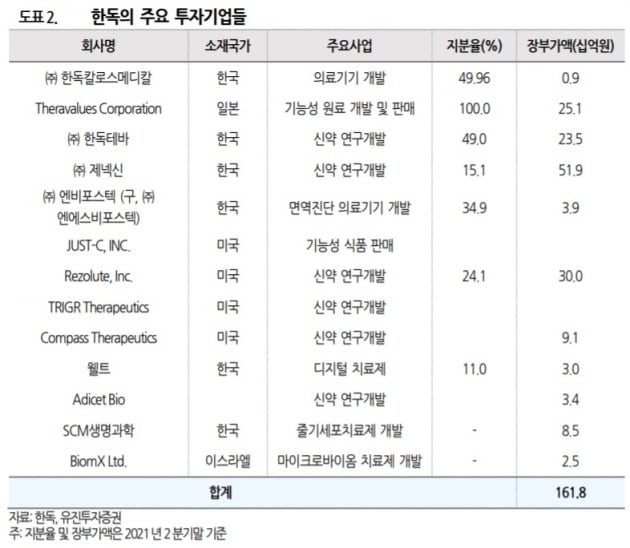

하지만 한독의 별도 재무제표 기준 연간 영업이익은 약 300억원 수준으로 정상화됐다. 오랜 개방형 혁신(오픈이노베이션)의 결과로 제넥신의 1대 주주고, 4개 이상의 가치평가가 가능한 파이프라인도 보유하고 있다고 한 연구원은 강조했다. 이같은 요인들이 주가에 반영되지 못하고 있다는 것이다.

그는 "한독은 전문의약품과 케토톱 훼스탈 등 일반의약품의 꾸준한 성장이 예상된다"며 "오픈이노베이션 효과도 기대해 볼 수 있다"고 했다.

한독은 CMG제약과 'Pan-TRK' 저해 항암신약(HL5101, 국내 임상 1상 완료 후 기술수출 목표)을 공동 개발 중이다. 제넥신과는 지속형 성장호르몬(HL 2356, 미국 3상 준비, 중국 3상 투약 시작)을 개발하고 있다. 자회사 레졸루트는 선천성 고인슐린혈증 치료제(RZ358, 미국·유럽 임상 2상)와 경구용 황반부종 치료제(RZ402, 미국 임상 1상 개시)를 갖고 있다. 연결 자회사인 한독칼로스메디칼의 저항성 고혈압 치료 의료기기(국내 허가 임상, 140명 중 42명 등록)도 주목할 만하다고 봤다.

-

기사 스크랩

-

공유

-

프린트

![하루 만에 550조원 증발…실적·물가 압력에 기술주 투매 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240206081554930.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)

![[신간] 로마 제국이 '최고 국가'로 우뚝 서기까지…'팍스'](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36477517.3.jpg)