“동아에스티, 주가 저평가… 2분기 호실적 가능”

동아에스티는 지난달 21일 임상 3상 중인 스텔라라 바이오시밀러 ‘DMB-3115’를 인타스에 기술이전하는 계약을 체결했다고 밝혔다. 스텔라라는 얀센이 개발한 건선, 건선성관절염, 크론병, 궤양성 대장염 등의 자가면역질환 치료제다.

반환의무가 없는 계약금은 1000만달러(약 115억원)다. 단계별기술료(마일스톤) 9500만달러(1088억원)와 제품 판매이익에 대한 10% 이상의 경상기술료(로열티)도 추가된다. 이는 동아에스티와 동아쏘시오홀딩스, 메이지세이카파마 3사에 배분된다.

인타스는 계열사 어코드 헬스케어를 통해 미국과 유럽 등에서 허가 및 판매를 담당한다. 어코드는 지난해 중국 헨리우스와 손 잡고 허셉틴 및 뉴라스타 바이오시밀러를 유럽에 출시했다.

허혜민 연구원은 “바이오시밀러 판권 계약은 신약 기술이전과 로열티 유입 등의 구조가 다르다”며 “이를 감안하면 적은 금액은 아니다”고 말했다.

2019년 삼성바이오에피스가 바이오젠과 'SB11'과 'SB15' 등 안과질환 치료제 후보물질(파이프라인) 2종과 함께 자가면역질환치료제 3종 연장 권리(옵션) 계약을 체결할 당시 총금액은 3억7000만달러(약 4440억원)였다.

허 연구원은 “DMB-3115는 현재 3상 중으로, 임상 성공 가능성이 높아 로열티 유입이 가시되고 있다”고 판단했다.

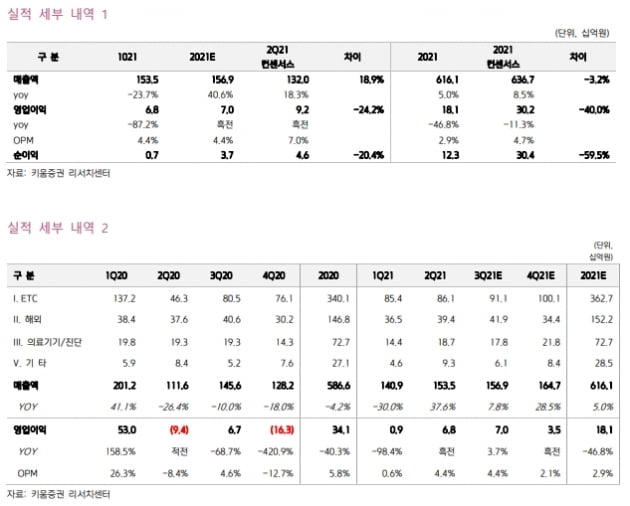

허 연구원은 “전년 동기 ETC 일부 품목의 판매 업무 정지로 인한 기저 효과가 있을 것”이라며 “슈가논 모티리톤 등 주력 제품 성장과 더불어 경쟁사 판매 정지에 따른 반사이익도 누릴 것”이라고 말했다.

DMB-3115 관련 계약금 유입도 2분기 호실적에 기여할 것으로 봤다.

이도희 기자

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)