“삼성바이오, 1분기 저점으로 하반기 실적 개선 전망”

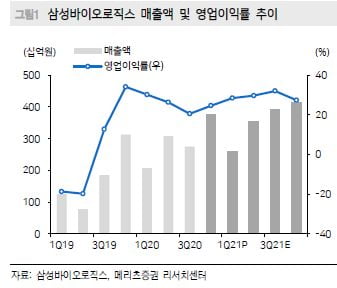

메리츠증권은 기술이전 및 시험생산 물량 등 생산 초기 제품들이 매출에 인식되지 않았다는 점을 실적 부진의 원인으로 지목했다. 하지만 3공장의 생산분 중 생산 초기 물량 비중이 줄어들며 분기마다 실적이 개선될 것으로 전망했다. 올해 연간 실적은 매출 1조4236억원과 영업이익 4193억원으로 예상했다. 전년 대비 22.2%와 43.2% 증가한 수치다.

KTB투자증권은 지연된 3공장 초기 생산분 매출이 하반기에 반영될 것으로 봤다. 모든 공장의 가동률이 높아지며 연간 실적 전망은 긍정적이라는 분석이다. 2021년 매출과 영업이익은 각각각 24.8%와 54.4% 늘어날 것으로 추산했다. 또 현재 건설 중인 4공장에 대한 제안요청서(RFP) 22개를 수령했다는 점에 주목했다.

삼성바이오로직스는 작년 11월에 4공장을 착공했다. 내년 말에 부분가동을 목표하고 있다.

신한금융투자는 4공장 신규 수주와 관련한 성장동력(모멘텀)이 이르면 올 하반기부터 본격화될 것으로 봤다. 앞선 공장들의 상황과 달리 신규 수주가 빠르게 진행될 것이란 예상이다.

이동건 연구원은 “중장기적으로는 위탁개발(CDO)와 임상시험위탁(CRO)에서의 유의미한 성과와 유전자·세포치료제 CMO로의 확장이 기대된다”며 “추가적으로 기업 치가 높아질 가능성이 있다”고 말했다.

NH투자증권은 올 1분기에 3공장이 거의 완전가동됐다는 점을 긍정적으로 봤다. 특히 1분기에 수주한 8억 달러(약 8880억원) 중 6700만 달러(약 743억원)만 공시된 내용이며, 나머지는 기존 계약의 추가분이라는 점이 고무적이란 판단이다.

박인혁 기자 hyuk@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!['베니스의 장인들' 르네상스 조선소에 쿵쿵쿵 망치질! 클래스가 달랐던 토즈 전시 [2024 베네치아 비엔날레]](https://timg.hankyung.com/t/560x0/photo/202404/01.36496137.3.jpg)