[기업 대해부] 종근당, 국내 처방의약품 영업 최강 제약사

![[기업 대해부] 종근당, 국내 처방의약품 영업 최강 제약사](https://img.hankyung.com/photo/202011/01.24480443.1.jpg)

종근당은 처방의약품(전문의약품) 영업력이 강한 기업이다. 2000년 중반 이후 매출 성장이 상당히 가팔랐던 제약사 중 하나로 손꼽힌다. 지주회사와 사업회사 분할 이전이었던 2003년 1600억 원 수준이었던 종근당(현 종근당홀딩스)의 매출은 분할 직후인 2013년 5000억 원 규모로 10년 간 연평균 12%의 높은 성장률을 보였다. 국내 처방의약품 시장에서 점유율을 급격히 확대했다. 당시 매출 성장을 이끌었던 대표 품목은 각각 암로디핀 성분의 고혈압치료제 ‘애니디핀’(2004년 출시)과 아토르바스타틴 성분의 고지혈증치료제 ‘리피로우’(2008년 출시)였다.

두 품목은 모두 다국적 제약사의 초대형(블록버스터) 오리지널 의약품을 특허 만료 이전에 일부 성분을 변경한 것이다. 이를 통해 특허를 회피하면서 단순 복제약(제네릭)이 아닌 ‘퍼스트 무버’ 전략으로 출시된 개량신약(퍼스트 제네릭)이다. 의원급 중심의 원외처방 의약품 시장에서 종근당의 점유율을 약진시킨 효자 품목이었다. 현행 약가제도에서는 모든 제네릭 의약품의 약가가 무차별하지만, 종근당의 히트 개량신약이 출시되던 2000년 중후반 당시에는 출시 순서에 따른 약가 차별화가 가능했다. 빠른 출시를 통한 시장 선점과 높은 약가 확보 전략으로 외형 및 수익성 두 가지를 모두 확보할 수 있었다.

6년 연평균 성장률 16%

종근당의 높은 매출 신장률은 기업 분할 이후에도 변함없이 이어지고 있다. 2014년 5400억 원 규모였던 종근당(분할 후 사업회사)의 매출은 올해 1조3000억 원으로 전망된다. 6년 연평균 성장률은 16%로 예상한다. 분할 이전보다 높은 신장률이며, 같은 기간 국내 의약품 시장의 연평균 성장률이 낮은 한자릿수에 그치고 있는 점을 고려하면 괄목할 만하다. 다만 매출 성장을 주도하는 품목의 특성은 크게 변했다.

현재 종근당 매출에서 가장 큰 비중을 차지하고 있는 품목들은 당뇨치료제 ‘자누비아·자누메트’(2020년 3분기 누적 매출 1087억 원, 매출비중 11.3%), 치매치료제 ‘글리아티린’(502억 원, 5.2%), 고지혈증치료제 ‘아토젯’(501억 원, 5.2%), 폐렴구균백신 ‘프리베나’(537억 원, 5.6%), 위산분비억제제 ‘케이캡’(483억 원, 5.0%), 골다공증치료제 ‘프롤리아’(398억 원, 4.1%) 등으로 모두 국내외 제약사와의 공동 판매(코프로모션) 의약품이다. 6개 품목의 합산 매출 비중은 올 3분기 누적 매출 기준 36.4%다.

특허가 만료되는 오리지널 합성 의약품 시장의 규모가 축소된 가운데 국내 제네릭 제품 출시 경쟁은 심화됐다. 2010년 말부터는 ‘리베이트 쌍벌제’까지 시행되면서 퍼스트 제네릭인 개량신약 중심의 성장 전략에는 위험 요인이 많았다. 외부 코프로모션 상품 중심으로 종근당의 의약품 제품군이 급격하게 변화된 것은 이러한 국내 처방의약품 시장의 영업환경 변화 영향이 커 보인다.

![[기업 대해부] 종근당, 국내 처방의약품 영업 최강 제약사](https://img.hankyung.com/photo/202011/01.24480444.1.jpg)

사업전략 변화 초기 부정적인 외부의 시각이 많기는 했지만 종근당의 영업 저력은 여전히 놀라웠다. 코프로모션 첫해 매출이 각각 1000억 원, 300억 원, 200억 원 규모였던 자누비아·자누메트, 글리아티린, 아토젯의 2020년 예상 매출은 각각 1500억 원, 650억 원, 700억 원으로 4년 연평균 9%, 22%, 37%의 신장률을 기록 중이다. 또 코프로모션 2년차 품목인 HK이노엔의 신약 케이캡은 올해 예상 매출 480억 원으로, 종근당과의 공동판매 전략을 통한 영업 성과가 특히 두드러지고 있는 품목이다.

케이캡이 위장관 약물 내 블록버스터로 자리매김할 수 있었던 것은 종근당의 강력한 영업력과 P-CAB(칼륨 경쟁적 위산분비 차단제) 제제 약물의 빠른 약효 발현(장까지 안가고 위에서 바로 흡수) 및 복용 편이성(공복 복용 가능) 때문이다. 또 발암물질 이슈가 있었던 라니티딘 제제의 판매 중단이라는 예상치 못한 시장 환경이 기회로 작용했다.

프리베나, 프롤리아, 큐시미아(비만치료제) 등도 코프로모션 초기 영업적 성과가 긍정적인 품목들이다. 각각 코로나19 발생으로 인한 갑작스러운 수요 확대, 2차 치료제에서 1차 치료제로의 급여 확대, 경쟁 제품(벨빅) 판매 중단 등의 요인으로 예상보다 높은 판매실적을 기록 중이다.

수익성이 낮을 것이라는 코프로모션 판매 전략에 대한 시장의 편견을 깨고 올해 종근당의 영업이익은 지난해 대비 크게 증가했다. 올 들어 지난 3분기까지 누적 영업이익은 별도 기준 1109억 원으로 전년 동기 560억 원 대비 두 배 가까이 늘었다. 코로나19라는 특수 환경에서의 영업비용 축소와 이익구조가 좋은 코프로모션 품목의 예상을 초과한 매출 성과 때문이다. 매출원가와 판매관리비에 비용화된 R&D 비용은 3분기 누적 944억 원으로 전년 동기 대비 5억 원 감소에 그치고 있다.

R&D 투자 지속 확대

영업적 성과에 안주하지 않고 종근당은 R&D 투자도 지속적으로 확대 중이다. 기업 분할 이전이었던 2010년 종근당(현 종근당홀딩스) 연구개발비 지출액은 연간 400억 원 내외였으나 분할 이후인 2015년에는 914억 원, 2019년에는 1374억 원으로 크게 확대됐다. 2010년 기준 240명 내외에 불과했던 연구개발 인력도 2015년에는 420명 내외, 2019년에는 550명 내외까지 지속해서 증원되고 있다.

인력과 비용 투자의 결과로 2019년 임상 승인건수(26건) 기준 국내 제약사 1위를 기록했다. 2013년에는 당뇨치료제 ‘듀비에’의 국내 신약 허가도 획득했다.

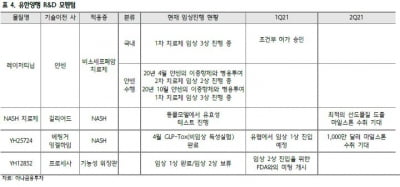

다만 글로벌 시장에서의 R&D 성과는 아직 미약하다. 2009년 미국 자프겐에 프레더윌리 증후군 치료제(CKD-732)의 기술수출 이후 의미있는 규모의 글로벌 기술수출 사례가 부재하다. HDAC6 inhibitor 기전의 자가면역질환 신약후보물질인 ‘CKD-506’이 류머티즘 관절염 치료제로 유럽 임상 2a상 완료 후 다음 일정을 기대하고 있다.

EGFR·c-Met 결합 이중항체 항암 후보물질인 ‘CKD-702’는 2019년 하반기부터 시작된 국내 임상 1상이 마무리되는 내년, 긍정적인 임상 결과 발표가 기대된다. CKD-702는 지난 6월 말 미국 암학회(AACR)에서 비소세포폐암 동물 모델에서의 뛰어난 항암 효과를 발표했다.

2021년은 우수한 영업실적에 R&D 성과까지 더해져 비교 상위 제약사 대비 만년 저평가돼 있는 주가 수준이 재평가되기를 기대해본다.

![[기업 대해부] 종근당, 국내 처방의약품 영업 최강 제약사](https://img.hankyung.com/photo/202011/01.24654954.1.jpg)

![[기업 대해부] 종근당, 국내 처방의약품 영업 최강 제약사](https://img.hankyung.com/photo/202011/01.24655019.1.jpg)

고려대 사회학과를 졸업하고 1999년 교보증권에서 애널리스트 생활을 시작했다. 현재 KTB투자증권 리서치센터에서 기업분석 1팀장으로 제약·바이오 업종을 담당하고 있다. 20년 이상의 업력을 바탕으로 제약·바이오 기업들에 대한 날카로운 분석을 제시하고 있다.

*이 글은 <한경바이오인사이트> 매거진 12월호에 게재됐습니다.

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)