美 소비지출 15개월 만에 최소폭 상승…Fed '베이비 스텝' 밟나

12월 PCE 전년보다 5% 올라

에너지값 안정…개인소비 위축

내달 금리인상 속도 더 늦출 듯

물가는 아직 Fed 목표치 2배

노동시장도 여전히 뜨거워

2월 이후 추가 금리인상 가능성

절에 나섰다. 시장에선 미국 중앙은행(Fed)이 기준금리를 0.25%포인트 올릴 것으로 기정사실화하고 있다.

하지만 미국 노동시장이 예상보다 탄탄한데다 올 들어 뉴욕증시도 크게 올라 제롬 파월 Fed 의장의 고민이 깊어지고 있다는 분석이다. 그간 “인플레이션을 잡으려면 기준금리를 연 6% 이상으로 올려야 한다”고 주장해온 래리 서머스 전 재무장관은 블룸버그와의 인터뷰에서 “경제 전망이 매우 불확실하기 때문에 FOMC에서 다음 금리 인상에 대한 신호를 주지 말아야 한다”고 촉구하

기도 했다.

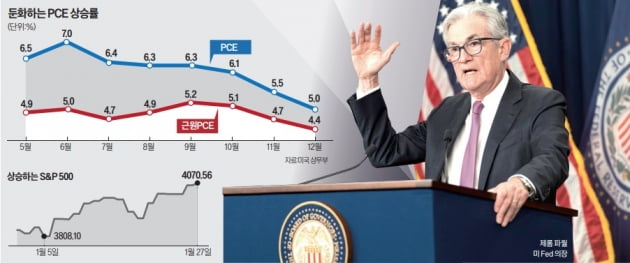

○PCE, 6개월 연속 둔화

미국의 인플레이션은 정점을 찍고 둔화하고 있다. 미 상무부는 지난해 12월 개인소비지출(PCE) 가격지수가 전년 같은 달보다 5.0%, 전월보다 0.1% 올랐다고 지난 27일 발표했다. 15개월 만의 최소 상승폭이다.지난해 6월 7%를 기록하며 40년 만의 최고치를 찍었던 PCE 상승률은 최근 6개월간 꾸준히 둔화하는 추세다. 가격 변동성이 큰 에너지와 식료품을 제외한 근원 PCE는 전년 동월보다 4.4%, 전월보다 0.3% 각각 올라 시장 추정치에 부합했다. 미국 물가 상승세가 꺾인 이유는 우크라이나 전쟁으로 폭등한 에너지 가격이 안정됐기 때문이다. 개인소비가 위축되는 등 Fed의 공격적인 긴축정책 효과도 있었다.

PCE 지표는 Fed가 가장 중요시하는 물가 지표로 꼽힌다. 파월 의장은 지난해 “PCE는 사람들이 삶에서 겪는 인플레이션을 더 잘 포착한다”고 말하기도 했다.

시장에선 오는 1일 FOMC 정례회의에서 Fed가 긴축 속도 조절에 나설 것이란 전망이 힘을 얻었다. Fed는 네 차례 연속 자이언트스텝(한 번에 0.75%포인트 금리 인상) 후 작년 말엔 0.5%포인

트로 인상폭을 줄였다. 올해 첫 FOMC에선 기준금리를 0.25%포인트 인상할 것이란 관측이다. 시카고상품거래소의 연방기금 선물시장에서는 2월에 기준금리를 0.25%포인트 인상할 확률을

98.4%로 보고 있다.

○추가 금리 인상 가능성도

시장은 파월 의장이 FOMC 이후 기자회견에서 앞으로 금리정책에 대해 어떤 방향성을 제시할지 촉각을 곤두세우고 있다. 성명서에는 큰 변화가 없을 것이란 관측이 우세하다. 문구를 많이 바꿨다가는 ‘마지막 금리 인상이 아니냐’는 관측이 나와 주가가 폭등하고 금리가 하락하는 등 금융여건이 완화할 수 있다. 이는 Fed가 원치 않는 시나리오다. 금융여건 완화는 인플레이션을 낮추는

데 걸림돌이기 때문이다.

금리인상폭이 예상보다 커지거나 추가 금리인상 가능성을 배제할 수 없다는 주장도 나온다. 근원 물가상승률이 Fed 목표치인 2%의 두 배를 훌쩍 넘는데다 노동시장 과열도 여전하기 때문이다.

모하메드 엘 에리언 알리안츠 고문은 블룸버그 칼럼을 통해 ‘Fed가 금리를 0.5%포인트 인상해야 한다’고 주장했다. 그는 “인플레이션이 올해 중순까지는 4% 내외에서 등락할 것으로 예상된다”며 “최종금리까지 더 빨리 올려야 경제 전망과 금융시장 혼란을 줄일 수 있다”고 내다봤다.

FOMC 정례회의 바로 다음날인 2월 2일 유럽중앙은행(ECB)과 영국 중앙은행(BOE)도 기준금리를 결정, 발표한다. ECB와 BOE는 기준금리를 각각 0.5% 포인트 올릴 것으로 점쳐지고 있다. 미

국 증권사 트루이스트의 키스 러너 최고투자책임자(CIO)는 “시장은 변곡점에 있다. 결정적인 한 주가 될 것”이라고 말했다.

박신영 기자 nyusos@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![FOMC 볼 필요 없다?…"이것만 보면 올해 금리↓ 확실" [정인설의 워싱턴나우]](https://img.hankyung.com/photo/202301/01.32494627.3.jpg)

![[신간] 당뇨·심장병·암·치매 예방하기…'질병 해방'](https://timg.hankyung.com/t/560x0/photo/202404/ZK.36525180.3.jpg)