메타·넷플릭스의 굴욕?…이젠 가치株라네요

러셀1000 가치지수에

이달 신규편입

메타 PER 12배 수준

페이팔·줌도 편입될 듯

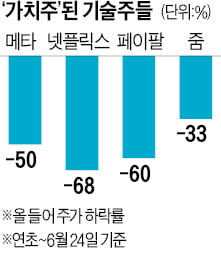

메타와 넷플릭스는 나스닥 상장 기술기업의 대표주자인 FAANG(페이스북 아마존 애플 넷플릭스 구글)의 구성 종목이다. 성장성 기대에 힘입어 주가가 폭등했고 나스닥지수가 지난해 사상 최고치를 경신하는 데 크게 기여했다. 올 들어 미 중앙은행(Fed)이 기준금리를 인상하면서 뉴욕증시가 약세장에 진입하자 기술주 투자심리가 냉각됐다. 성장 기대까지 꺾이면서 넷플릭스 주가는 올 들어 68%, 페이팔은 60% 하락했다. 메타 주가는 50% 떨어졌다. 메타의 현재 12개월 선행 주가수익비율(PER)은 12.88배로 S&P500(15.82배)보다도 낮은 상태다.

러셀1000가치지수에 편입된 종목은 러셀1000성장지수에서의 비중이 대폭 낮아진다. JP모간체이스는 메타의 경우 러셀1000성장지수의 비중이 2.3%에서 0.5%로 급감하는 대신 러셀1000가치지수에서 1.7%의 비중을 차지하는 것으로 추정했다. 그 외 바이오기업 모더나, 화상회의 서비스 기업 줌, 소셜미디어업체 핀터레스트가 러셀1000가치지수에 편입된다. WSJ는 “이번 지수 재조정으로 지수를 추종하는 패시브 펀드들이 포트폴리오를 재조정하면서 수조달러 규모의 손바뀜이 일어날 것”으로 예측했다.

FTSE러셀이 지수 편입 종목을 조정하는 기준이 시대에 뒤떨어졌다는 비판도 나온다. PBR 등 ‘고전적인’ 지표들은 조직문화와 기술 등 무형자산의 가치를 제대로 반영하지 못한다는 이유에서다.

노유정 기자 yjroh@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)