'인플레 공포' 이겨낼 金·銀·油 고배당株

金

세계 1위 금광업체 뉴몬트

안전자산 선호에 관심 쏠려

銀

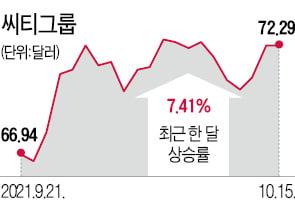

미국 3대 은행 씨티그룹

배당수익률 3% 육박 '추천'

油

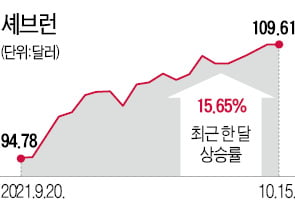

셰브런, 高유가 수혜 톡톡

25년 넘게 배당 늘려 안정적

전통의 배당주 셰브런

배당성향(순이익 중 배당총액 비율)이 79%에 달하는 셰브런은 올초 배당수익률이 4%대를 기록했다. 배런스는 원유 가격이 고공행진하고 있기 때문에 셰브런의 배당수익률이 높아질 여력이 있다고 분석했다. 셰브런의 원유 생산 손익분기점은 배럴당 50달러다. 배럴당 80달러를 돌파한 원유 가격을 감안하면 꾸준히 이익을 낼 가능성이 높다는 것이다.

주가도 상승세다. 이날 셰브런 주가는 전날 대비 0.74% 오른 109.61달러로 장을 마쳤다. 최근 한 달간 주가 상승률은 15.65%에 달한다.

금값 오르면 주목되는 뉴몬트

뉴몬트(NEM)도 이름을 올렸다. 1921년 설립된 뉴몬트는 금을 주력으로 생산하는 회사 중 유일하게 S&P500에 편입된 회사다. 시가총액은 455억7400만달러(약 54조826억원)로, 생산량 기준 세계 1위인 금광업체다.뉴몬트가 관심을 받는 이유는 금값 등락에 따라 배당금을 조정하는 기업이기 때문이다. 뉴몬트에 따르면 연간 기본 배당금은 주당 1달러로 책정된다. 나머지는 금 시세에 따라 바뀐다. 금값에 따라 배당금 변동이 심하지만 가격이 높은 현시점에서는 매력적인 종목이 될 수 있다. 시장조사기관 울프리서치에 따르면 금값은 올해 트로이온스(약 31.1g)당 1800달러를 돌파할 것으로 예상된다.

꾸준한 배당도 강점이다. 셰브런만큼은 아니지만 뉴몬트도 20년간 꾸준히 배당을 해온 기업이다. 배당성향은 63%, 배당수익률은 3.9%에 달한다. 배런스는 “금 가격이 하락하면 영향을 미칠 수 있겠지만 미 중앙은행(Fed)의 테이퍼링(자산 매입 축소) 압박이 고조되고 인플레이션 우려가 심화되면 안전자산에 수요가 몰려 금값이 상승할 확률이 높다”고 분석했다.

배당수익률 높은 씨티그룹

다른 은행에 비해 상대적으로 높은 배당수익률이 매력 요소다. 씨티그룹의 배당성향은 41.8%, 배당수익률은 2.9%에 달한다. 미국 투자전문매체 모틀리풀은 “웰스파고, 뱅크오브아메리카(BoA), JP모간의 배당수익률이 각각 1.09%, 1.92%, 2.35%”라며 “씨티그룹이 가장 높은 배당수익률을 보이고 있다”고 설명했다.

미국 대형은행의 자사주 매입과 배당금 지급이 재개된 것도 호재다. Fed는 지난 7월부터 대형은행들이 코로나19 위기를 극복했다고 판단해 이들에게 적용했던 배당 지급과 자사주 매입 임시 중단 조치를 해제했다. 씨티그룹은 지난 14일 애널리스트와의 통화에서 주주들에게 자본을 돌려주겠다는 약속을 재확인했다.

씨티그룹은 주가 흐름도 좋다. 이날 씨티그룹 주가는 전날 대비 2.10% 상승한 72.29달러로 장을 마감했다. 금융정보 사이트 팁랭크에 따르면 최근 3개월간 8명의 애널리스트 중 7명이 씨티그룹에 대해 강력 매수를 추천했다. 12개월 목표 주가 평균치는 89.25달러로, 현재 주가 대비 23.5%가량 상승 여력이 있다.

박주연 기자 grumpy_cat@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)