역대급 스팩 합병…올해 '사상 최다' 예약

9개 기업 이미 코스닥 입성

14곳 합병 청구서 내고 상장 채비

2017년 최다 기록 넘어설 듯

IPO 대신 '안정적 상장' 대세로

부실기업 우회상장 확대 우려도

올해 최대 기록 경신 전망

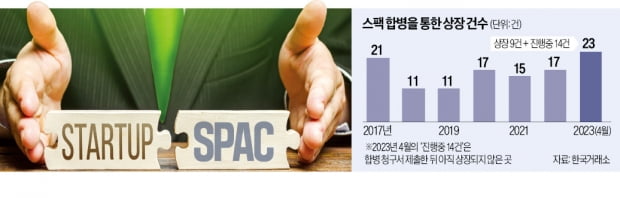

30일 투자은행(IB)업계에 따르면 올해 9개 기업이 스팩 합병 방식으로 코스닥시장에 상장했다. 이들 기업 외에 14개 스팩이 합병 기업을 찾아 한국거래소에 합병 청구서를 제출하고 합병 절차를 밟고 있다.통상 스팩 합병은 합병 청구부터 합병 이후 신주 상장까지 6개월 정도 소요되는 점을 고려하면 모두 연내 상장이 가능할 것으로 전망된다. 이에 따라 올해 연간 스팩 합병 건수는 역대 최대치를 기록할 것으로 예상된다. 스팩합병 건수는 2017년 21곳으로 역대 최대치를 기록한 이후 2018년 11건, 2019년 11건, 2020년 17곳, 2021년 15곳, 2022년 17곳에 머물렀다. 시장 관계자는 “결산이 마무리되는 5~6월 스팩 합병 청구서를 내려는 기업도 다수”라고 말했다.

스팩은 비상장기업의 인수합병을 목적으로 하는 서류상 회사(페이퍼 컴퍼니)다. 2009년 상장 통로 확대를 이유로 국내 증시에 도입됐다.

작년 IPO 시장 침체 결과

올 들어 스팩 합병이 급증한 것은 무엇보다 작년 IPO 시장이 위축된 결과라고 전문가들은 분석했다. IPO 대신 안정적 상장을 최우선 목표로 세우고 스팩을 찾은 기업이 증가했다는 설명이다. 스팩 상장을 통해 확보하는 금액은 일반적으로 100억원 안팎에 불과하다. 하지만 IPO를 할 때처럼 수요예측 흥행 실패로 헐값에 상장하거나 상장을 철회하는 등 위험 부담을 피할 수 있다.주관을 맡은 증권사로서도 최근 2년간 신규 스팩을 연이어 상장시켜둔 만큼 합병 성과를 거둬야 했다는 분석이 나온다. 스팩은 상장 후 3년 이내에 다른 기업을 합병하지 못하면 청산된다. 지난해 신규 스팩 상장 건수는 45건으로 2015년(45건)에 이어 역대 최대치를 기록했다. 증권사마다 IPO 불황기에 대비해 보유한 스팩 수를 늘린 결과다.

일각에선 과도한 스팩 합병 및 상장이 부실기업의 우회 상장 통로를 확대하는 것 아니냐는 우려의 목소리도 나온다. 올해 초부터 중소형 IPO가 호황기를 맞이하면서 주관사와 예비상장기업 간 갈등을 겪는 사례도 적지 않다는 후문이다. 스팩 합병을 통해 상장한 한 기업 대표는 “올 들어 공모주 시장이 활황세로 바뀌면서 일반 공모를 진행했으면 어땠을까 하는 아쉬움이 남는다”고 말했다.

최석철 기자 dolsoi@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)