한경 회원에게만 제공되는 특별한 콘텐츠를 만나보세요. 요일별로 다양한 콘텐츠가 제공됩니다.

[마켓PRO]2차전지 수혜주 이아이디, 'CB 폭탄'에 오버행 '경고등'...추가 물량 대기 중

약 1000억원 규모 CB·BW 중간고리 거쳐 제3자 손으로

상장주식수 한달새 50% 증가, 900억원 BW 아직 남아

이 기사는 04월 25일 16:48 자본 시장의 혜안 “마켓인사이트”에 게재된 기사입니다.

![[마켓PRO]2차전지 수혜주 이아이디, 'CB 폭탄'에 오버행 '경고등'...추가 물량 대기 중](https://img.hankyung.com/photo/202304/01.33261249.1.png)

25일 증권업계에 따르면 오는 26일부터 이아이디의 보통주 약 237만주가 추가로 시장에 풀린다. 기존에 발행했던 전환사채가 보통주로 바뀌면서 나오는 물량이다. 이 회사는 최근 한 달 새 상장 주식 수가 48% 증가했다. 지난 5일 주식 수는 1억1572만주에서 지난 19일 1억6932만주로 5000만여주가 늘었다. 이날 종가 기준 약 1700억원 규모다.

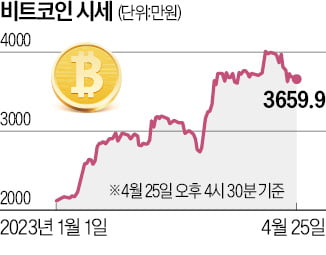

아이디는 2차전지 관련주로 꼽히면서 최근 두 달 간 주가가 4배 이상 올랐다. 유류 도매를 비롯해 화장품, 콘텐츠, 부동산, NFT 등 다양한 사업을 하는 이 회사는 지난달 말 2차전지 장비 자회사인 이큐셀, 케이아이티와 함께 2차전지 사업을 확대하겠다고 밝혔다. 이달 중순엔 2차전지 소재 사업에 진출하기 위해 캐나다 노람리튬과 리튬 광산 프로젝트에 대한 사전협의를 진행 중이라고 발표해 주목받았다. 2월 말 850원 안팎이던 주가는 지난 4월 20일 최고 3410원까지 올랐다.

주가가 오르자 투자자들은 CB와 BW를 보통주로 전환했다. 최근 3년간 적자를 이어온 이아이디는 신사업 진출 과정에 필요한 자금의 대부분을 CB와 BW로 조달했다. 2021년 5월부터 2022년 9월까지 이아이디가 주식 관련 사채를 발행해 조달한 금액은 약 2100억원이다.

이아이디가 발행한 CB와 BW는 모회사인 이화전기와 메리츠증권 등이 인수한 뒤 투자조합과 개인투자자들에게 팔았다. 이화전기는 지난달 보유하고 있던 400억원 규모의 이아이디 CB 전량을 센트럴타임즈에 매각했다. 센트럴타임즈는 2021년에 설립된 자산총액 8억원 규모의 컨설팅 회사다. 센트럴타임즈는 이 전환사채를 소수 지분으로 쪼개 투자조합과 개인투자자에게 매각했다. CB 전환가격은 880원 대로, 당시 이아이디의 주가를 고려했을 때 시세 차익은 600억원 대다.

이화전기는 526억원 규모의 BW도 지난 10일 메리츠증권로부터 인수했다. 해당 BW는 같은 날 센트럴타임즈에 다시 매각된 뒤 개인투자자들에게 넘어간 것으로 추정된다. 이 BW의 행사가격은 각각 921원, 941원으로, 신주 약 5600만주를 매수할 수 있는 권리를 가지고 있다. 이 BW가 보통주로 전환될 경우 현재 상장주식 수의 33%가 늘어날 것으로 전망된다.

증권가는 이아이디가 발행한 900억원 규모의 BW가 남아있어 추가 전환 물량이 나올 수 있다고 보고 있다. 시장 관계자는 "회사 측이 소수 지분은 공시 의무가 없다는 점을 노리고 개인에게 사채를 떠넘겨 차익 실현에 나선 것으로 보인다"며 "낮은 가격에 주식을 확보한 투자자들이 대규모 매물을 쏟아낼 수 있어 주의해야 한다"고 말했다.

최석철 기자 dolsoi@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![기업실적 호조에 일제히 상승…테슬라는 최대폭 매출 감소[뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202404/ZA.36457219.1.jpg)

![[단독]하이브 키운 '멀티 레이블'이 제 발등 찍었다](https://timg.hankyung.com/t/560x0/photo/202404/02.33877838.1.jpg)