"美 고용호조가 Fed 매파 자극"…시장은 3·5월 금리인상 공포

1월 실업률 54년 만에 최저

경기침체 우려 줄어들면서

Fed '피벗' 기대 낮아져

금리 최소 年 5.25% 전망까지

랠리 보였던 증시에 부담 될 듯

탄탄한 고용이 긴축 우려 키워

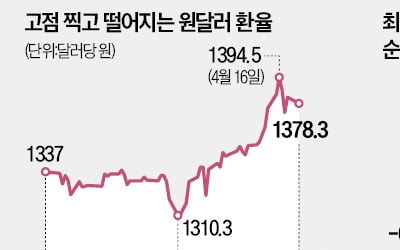

WSJ는 시카고상품거래소(CME) 페드워치를 인용해 Fed가 올해 추가로 기준금리를 0.25%포인트씩 두 차례 이상 올릴 것이라고 보는 투자자가 급증했다고 전했다.Fed는 지난달 2일 베이비스텝(금리를 한 번에 0.25%포인트 인상)을 밟으며 기준금리를 연 4.5~4.75%로 올렸다. 이때만 해도 월가에서는 추가로 두 차례 금리를 올릴 확률은 30%로 낮게 봤다. 다음달 연방공개시장위원회(FOMC)에서 한 번만 더 금리를 올리고 인상을 중단할 것이라는 기대가 컸다. 그러나 6일 오후 4시(한국시간) 기준으로 Fed가 3월과 5월 연속으로 금리를 올릴 것으로 내다보는 확률이 63%로 크게 높아졌다.

WSJ는 “고용주들이 채용을 늘리는 상황이라 미국이 조만간 경기침체에 빠질 가능성은 낮아 보인다”며 “건전한 노동시장에 힘입어 Fed가 통화 긴축 기조를 이어간다면 시장에는 악재”라고 진단했다. 월가의 우려는 아시아 증시에도 반영됐다. 6일 한국 코스피지수는 전 거래일보다 1.7%, 코스닥지수는 0.71% 하락했다. 일본을 제외한 대부분 아시아 국가 증시가 동반 하락했다.

“금리정책 변화 기대는 위험”

‘Fed에 맞서지 마라(Don’t fight the Fed)’는 증시 격언을 잊은 듯 올 들어 이달 3일까지 미국 S&P500지수는 7.7% 상승했다. 이 같은 랠리는 Fed가 금리 인상을 멈추고 인하로 돌아설 것이라는 피벗(정책 기조 전환) 기대가 작용했다.하지만 월가에서는 제롬 파월 Fed 의장의 ‘입’과 시장이 최근 정반대로 움직인 점을 우려하고 있다. 파월 의장은 2일 금리 인상 후 연 기자회견에서 ‘디스플레이션’ 등을 언급하면서 비둘기파(통화 완화 선호)적인 모습을 보였지만 “올해 기준금리 인하는 바람직하지 않다고 본다”는 기존 매파적 입장도 재확인했다. 파월 의장은 7일 워싱턴 이코노믹클럽의 행사 연설에서도 비슷한 톤을 유지할 가능성이 높다.

기대와 달리 Fed가 3월 이후에도 긴축 기조를 이어간다면 시장 충격은 불가피할 것이라는 관측이 나온다. 랜디 프레더릭 찰스슈와브 전무는 “시장이 Fed의 피벗 가능성에 과도하게 ‘베팅’하고 있다”며 “너무 많은 사람이 배 한 쪽으로 몰리면, 그 배는 결국 뒤집힐 가능성이 크다”고 경고했다.

다이앤 스웡크 KPMG 수석이코노미스트는 Fed가 기준금리를 최소 연 5.25%까지 올리고 올해 내내 유지할 것으로 내다봤다. 제러미 슈워츠 크레디트스위스 이코노미스트는 “Fed의 피벗이 올해 가능해지려면 심각한 경기 침체가 일어나거나 물가 상승률이 목표치(2%)에 근접해야 한다”며 “지금으로선 두 가지 시나리오 모두 실현 가능성이 낮다”고 분석했다.

이고운 기자 ccat@hankyung.com

-

기사 스크랩

-

공유

-

프린트