"우리도 CB 공장 돌리자"…'무늬만 PEF' 세력들, 코스닥 시장서 활개

'리튬 테마' WI 전환사채 통해

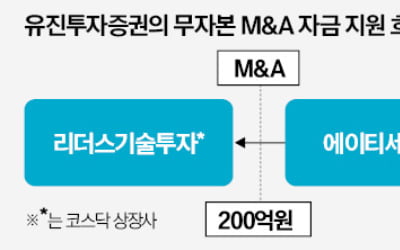

윈저 인수하려 했지만 무산돼

베이사이드PE는 2017년 대우조선해양의 급식업체 웰리브를 인수하면서 처음 이름을 알렸다. 멕시코 음식점인 온더보드 등 식음료(F&B) 사업에 주로 투자했다. 하지만 인수 때마다 펀드 투자자 관련 논란이 일었다. 웰리브 등을 인수할 때도 주가 조작 전력이 있는 인물이 연관됐다는 의혹이 나왔다.

WI 주가는 윈저 인수 발표 보름 만에 1000원대에서 1700원까지 올랐다. 하지만 윈저 노동조합 등의 반발로 매각이 불투명해지자 이내 주가는 제자리로 돌아갔다. CB 발행은 실패했고, 거래는 무산됐다. WI가 리튬플러스 무자본 M&A의 핵심 역할을 하기 불과 2개월 전 얘기다. 이후 WI 주가는 800원대에서 3900원으로 폭등했다.

요즘 자본시장에서 CB 인수자로 ‘OO프라이빗에쿼티’ ‘OO사모펀드’ ‘OO파트너스’ 등의 이름이 부쩍 눈에 띈다. 투자조합 감독이 강화되자 감독 사각지대인 PEF의 껍데기를 빌려 코스닥에서 활동하는 머니게임 세력이 적지 않다.

라임 사태 때도 PEF가 머니게임 조력자로 나서기도 했다. 키스톤PE는 코스닥업체들의 CB 발행 주체로서 라임자산운용의 사실상 조력자로 활동했다는 의혹이 제기됐지만 특별한 제재를 받지 않았다. 키스톤PE는 2018년 2월 네패스신소재(현 이엠네트웍스)의 경영권을 인수한 뒤 CB로만 575억원을 조달했다. 같은 해 12월에는 에스엔피월드 인수 후 500억원 규모 CB를 발행하기도 했다. 이 중 절반 이상을 라임이 사들였다.

한 PEF업체 대표는 “PEF의 본질은 단순히 돈을 버는 것이 아니라 기업 가치 제고를 통해 사회적 가치를 창출하는 것”이라며 “일부 세력의 일탈 행위로 20년 가까이 쌓아온 PEF의 이미지에 타격을 입지 않을까 우려된다”고 했다.

이동훈 기자 leedh@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!['베니스의 장인들' 르네상스 조선소에 쿵쿵쿵 망치질! 클래스가 달랐던 토즈 전시 [2024 베네치아 비엔날레]](https://timg.hankyung.com/t/560x0/photo/202404/01.36496137.3.jpg)