국민연금 대체투자 자산, 이르면 연내 '국내주식' 추월할 듯

해외 부동산·인프라에 집중

칼라일 PEF에 가장 많은 돈 위탁

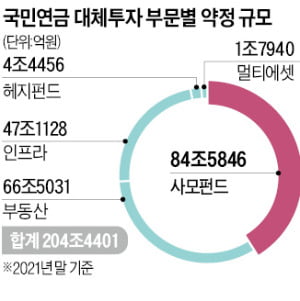

대체투자 약정금액 중 실제 자금이 집행된 금액은 절반 수준(99조원)이었다. 이는 지난 5월 말 기준 운용수익을 포함해 131조원 수준으로 불어난 것으로 평가된다. 투자를 약속한 금액 중 절반가량은 아직 집행되지 않아 대체투자 자산은 당분간 빠른 속도로 늘어날 것으로 예상된다. 이르면 올해 대체투자 운용자산이 국내 주식(5월 말 151조9190억원)을 넘어설 것이란 전망이 나오는 이유다. 2002년 대체투자에 처음 나선 지 20년 만이다.

구체적인 대체투자 내역을 살펴보면 국민연금은 국내 부동산 투자금액을 줄이고 해외 부동산을 늘렸다. 지난해 말 국내 부동산 투자금액(투자잔액 기준)은 5조3453억원으로, 한 해 전(5조8913억원)보다 5460억원(9.26%) 줄었다. 반면 해외 부동산은 26조6086억원으로 3조4313억원(14.80%) 증가했다.

인프라 투자도 크게 늘렸다. 인프라 투자잔액은 지난해 말 27조9427억원으로 1년 전보다 2조9908억원(11.98%) 증가했다. 또 다양한 자산을 함께 담는 멀티에셋 부문 투자에 나서기 시작했다. 작년 모건스탠리, 올스프링, 블랙록 등 3개 펀드에 5949억원씩 투자했다.

PEF 분야에선 글로벌 사모펀드 쏠림 현상이 두드러졌다. 작년 말까지 국내외 404개의 PEF에 출자했는데 칼라일을 가장 선호했다. 칼라일의 블라인드 및 프로젝트펀드, 공동투자펀드를 포함해 14개 펀드에 출자했다. 아울러 글로벌 대표 PEF인 블랙스톤(12개)과 영국계 PEF인 ICG(8개) 등에도 투자했다.

글렌우드 어펄마캐피탈 등 국내 PEF에 출자했지만 전체 규모는 쪼그라들었다. 한 국내 PEF 운용사 대표는 “글로벌 PEF가 꾸준히 좋은 성과를 내고 있기 때문이라고는 하지만 씁쓸한 현실”이라고 말했다.

국민연금이 지난해 대체투자 약정금액을 50조원 늘렸지만 올해 저금리 기조가 깨지면서 상황이 달라질 수 있다는 분석도 나온다. 한 투자은행(IB) 관계자는 “국민연금이 변동성을 줄이고 수익률을 높이기 위해 주식 채권에서 대체투자 부문으로 다변화해왔지만 경기침체로 접어들면서 대체투자 회수가 어려워질 수 있어 해외 투자에 신중을 기할 수 있다”고 말했다.

민지혜/차준호 기자 spop@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)