한경 회원에게만 제공되는 특별한 콘텐츠를 만나보세요. 요일별로 다양한 콘텐츠가 제공됩니다.

[김현석의 월스트리트나우] 미친 고용→공격적 Fed, "침체 아니지만, 곧 온다"

![[김현석의 월스트리트나우] 미친 고용→공격적 Fed, "침체 아니지만, 곧 온다"](https://img.hankyung.com/photo/202208/01.30847918.1.jpg)

5일(미 동부 시간) 아침 8시 30분, 미 노동부의 7월 고용보고서가 발표된 뒤 월가에서 내놓은 반응입니다. 고용 수치는 월가 예상을 훨씬 넘어 뜨겁다 못해 '지글지글' (sizzling, 블룸버그) 끓었습니다.

![[김현석의 월스트리트나우] 미친 고용→공격적 Fed, "침체 아니지만, 곧 온다"](https://img.hankyung.com/photo/202208/01.30847894.1.jpg)

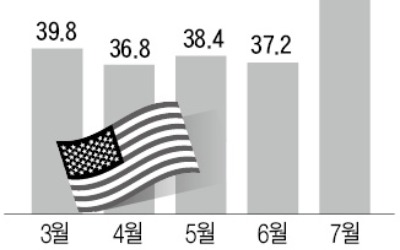

7월 신규 일자리는 52만8000개 증가했습니다. 예상cl 25만8000개를 두 배 이상 상회했습니다. 게다가 6월 수치가 기존 37만2000개가 39만8000개로 더 높게 수정되면서 지난 두 달간 수치도 2만8000개나 늘어났습니다.

![[김현석의 월스트리트나우] 미친 고용→공격적 Fed, "침체 아니지만, 곧 온다"](https://img.hankyung.com/photo/202208/01.30847908.1.jpg)

![[김현석의 월스트리트나우] 미친 고용→공격적 Fed, "침체 아니지만, 곧 온다"](https://img.hankyung.com/photo/202208/01.30847903.1.jpg)

![[김현석의 월스트리트나우] 미친 고용→공격적 Fed, "침체 아니지만, 곧 온다"](https://img.hankyung.com/photo/202208/01.30847898.1.jpg)

② 걱정되는 임금 상승률

시간당 평균 소득은 전월 대비 0.5%(정확히는 0.47%), 1년 전보다 5.2% 증가해 예상(0.3%)보다 훨씬 더 높았습니다. 게다가 6월 임금 상승률도 기존 0.31%에서 0.44%로 높게 수정됐습니다. Fed가 지난 3월부터 긴축을 시작했는데도, 노동시장에선 임금 상승 폭이 더 커지고 있는 것입니다.

③ 낮아진 노동참여율

경제활동 참가율(일하거나 구직 중인 성인 비율)은 전월 62.2%에서 7월 62.1%로 오히려 하락했습니다. 5월 62.3%에서 지난 6월 62.2%로 떨어진 데 이어 계속 낮아지고 있는 것입니다. Fed의 제롬 파월 의장은 경제활동 참가율에 대해 여러 번 언급한 바 있습니다. 수요는 많은데, 노동시장 참여자가 감소하면 임금 상승률이 낮아지기 어렵습니다.

![[김현석의 월스트리트나우] 미친 고용→공격적 Fed, "침체 아니지만, 곧 온다"](https://img.hankyung.com/photo/202208/01.30847906.1.png)

![[김현석의 월스트리트나우] 미친 고용→공격적 Fed, "침체 아니지만, 곧 온다"](https://img.hankyung.com/photo/202208/01.30847904.1.jpg)

![[김현석의 월스트리트나우] 미친 고용→공격적 Fed, "침체 아니지만, 곧 온다"](https://img.hankyung.com/photo/202208/01.30847892.1.jpg)

![[김현석의 월스트리트나우] 미친 고용→공격적 Fed, "침체 아니지만, 곧 온다"](https://img.hankyung.com/photo/202208/01.30847905.1.png)

![[김현석의 월스트리트나우] 미친 고용→공격적 Fed, "침체 아니지만, 곧 온다"](https://img.hankyung.com/photo/202208/01.30847895.1.jpg)

골드만삭스는 9월 50bp 인상 전망을 유지했습니다. 얀 헤치우스 수석 이코노미스트는 "오늘 고용보고서는 과열된 노동시장을 나타내지만, 이는 계속 조여지고 있다. 우리는 계속해서 올해 100bp(9월 50bp, 11월 25bp, 12월 25bp) 인상을 예상한다. 좀 더 빨리 올리거나 더 크게 올릴 수 있는 위험은 있다"라고 밝혔습니다.

웰스파고는 "9월 최소 50bp 인상이 이뤄질 것으로 보이며, 향후 두 차례 소비자물가(CPI) 보고서에서 인플레이션이 하락 추세 징후가 나타나지 않으면 75bp가 인상될 수 있다"라고 주장했습니다.

9월 FOMC까지는 △다음 주 10일, 7월 CPI △9월 2일, 8월 고용보고서 △9월 13일, 8월 CPI 등 세 개의 핵심 경제 지표가 남았습니다. 언스트앤드영의 그레고리 다코 수석 이코노미스트는 "28일 후에는 덜 낙관적인 보고서를 받을 수 있다"라고 말했습니다.

소폭 상승하던 주가지수 선물은 급락했습니다. 월가는 그동안 "나쁜 뉴스가 좋은 뉴스"라는 내러티브 속에서 반등해왔기 때문입니다. 그나마 이번 주 Fed 위원들이 벌떼처럼 나와 Fed 전환에 대한 기대를 많이 식혀놓았기 때문에 폭락하진 않았습니다. 오전 9시 30분 다우는 0.41%, S&P500 지수는 0.96% 내리면서 출발했고 나스닥은 1.25% 떨어진 채 거래를 시작했습니다. B. 라일리의 아트 호건 전략가는 CNBC 인터뷰에서 "'Fed가 내년에 선회하고 금리 인하를 시작할 것’이라는 말에 증시에 뛰어든 사람은 다음 역에서 내려야 할 것”이라고 말했습니다.

하지만 뉴욕 증시는 쉽게 무너지지 않았습니다. 시간이 갈수록 하락 폭을 줄였습니다. 결국, 다우는 0.23% 상승세로 거래를 마쳤습니다. S&P500 지수는 0.16%, 나스닥은 0.50% 내림세로 마무리됐습니다.

![[김현석의 월스트리트나우] 미친 고용→공격적 Fed, "침체 아니지만, 곧 온다"](https://img.hankyung.com/photo/202208/01.30847916.1.jpg)

![[김현석의 월스트리트나우] 미친 고용→공격적 Fed, "침체 아니지만, 곧 온다"](https://img.hankyung.com/photo/202208/01.30847923.1.jpg)

![[김현석의 월스트리트나우] 미친 고용→공격적 Fed, "침체 아니지만, 곧 온다"](https://img.hankyung.com/photo/202208/01.30847910.1.jpg)

![[김현석의 월스트리트나우] 미친 고용→공격적 Fed, "침체 아니지만, 곧 온다"](https://img.hankyung.com/photo/202208/01.30847909.1.jpg)

![[김현석의 월스트리트나우] 미친 고용→공격적 Fed, "침체 아니지만, 곧 온다"](https://img.hankyung.com/photo/202208/01.30847900.1.jpg)

![[김현석의 월스트리트나우] 미친 고용→공격적 Fed, "침체 아니지만, 곧 온다"](https://img.hankyung.com/photo/202208/01.30847912.1.jpg)

![[김현석의 월스트리트나우] 미친 고용→공격적 Fed, "침체 아니지만, 곧 온다"](https://img.hankyung.com/photo/202208/01.30847896.1.png)

2분기 어닝시즌은 거의 마무리되고 있습니다. 다음 주 월트디즈니(10일)가 가장 중요합니다. 팩트셋에 따르면 87%의 S&P500 기업이 결과를 보고했는데, 이들 기업 중 75%가 주당순이익(EPS)이 월가 추정치를 넘었습니다. 지난주 73%보다 높지만 5년 평균인 77%보다 낮은 수치입니다. 종합적으로, 기업들은 추정치보다 3.4% 높은 이익을 보고하고 있으며, 이는 지난주 3.1%보다 높지만 5년 평균인 8.8%보다 낮습니다.

뉴욕=김현석 특파원 realist@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![뉴욕증시, 혼조 마감…고용 증가에 긴축 우려 확대[뉴욕증시 브리핑]](https://img.hankyung.com/photo/202208/AA.30037444.3.jpg)