[데스크 칼럼] 로또로 변질된 '유니콘' 상장

![[데스크 칼럼] 로또로 변질된 '유니콘' 상장](https://img.hankyung.com/photo/202206/07.18714806.1.jpg)

그 프로그램이 인기를 끈 데엔 ‘의외성’이 큰 몫을 했다. 의외성은 가격이 정해지는 과정에 관한 무지에서 비롯됐다. 골동품에 대한 최종 감정가는 크게 두 가지 기준에서 정해지는 듯했다. 전문가의 소견과 유사 작품의 기존 거래 가격.

감정가를 퀴즈 형식으로 맞혀야 하는 연예인들에게 주어진 정보는 거의 없었다. 뚫어져라 쳐다보고, 이리저리 만져도 보고, 자기들끼리 티격태격 토론을 해본들 소용없기는 매한가지였다. 하얀 패널 위에 각자 쓴 가격은 극과 극을 오갔다.

밀실서 이뤄지는 가치 평가

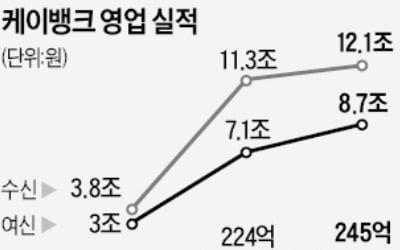

오래된 TV 프로그램이 떠오른 건 요즘의 상장 시장과 닮은 구석이 많아서다. 상장하겠다는 기업의 가치가 제대로 산정된 게 맞는지 도무지 알 수 없는데 뻑하면 몇조원 가치란다.놀라운 건 가격을 매기는 방식이 거의 골동품 감정 평가와 대동소이하다는 점이다. 미래 가치를 설파하는 전문가들의 소견이 최우선시되고, 그다음엔 상장 전에 미리 돈을 넣은 벤처캐피털 등이 얼마의 가치에 투자했는지가 기준점이 되는 식이다. 예컨대 야놀자에 들어간 가장 최근 투자가 ‘10조원 밸류’에 이뤄졌다면 공모가는 적어도 그 이상이어야 한다는 논리다.

진품과 명품을 가리는 연예인들은 맞히면 인형을 얻고, 틀려도 웃고 넘기면 그만이다. 하지만 공모주에 투자하는 ‘개미’들의 사정은 다르다. 그들은 실제로 돈을 투자한다.

그런데도 요즘의 유니콘 기업(상장 시 10억달러 이상의 가치를 가질 것으로 평가받는 스타트업)들은 잘 고르면 대박, 운 나쁘면 쪽박이라는 식의 로또 게임을 투자자에게 강요한다. 한 대형 증권사의 베테랑 상장 전문가의 입에서 “중고 물품 거래 플랫폼인 당근마켓의 가치를 무엇으로 산정할지가 증권사의 최대 난제 중 하나”라는 말이 나올 정도다.

기업에 대한 가치 평가를 어떻게 할지는 용도, 관점, 시대에 따라 늘 변하곤 했다. 예를 들어 감사보고서를 작성하는 회계법인의 사전에 ‘미래 실현 가치’라는 개념은 없다. 만일 회계법인이 당근마켓의 가치 평가를 맡는다면 아마 ‘제로’에 가까울 것이다.

'탐욕의 관행' 바꿀 인플레

물론, 플랫폼 등 혁신을 표방한 새로운 유형의 기업이 등장하면서 과거 실적에만 의존하는 가치 평가 방식은 한계를 가질 수밖에 없다. 아마존과 같은 흙 속의 진주를 발굴하기 어렵다는 얘기다. 그럼에도 불구하고 한 가지 원칙은 분명하다. 돈을 벌 수 있는 기업만이 가치가 있는 법이다. 워런 버핏이 지식이 없어서 “매출과 영업이익만 보라”고 했겠나.수많은 개미군단엔 언제가 실현될 수도, 아닐 수도 있는 가치에 대해 미리 돈을 지급하라고 하고는 구주를 가진 사람들은 미래 가치를 당장 실현하겠다는 것이 유니콘 상장의 관행처럼 돼버렸다. 심지어 상당수 재무적투자자는 상장이 실패해도 많게는 15%까지 이자를 받거나 지분을 되파는 권리를 갖는 등의 사실상 무위험 거래를 스타트업에 강요하고 있는 것으로 알려졌다.

여명의 시간이 오면 암흑에 가려졌던 진실이 드러난다. 글로벌 인플레이션은 혁신과 탐욕의 흐릿했던 경계를 밝혀줄 것이다. 굳이 상장하겠다면 공모가를 낮추는 것이 정답이다. 상장 후에 기업 가치를 키워 과실을 공유하라는 얘기다. 자본 시장의 작동 방식이 적어도 골동품 감정과는 달라야 하지 않겠나.

-

기사 스크랩

-

공유

-

프린트

![[데스크 칼럼] 그 많던 홍콩영화는 다 어디 갔나](https://img.hankyung.com/photo/202206/07.18470788.3.jpg)

![[오늘의 arte] 독자 리뷰 : 당신의 미술 취향은 무엇인가요](https://timg.hankyung.com/t/560x0/photo/202404/AA.36523699.3.jpg)