"신약 개발 성공하면 대박칠 줄 알았는데…" 주가 빠지는 이유 [한경우의 케이스스터디]

약효 비슷한 선발신약 '즐비'…신약으로 불러도 되나

이 기대가 한국에서는 아직 실현된 적 없습니다. 실패한 후보물질은 제쳐두고서라도, 34개의 국산 신약이 대부분 그렇습니다. 신약을 판매한 실적이 주식 시장에서 기대한 만큼의 대박을 치지는 못한 겁니다.

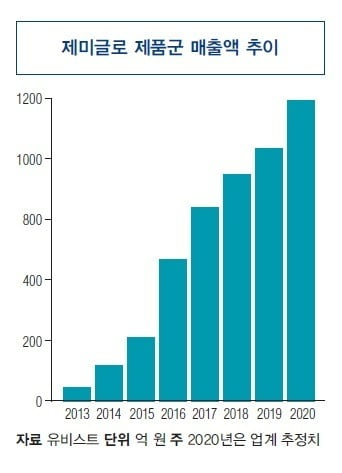

국산 신약 중 가장 많이 팔리는 LG화학의 당뇨병치료제 제미글로(제미글립틴) 시리즈입니다. 작년 매출은 1303억원이죠. 작은 돈은 아니지만, 이 정도로는 글로벌 제약·바이오 업계에서 명함을 내밀긴 힘듭니다.

작년 기준 코로나19 백신을 제외하고 가장 많이 팔린 의약품은 애브비가 개발한 자가면역질환 치료제 휴미라(아달리무맙)로, 매출 규모가 207억달러(약 25조원)입니다. 어림잡아 제미글로 매출의 200배쯤이군요. 휴미라 한 개 품목이 한국의 전체 의약품 시장 규모와 맞먹는다는 말도 있습니다.

한국 제약·바이오 대장주는 신약 없는 삼성바이오로직스

상황이 이렇다 보니 한국 주식 시장에서 시가총액이 가장 큰 제약·바이오 기업은 자체적으로는 신약 개발을 하지 않습니다. 삼성바이오로직스 얘깁니다. 의약품 위탁 개발·생산(CDMO)이 주력 사업이고, 자회사인 삼성바이오에피스가 바이오시밀러(바이오의약품의 복제약 격)를 개발해 판매하고 있죠.두 번째로 시총이 큰 셀트리온은 코로나19 치료제 렉키로나(레그단비맙)를 개발하긴 했습니다. 지금 와서는 렉키로나의 개발이 주가를 하락하게 만든 주범으로 지목되기도 합니다. 주력 사업은 바이오시밀러 개발·생산이고요.

신약 개발 성공에 따른 기업의 성장이 주식시장 기대에 미치지 못하는 일이 계속 반복되니, 시장의 눈치도 빨라졌습니다. 신약 개발 성공 여부를 가늠하는 임상 3상 결과 발표 직전과 공식적으로 성공이 선언되는 의약품 당국의 허가심사 결과 발표 직전에 신약 개발 회사 주가가 고점을 찍고 무너지기 일쑤입니다.

가장 최근에 허가된 국산 34호 신약인 위식도역류질환치료제 펙수클루(펙수프라잔)를 개발한 대웅제약 주가도 마찬가지입니다. 펙수클루에 대한 식품의약품안전처의 시판허가가 나오기 하루 전인 작년 12월29일 대웅제약 주가는 15만2500원까지 올랐다가, 시판허가 당일부터 내리막을 타 올해 1월27일에는 12만7000원으로 한달동안 16.72%가 하락했습니다.

이후 당뇨 신약 후보물질의 임상 진전소식이 다시 대웅제약의 주가를 들어 올렸지만, 지난달 2일의 18만3500원을 고점으로 다시 미끄러집니다. 펙수클루의 약가가 경쟁약인 HK이노엔의 케이캡(테고프라잔)보다 낮은 수준에서 결정될 가능성이 크다는 소문이 퍼지면서죠. 신약 후보물질에 대한 기대감으로 오른 주가를 먼저 승인돼 출시를 앞둔 신약이 끌어 내린 셈입니다.

케이캡의 작년 매출은 1096억원으로 국산 신약 중 3위입니다. 2019년 출시된 뒤 3년차에 1000억원대 블록버스터 반열에 오른 겁니다.

후발 신약이 불리한 이유는…

업계 안팎에서는 케이캡보다 가격이 저렴한 펙수클루가 시장에 더 빠르게 안착할 수 있다는 전망이 나오기도 하지만, 이는 사실과 다를 가능성이 큽니다. 약효와 부작용 위험이 같다고 가정했을 때 약값은 의사나 환자의 선택을 좌우할 만한 변수가 되기 어렵기 때문입니다.물론 특정 신약의 시장 진입 성공 여부를 가르는 다른 변수는 여럿입니다. 나머지는 뒤에서 살펴보기로 하고, 우선 약가 이야기부터 해보죠.

케이캡의 약가는 50mg짜리 한 정당 1300원입니다. 여기에 2020년 기준 건강보험 보장률 65.3%를 곱하면 환자가 부담하는 자기부담금은 451.1원으로 추정됩니다. 허가 사항에 담긴 미란성 위식도역류질환 치료를 위한 용법·용량처럼 하루 1정씩 4주 동안 복용하는 동안 환자가 부담하는 자기부담금은 1만2630.8원입니다. 펙수클루의 약가가 케이캡보다 10% 저렴하게 결정돼도 환자 입장에서는 약값 차이가 4주 기준으로 1000원 남짓입니다.

후발 신약이 의료진의 선택을 바꾸는 것도 쉽지 않습니다. 케이캡은 2019년 출시돼 3년여 동안 환자들에게 처방돼왔습니다. 임상 현장에서의 데이터가 쌓여 있다는 거죠. 이는 의약품에 대한 의료진의 신뢰로 이어집니다.

“건강보험 보장으로 환자가 부담해야 하는 비용은 큰 차이가 없는데, 기왕이면 데이터가 훨씬 많이 쌓여 있는 오리지널을 처방하는 게 더 안전하지 않겠습니까.” 셀트리온의 자가면역질환 치료 바이오시밀러 램시마가 유럽 시장에서 승승장구하던 것과 달리 국내 시장에서 고전하던 몇년 전, ‘왜 램시마를 처방하지 않느냐’는 질문에 한 대학병원 류마티스내과 교수는 이 같이 답했습니다. 후발 신약이 선발 신약에 비해 불리한 이유이기도 합니다.

몸 속에서 하는 일 같은데 왜 전부 신약으로 부르나

‘새로운 약’을 뜻하는 신약에 ‘후발’이라는 단어가 붙는 게 이상할 수도 있습니다. 케이캡과 펙수클루 모두 ‘위벽에서 위산을 분비하는 양성자 펌프를 가역적으로 차단한다(칼륨 경쟁적 위산분비 차단제·P-CAB)’는 몸 속에서의 작용 과정이 같아 출시 시점에 따라 선후를 나눴습니다.약물이 몸 속에서 질병의 진행이나 증상을 완화하기 위해 작용하는 과정을 의약계에서는 ‘기전(메커니즘)’이라고 부릅니다.

이전까지 존재하지 않았던 메커니즘의 신약 개발에 성공하면 ‘혁신신약(First in Class)’이라는 칭호가 붙습니다. 일반적으로 인식되는, 개발한 회사의 주주들에게 대박을 안겨줄 가능성이 큰 신약이라고 보면 됩니다.

혁신신약이 출시된 이후에도 같은 메커니즘의 신약이 계속 나옵니다. 이유는 신약 연구·개발(R&D) 과정의 전반부인 연구(Research) 부분에 있습니다.

연구의 첫 단계는 '표적 선정'입니다. 신약의 메커니즘이 이 단계에서 결정됩니다. 표적이란 약물이 작용해야 할 대상입니다. 조절을 통해 질병의 진행이나 증상을 완화시킬 수 있는 단백질을 선정하는 겁니다. 예를 들어 P-CAB제제의 표적은 위벽에서 위산을 분비하는 양성자 펌프입니다. 케이캡을 개발한 HK이노엔과 펙수클루를 개발한 대웅제약은 애당초 같은 효능을 목표로 신약 R&D를 시작한 겁니다.

화학제제을 기준으로 표적을 선정해 검증한 뒤 이뤄지는 △수많은 물질들이 있는 라이브러리에서 해당 표적을 제어하는 물질을 걸러내는 ‘스크리닝’ △스크리닝을 통해 걸러진 화합물들의 구조의 유사성을 찾아 2~3개로 좁히는 ‘선도물질 도출’ △선도물질을 바탕으로 표적 제어에 최적화된 화합물을 합성하고 이를 시험관 실험(in vitro)과 생체 실험(in vivo)을 통해 검증하는 ‘선도물질 최적화’ △최적화를 통해 얻은 후보물질의 유효성과 독성을 검증하기 위해 동물 모델을 대상으로 생화학적 실험을 하는 ‘전임상 개발’까지가 연구 단계입니다. 이후 임상 1·2·3상 시험으로 구성되는 개발(Develop) 단계로 넘어가고요.

국산신약의 대부분은 후발신약입니다. 특히 제미글로가 포함된 DPP-4억제제 계열의 경우 신약으로 불리며 한국 시장에 출시된 약만 9종입니다. 가장 먼저 출시된 MSD 자누비아(시타글립틴)를 비롯해 베링거인겔하임의 트라젠타(리타글립틴), 노바티스의 가브스(빌다글립틴) 등 다국적 제약사들이 대거 참전해 있는 시장이었죠.

선발주자 잡은 제미글로…글로벌 공략 나선 케이캡

다국적제약사의 선발 신약이 즐비한 국내 DPP-4억제제 시장에서 제미글로는 작년 기준 시장점유율 2위를 차지합니다. 후발신약이 선발신약에 마냥 밀리지는 않는다는 거죠.제미글로의 약진은 영업·마케팅의 힘이었습니다. 다국적제약사의 선발 신약들에 치여 제미글로의 매출은 출시 3년차인 2015년까지도 200억원 수준에 머물렀지만, 2016년부터 급격히 성장합니다. 새롭게 마케팅 파트너가 된 대웅제약의 공격적인 마케팅 덕이라는 평가가 많습니다.

최근에는 국산 신약의 해외 진출 시도도 활발합니다. 우선 HK이노엔이 최근 중국 국가약품감독관리국(NMPA)로부터 케이캡에 대한 최종 시판허가를 받아낸 게 주목됩니다. 중국의 소화성 궤양용제 시장 규모는 작년 3분기까지 누적 기준 3조1000억원으로 세계에서 가장 크기 때문이죠.

미국과 캐나다에 진출하기 위한 기술수출도 성사시켜둔 HK이노엔은 2030년까지 세계 시장에서 케이캡의 매출을 연간 2조원 수준으로 키우겠다는 목표를 세웠습니다. 케이캡보다 먼저 개발돼 세계 시장에서 경쟁해야 할 P-CAB제제가 다케다제약의 다케캡(보노프라잔) 하나 정도라는 점에서 불가능한 목표로 보이지는 않습니다.

한경우 한경닷컴 기자 case@hankyung.com

-

기사 스크랩

-

공유

-

프린트

!["보험설계사 믿고 가입했던 암보험…막상 걸리니 돈 못 준답니다"[김수현의 보험떠먹기]](https://img.hankyung.com/photo/202206/01.30291257.3.jpg)

!["얼마나 안팔렸으면…" 출시 두 달 만에 '공짜폰' 된 삼성폰 [배성수의 다다IT선]](https://img.hankyung.com/photo/202206/01.30288209.3.jpg)