BofA "펀드매니저 현금 보유 20년 만에 최대…아직 증시 바닥 아냐"

"1년 내 경기 개선" 응답자 17%에 불과

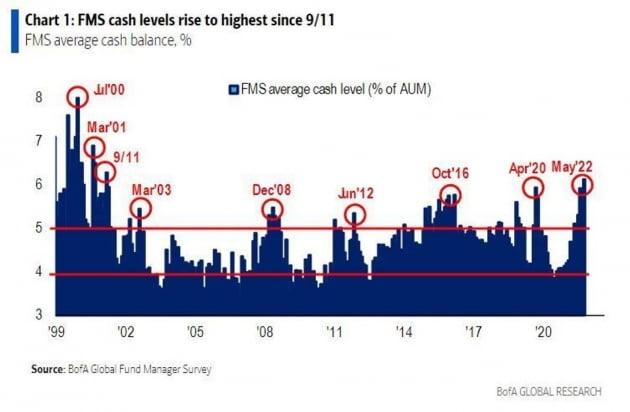

17일(현지시간) 블룸버그통신에 따르면 뱅크오브아메리카(BofA)가 실시한 5월 펀드매니저 설문조사에서 투자자들의 현금 보유 비중이 2001년 9월 이후 가장 높은 수준을 기록한 것으로 집계됐다. 전체 운용자산(AUM)에서 현금이 차지하는 비중은 6.1%로 전월(5.5%) 대비 0.6%포인트 높아졌다.

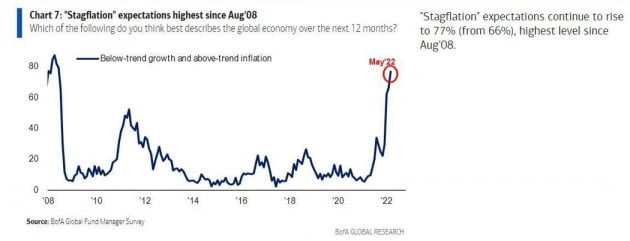

세계 경제가 스태그플레이션(물가 상승 속 경기 침체)에 빠질 것으로 예상한 응답자는 77%로 전월(66%)보다 늘어났다. 스태그플레이션 우려도 2008년 8월 이후 가장 높은 수준이다. 반면 글로벌 경기 호황을 예상하는 펀드매니저는 17%에 불과했다.

이번 조사를 진행한 마이클 하트넷 BofA 전략가는 “투자자들이 약세장에 직면할 것이라고 믿고 있지만, 아직 궁극적인 바닥에는 도달하지 않았다”고 말했다.

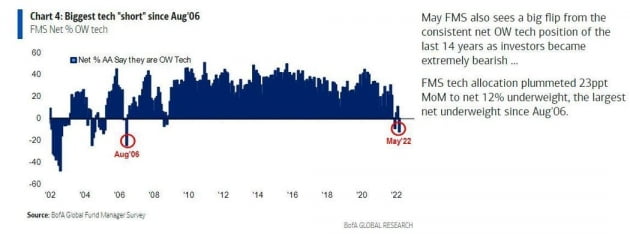

펀드매니저들이 가장 선호하는 자산은 현금으로 나타났다. 이 밖에 헬스케어, 원자재, 에너지, 필수소비재 순으로 상승을 기대했다. 반면 펀드매니저들은 가장 큰 손실을 예상하는 자산으로 채권을 꼽았다. 이 밖에 유로존 증시와 신흥국 증시 등에 대해서도 비관적인 입장을 보였다.

서형교 기자 seogyo@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![넷플릭스, 가입자 순증 꺾였다…악재 쏟아진 기술주 [글로벌마켓 A/S]](https://timg.hankyung.com/t/560x0/photo/202404/B20240419072033320.jpg)

![[단독] "경영보다 돈"…아워홈 매각 손잡은 남매](https://timg.hankyung.com/t/560x0/photo/202404/AA.36472890.1.jpg)